Руководство организации обязуется не только сохранять за командированным сотрудником его рабочее место, а также возмещать затраты на проезд и выполнение служебных поручений, но и в полной мере компенсировать проживание в гостинице, отеле или съёмной квартире. При этом, как и в случае с любыми другими расходами, сотрудник обязан предоставить документы на проживание в командировке, оформленные в надлежащем порядке.

КОМАНДИРОВКА ОНЛАЙН

Компенсация за проживание в командировке без документов

— 1. Если при отсутствии каких-либо документов, подтверждающих оплату жилья, работодатель принял решение возместить работнику затраты, то учесть эти расходы для целей налогообложения прибыли не получится. Даже если обязанность возмещать такие затраты и нормы возмещения установлены трудовыми или коллективными договорами. Ведь одно из основных требований к расходам – наличие их документального подтверждения – в этом случае не выполняется .

Сумма такого возмещения не облагается НДФЛ в пределах 700 руб. за каждый день нахождения в командировке на территории РФ . А вот страховые взносы вам придется начислить на всю сумму возмещения .

2. Если вы компенсируете работнику, использующему личный телефон в служебных целях, затраты на сотовую связь, то сумму возмещения можно учесть в составе налоговых расходов как оплату услуг связи . Экономическую обоснованность расходов при выплате такой компенсации подтверждают :

— должностная инструкция, где говорится, что при исполнении определенных трудовых обязанностей работник пользуется сотовой связью;

— трудовой договор или другое письменное соглашение с работником, где зафиксированы размер и порядок выплаты компенсации;

— копия договора работника с оператором связи, подтверждающая, что используемый в служебных целях телефонный номер зарегистрирован за работником;

— копия счета оператора связи.

Для подтверждения производственного характера переговоров при проверке могут потребовать и детализированный отчет, выписанный на имя работника . И не исключено, что при его отсутствии доказывать правомерность учета расходов вам придется в суде. Есть и решения в пользу компаний .

Отметим, что НДФЛ и страховыми взносами такая компенсация облагаться не будет .

Об услугах проживания, предоставленных самой фирмой

Может быть так, что командировки от фирмы всегда назначены на одно и то же место, и для этого фирма снимает целый многоквартирный домик или отдельные, многокомнатные квартиры.

В таком случае, фирма сама оплачивает все проживание, но может возникнуть такой вопрос: учитывает ли организация все налогообложения за затраты и прибыль аренды квартир? Ответ будет – да, но только за определенный период фактического проживания.

Если договор заключен, например, на год, то срок для всех участвующих в командировке сотрудников, по очереди проживающих в этом месте, будет 11 месяцев, а оставшийся двенадцатый месяц будет считаться ничем не обоснованным расходом компании.

Расходы на проживание в командировке – без документов не обойтись

Расходы на проживание в командировке одна из существенных составляющих затрат на служебные поездки сотрудников. Кроме оплаты проезда к месту командировки, компания оплачивает и проживание в гостинице. Учет расходов для целей исчисления налога на прибыль ведется на основании первичных документов, как и бухгалтерский учет. Какими документами командированный может подтвердить, что он пользовался услугами гостиницы и их оплатил?

Отчетные документы

Обычно гостиницы выдают постояльцам счет за услуги. Но не всякий счет годится для подтверждения. Многие гостиницы до сих пор продолжают пользоваться устаревшей формой бланка строгой отчетности «Счет» (форма №3-Г). Раньше, действительно, он подтверждал и проживание в гостинице, и оплату за неё. Сейчас этот бланк не применяется и организация, которой сотрудник привез такой документ, не может учесть расходы на проживание в командировке, рассчитывая сумму налога на прибыль. Минфин неоднократно подтверждал такую позицию, прямо указывая на это в своих письмах (№ 03-01-15/8-400 от 07.08.2009 г. и № 03-03-06/1/556 от 18.08.2010 г.).

Сотрудники Министерства финансов пишут, что, как указано в пункте 3 Положения, утвержденного Постановлением №359, организация может самостоятельно разработать бланк строгой отчетности и гостиница может использовать такие бланки для выдачи клиентам. Если в таком документе будут содержаться все обязательные реквизиты, то расходы, там указанные, можно будет учесть при расчете налога на прибыль. В отелях, применяющих кассовую технику, в качестве подтверждения оплаты выдадут кассовый чек. При оплате услуг гостиницы банковской картой командированному сотруднику так же должен быть выдан либо бланк строгой отчетности, либо чек. Выписки по счету карты будет недостаточно для учета суммы в расходах. Об это Минфин писал в письме № 03-03-06/1/666 от 16.10.2009 г.

О применении вычета по НДС работники Минфина России написали письма №03-07-11/638 от 21.12.2007 г. и №03-07-11/323 от 23.12.2009 г. В этих письмах они однозначно заявляют, что сумма НДС должна быть указана отдельной строкой в счете отеля, оформленному на бланке строгой отчетности по всем правилам. В таком случае организация может смело принимать выделенный НДС к вычету.

Дополнительный комфорт

Часто руководящие сотрудники компаний останавливаются в номерах «люкс» или «полулюкс», так называемых номерах повышенной комфортности. Зачастую такие случаи привлекают внимание сотрудников налоговой службы. Но если такая возможность будет предусмотрена в трудовых договорах руководства, то претензий со стороны налоговиков не должно возникнуть. Можно так же записать это в коллективном договоре с сотрудниками, предусмотрев для руководства повышенный комфорт.

Почти во всех отелях постояльцам обеспечивают питание. Будь то ресторан, кафе или включенный в счет завтрак, перед организацией встает вопрос, включать ли расходы на питание в расходы на проживание в командировке. Здесь нужно тщательно проанализировать представленные документы. На оплату питания командированным выдаются суточные. Поэтому если гостиница выделила стоимость еды в счете отдельной строкой, фирма не сможет учесть ее в сумме расходов на проживание и должна будет заплатить с нее НДФЛ (письмо Минфина РФ №03-04-06-01/263 от 14.10.2009 г.).

В письме специалистов из Минздравсоцразвития России (№2538-19 от 06.08.2010 г.) дается ответ на похожую тему – облагаются ли страховыми взносами стоимость услуг гостиницы, если по прайс-листу в цену номера включена стоимость завтрака. Чиновники утверждают, что в такой ситуации взносы не начисляются. При этом завтрак обычно в счете не упоминается вообще, а если и указан, то без выделения его стоимости. Видимо, если бы за завтрак нужно было бы платить отдельно, мнение специалистов было бы другим.

Если нет документального подтверждения

В этом же письме приводится разъяснение другого вопроса — обложение страховыми взносами расходов по найму жилого помещения в командировке. Если расходы не подтверждены документально, страховыми взносами они облагаются.

А что с другими налогами в случае, если сотрудник, отчитываясь по командировке, не подтвердил документами оплату проживания? А ведь такие ситуации не редкость, особенно в больших организациях. Например, командированный работник потерял гостиничный счет или жил у родственников, находясь в служебной поездке.

При расчете налога на прибыль в таких ситуациях работает обычное правило – нет документа, подтверждающего, что командированный сотрудник жил в гостинице, нет и расхода для налога на прибыль. Значит и налог на прибыль уменьшить на сумму оплаты проживания компания не сможет, даже, если она выплатила сотруднику эту сумму по авансовому отчету.

А вот по начислению и уплате с неподтвержденных расходов НДФЛ есть вполне конкретный ответ в Налоговом кодексе РФ (пункт 3 статья 217). Если организация не представила документы, подтверждающие оплату затрат по найму жилья, суммы такой оплаты не облагаются от НДФЛ, но в размере не больше 700 рублей за каждый день нахождения в командировке по России и не больше 2500 рублей за каждый день нахождения в командировке за рубеж.

НДФЛ

Из налоговой базы по НДФЛ исключите компенсацию расходов по найму в сумме фактических и документально подтвержденных затрат. Такой порядок применяется и в том случае, если внутренним документом организации установлен норматив (лимит) компенсации, а фактически документально подтвержденная сумма расходов превысила эту величину. При этом от сотрудника следует получить письменное объяснение с указанием причин перерасхода средств на оплату жилья. Такие разъяснения содержатся в письме Минфина России от 4 июля 2012 г. № 03-04-06/6-204.

В состав расходов по найму жилья могут включаться как затраты на оплату гостиничных услуг, так и компенсация командированному сотруднику оплаты арендованной квартиры (в т. ч. и суммы возмещения коммунальных платежей в жилых помещениях, арендованных на период командировки). Аналогичный вывод следует из письма Минфина России от 5 декабря 2011 г. № 03-03-06/1/802.

Если же такие расходы документально не подтверждены, компенсацию не облагайте НДФЛ в пределах:

- 700 руб. – за день нахождения в командировке в России;

- 2500 руб. – за день нахождения в загранкомандировке.

С компенсации, выплаченной сверх установленных норм (700 руб. и (или) 2500 руб.), удержите НДФЛ. Облагаемый доход (сверхнормативную сумму компенсации) определите после утверждения авансового отчета сотрудника. А рассчитывать и удерживать сумму налога нужно на ближайшую дату выплаты сотруднику дохода в денежной форме.

Такой порядок следует из абзаца 10 пункта 3 статьи 217, статьи 210, пункта 4 статьи 226 Налогового кодекса РФ и подтвержден в письмах Минфина России от 14 января 2013 г. № 03-04-06/4-5 и от 28 апреля 2010 г. № 03-03-06/4/51.

Отчетные документы за проживание в гостинице

После командировки работник обязан подвердить расходы по найму жилья. Посмотрим, какие необходимы отчетные документы за проживание в гостинице и как они должны быть оформлены.

Деятельность работника может быть связана с необходимостью служебной поездки в другой населенный пункт, где потребуется определенное время работать и проживать. В соответствии с Постановлением № 749 «Об особенностях направления работников в служебные командировки», сотруднику заранее выдаются денежные средства, за которые впоследствии, конечно же, необходимо будет отчитаться. Именно для этого потребуются отчетные документы за проживание в гостинице для подтверждения обоснованности командировочных расходов, в данном случае на оплату аренды жилья: гостиничного номера, иного съемного помещения.

В бюджетном учреждении

Преследуя экономию материальных средств, государственные учреждения производят оплату проживания в командировке по наименьшим нормативам. Обычно, такая сумма не более двух тысяч рублей в сутки.

Для этого командировочному необходимо:

- В недвижимости размещения нужно в обязательном порядке оформить документ, подтверждающий понесенные траты. Может быть представлена справка, подтверждаемая кассовым чеком по установленной форме. Его выдача удостоверяет факт передачи денежных средств. Документ должен быть составлен в соответствии с требованиями постановления Правительства №359 и содержать следующие реквизиты:

- Наименование платежной бумаги.

- Серию и номер.

- Название организации, предоставляющей услуги.

- Подпись и печать организации.

Квитанция должна быть распечатана при помощи автоматизированной системы и содержать соответствующие пометки.

- Оплаченные расходы за проживание, удостоверенные соответствующими бумагами и заявлением о компенсации понесенных затрат, сдаются в бухгалтерию компании.

Выплачиваются расходы по найму жилья в ближайшую зарплату либо выдаются сразу после приема командировочного отчета. Оплата проживания может производиться до отъезда в командировку в 2019 году, в качестве авансового платежа.

Военнослужащим

Для такой категории лиц сохраняются все гарантии возмещения затрат, связанных с оплатой проживания в гостинице в командировке. Такие траты возмещаются им в полном размере Минобороны РФ. Нормативы выплат для них устанавливаются в зависимости от занимаемого им поста и статуса военного.

Законодательное регулирование

В статье 168 Трудового кодекса РФ закреплено, что командированный работник имеет право на возмещение расходов по найму жилья. Порядок и размер возмещения устанавливаются коллективным договором на предприятии или иными локальными нормативными актами. В постановлении никаких разъяснений по этому поводу не дается.

Таким образом, законодатель дает возможность администрации организации самостоятельно урегулировать вопрос, какие документы должен работник предоставлять в подтверждение произведенных расходов. При этом стоит учитывать, что на основании данных документов предприятию придется отчитываться перед налоговой инспекцией по налогу на прибыль и подтверждать деловой характер расходов (расходы на командировку организация может учесть при расчете налога на прибыль).

Оплата проживания в командировке в бюджетной организации производится в соответствии с нормативными актами правительства, так как в этом случае деятельность учреждения финансируется из федерального бюджета. Как правило, установлены определенные лимиты затрат на гостиницы (не более 2000-3500 рублей), так как бюджетные организации экономят средства и ведут строгий учет затрат.

Также в постановлении о командировках указано, что если работник имеет возможность возвращаться ежедневно с работы в другом населенном пункте к месту постоянного проживания, расходы на гостиницу, жилье не возмещаются. Этот вопрос решается в каждом случае заранее индивидуально по согласованию с руководителем. Оплата проживания в гостинице в командировке работником должна производиться очень внимательно, так как за эти траты придется отчитываться, это необходимо запомнить.

Страховые взносы

Компенсацию расходов на наем жилья в сумме фактических и документально подтвержденных затрат не облагайте страховыми взносами (ч. 2 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ, п. 2 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Предположим, у сотрудника нет документов о расходах на наем жилья во время командировки. В таком случае на компенсацию таких затрат нужно начислить страховые взносы на обязательное пенсионное (медицинское, социальное) страхование. Таковы требования части 1 статьи 7 и части 2 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ.

А вот со взносами на страхование от несчастных случаев и профзаболеваний другая ситуация. Компенсация документально не подтвержденных расходов на наем жилья во время командировок освобождается от обложения страховыми взносами в пределах норм, установленных в соответствии с законодательством России (п. 2 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ). Обязанность возместить сотруднику расходы на наем жилого помещения во время командировки установлена статьей 168 Трудового кодекса РФ. Согласно положениям этой статьи порядок и размеры возмещения расходов определяются коллективным договором или локальным нормативным актом (например, приказом о командировках). Следовательно, если сотрудник документально не подтвердил расходы на наем жилья, то такие расходы освобождаются от обложения страховыми взносами в пределах норм, установленных этими документами.

Пример отражения в бухучете и при налогообложении расходов на наем жилья во время командировки. Организация применяет общую систему налогообложения. Расходы документально не подтверждены

Менеджер ООО «Альфа» А.С. Кондратьев вернулся из командировки, в которой находился 3 дня (с 18 по 20 января).

Документов, подтверждающих расходы по найму жилья, Кондратьев не представил.

Приказом руководителя установлены нормы расходов по найму жилья во время командировок при отсутствии первичных документов. При командировках по России норма составляет 500 руб. в день.

21 января руководитель организации утвердил представленный Кондратьевым авансовый отчет.

В учете организации сделана запись:

Дебет 26 Кредит 71 – 1500 руб. (500 руб./дн. × 3 дн.) – списаны расходы на проживание, не подтвержденные документами.

Налогооблагаемую прибыль эта сумма не уменьшает. Поэтому бухгалтер организации сделал в учете запись:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль» – 300 руб. (1500 руб. × 20%) – отражено постоянное налоговое обязательство с расходов на наем жилья, не уменьшающих налогооблагаемую прибыль.

Поскольку расходы по найму жилья компенсированы в пределах норм, установленных приказом руководителя, данные суммы не учитываются при расчете:

- взносов на обязательное пенсионное (социальное, медицинское) страхование;

- НДФЛ;

- взносов на страхование от несчастных случаев и профзаболеваний.

Порядок расчета других налогов зависит от того, какой налоговый режим применяет организация.

Какие документы сотрудник должен предоставить

Отчетные документы для командировочных по оплате проживания:

- счет из гостиницы. Чек об оплате услуг надо предоставлять обязательно, именно этот документ подтверждает поступление средств в кассу или на счет. В счете надо обязательно указать реквизиты отеля полностью, фамилию, имя и отчество проживающего, стоимость номера, время заселения и выселения. Печать и подпись на таком бланке обязательны. Дополнительные услуги, оказанные отелем, также могут быть оплачены, кроме расходов на обслуживание в ресторане или баре, доставку в номер, пользование оздоровительными объектами и тому подобных трат, которые вряд ли руководитель признает необходимыми, если это не оговорено заранее. Так, командировочный может купить дорогие продукты из мини-бара, например, но только за свой счет;

- договор об аренде квартиры, акт об оказании услуг и расписка;

- в случае предоставления служебной квартиры, как правило, средства перечисляются работодателем в безналичной форме.

Оплата гостиницы в командировке может производиться в наличной или безналичной форме, способ расчета и дополнительные траты лучше заранее согласовать с руководителем, чтобы обеспечить наличие должных доказательств. Отчетные документы за проживание в квартире посуточно допустимы, например, если гражданин менял место проживания.

Отсутствие документов на найм жилья у частных лиц

Документация

Аренда квартиры, комнаты у частного лица или же совместное проживание с ним тоже предусматривает за собой письменный договор (документ), в котором должны быть указаны: оплата за найм (стоимость), срок (на который арендуется), обязанности и различные права арендодателя. А для заключения договора потребуются лишь паспорт обоих лиц.

Очень рекомендуется проверить все документы арендодателя и убедиться в том, что это именно его квартира или комната, попросить выписку и документ о правах собственности. Проблем со всем этим возникнуть не должно, если арендодатель окажется добросовестным человеком, да и если он сдает квартиру не в первый раз, то уже привык к таким вопросам и просьбам и для него это нормально.

Бухгалтеры, что представляют организацию, в которой берущий найм человек работает, хотят, чтобы ему обязательно оформили все доверенности на то, чтобы заключить договор на имя той самой организации. Но чаще всего – это необязательно. Если имеется определенный к этой теме приказ от директора этой фирмы, в котором написано, зачем, куда и для чего работник отправился, на какую работу и т.д., и договор об аренде жилья, который дается на определенное время (насколько по времени действует данный приказ), у бухгалтера не возникнет к вам претензий.

Проживание в командировке без подтверждающих документов

Подборка наиболее важных документов по запросу Проживание в командировке без подтверждающих документов

(нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты: Проживание в командировке без подтверждающих документов

Статьи, комментарии, ответы на вопросы: Проживание в командировке без подтверждающих документов

Документ доступен: в коммерческой версии КонсультантПлюс

Документ доступен: в коммерческой версии КонсультантПлюс

Центр юридической помощи Оказываем бесплатную юридическую помощь населению

Оплата проживания в командировке в 2021 году

Направление сотрудника в деловую поездку — это решение работодателя. Оно связано с текущей необходимостью или прохождением сотрудником обучения.

Направление в поездку сотрудника налагает на работодателя ряд обязанностей. Он должен сохранить на этот период заработную плату, компенсировать расходы на проезд и выплачивать ежедневное содержание. Кроме того, работник имеет право на компенсацию понесенных убытков за гостиницу.

Простое решение

Итак, следует вывод, что заявления работника с просьбой оплатить расходы на проезд, а также положительной резолюции или приказа руководителя об их возмещении недостаточно для того, чтобы компенсация не включалась в доход работника и учитывалась в налоговых расходах.

Полностью возместить сотруднику его расходы и не платить лишних налогов можно, например, запросив дубликаты билетов и справку, подтверждающую факт их покупки, в кассе вокзала или аэропорта. Выдача подобных документов для них не редкость.

Оплата проживания в гостинице в командировке

Существуют определенные правила, по которым производится возмещение за жилье в командировке. Следует указать, что закон устанавливает основное правило, согласно которому, такие убытки должны компенсироваться за счет средств работодателя. А в развитии данного положения каждая организация вправе принимать собственные внутренние нормативные акты.

Основные правила возмещения расходов за жилье, можно представить в следующем виде:

- необходим приказ о направлении в деловую поездку. В бюджетном учреждении такие приказы издаются во всех случаях. Это необходимое условие, которое подтверждает, что сотрудник действует в интересах работодателя;

- покрытие затрат производится на основании подтверждающих документов. Это означает, что сотрудник обязан предоставить руководству справки из гостиницы об оплате. В государственном учреждении, такие справки являются основным документом для возмещения расходов;

- в некоторых случаях, учреждения устанавливают пределы для возмещения. Подобные правила наиболее характерны для государственных органов. Это делается в целях сбережения бюджетных средств. Например, бюджетная организация может установить предельную сумму возмещения в 1500 рублей или более. В целом, учреждения стараются установить как можно меньший лимит для сотрудников.

При этом необходимо указать, что государственные органы не могут отказать сотруднику в оплате за проживание в командировке. При наличии приказа и предоставлении подтверждающих документов, организации, в том числе и бюджетные, обязаны компенсировать указанные затраты.

Оплата за проживание в командировке без подтверждающих документов

Такой вариант возможен только при наличии согласия руководства. Возмещение за гостиницу без подтверждающих документов допускается при наличии соответствующей договоренности с работодателем.

Следует отметить, что в бюджетных организациях данный вариант невозможен. Бухгалтерия бюджетной организации просто не будет иметь оснований для возмещения затрат без подтверждающих оплату документов. Подобное перечисление невозможно будет провести.

Только коммерческие компании имеют такую возможность. В этом случае, работнику выдаются денежные средства на весь период в определенном размере. Как правило, сотрудник должен предоставить распечатку с любого сервиса по бронированию гостиниц. Если стоимость проживания устроит руководство, то сотрудник получит возмещение в указанном размере.

Проживание в командировке – по какому коду КОГСУ платить командировочные

Указанные расходы следует компенсировать по коду 112, подстатьи 212 КОСГУ. Данный вариант является правильным и соответствует нормам законодательства и положением постановлений правительства.

Такая кодировка необходима для работников бухгалтерии. Она не нарушит положения закона о бухгалтерском учете. Соответственно бухгалтер будет прав и не понесет ответственность за неправильное проведение платежа.

Командировка: расходы по найму жилья

Командировка: расходы по найму жилья

Правительство РФ издало Постановление от N 749, которым утверждено Положение об особенностях направления работников в служебные командировки (далее — Положение N 749). Пунктом 11 названного положения предусмотрено, что работнику возмещаются расходы по проезду, найму жилого помещения, дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные)*(1), а также иные расходы, произведенные работником с разрешения руководителя организации. Кроме этого, уточнено, что размеры возмещения расходов, связанных с командировками, определяются коллективным договором или локальным нормативным актом организации. Следует отметить, что ст. 168 ТК РФ установлено, что в коллективном договоре/локальном акте, помимо размеров, связанных с командировками, определяется и порядок их возмещения.

Вместе с тем, как правило, бюджетные учреждения в целях регулирования вопросов выплаты командировочных расходов используют нормы Постановления Правительства РФ от N 729*(2) для организаций, финансируемых из федерального бюджета (далее — Постановление N 729), и Указа Президента РФ от N 813*(3) (далее — Указ N 813) для организаций, в которых проходят службу федеральные гражданские государственные служащие.

Несмотря на обязанность возмещения тех или иных расходов, произведенных работником во время командировки, налогообложение таких выплат будет осуществляться в соответствии с требованиями налогового законодательства, поскольку Налоговый кодекс является нормативным актом прямого действия. Вопросам обложения НДФЛ посвящен абз. 10 п. 3 ст. 217 НК РФ, ЕСН — абз. 10 пп. 2 п. 1 ст. 238 НК РФ.

В предложенной статье мы рассмотрим порядок налогообложения выплат, связанных с возмещение расходов по найму жилья на время командировки.

Документальные расходы по найму жилья

Не подлежат налогообложению документальные расходы по найму жилого помещения. При этом отметим, что нормирование данных расходов в целях обложения НДФЛ и ЕСН*(4) не производится (как правило, стоимость бронирования входит в стоимость проживания, а также не является выплатой в пользу физического лица в связи с направлением его в командировку).

В целях правильного применения указанной нормы бухгалтерам необходимо строго отслеживать, какие расходы возмещаются работнику по документам, подтверждающим проживание: в квитанции об оплате проживания четко должна быть обозначена цель расходов — за проживание/наем жилого помещения. В данном случае база для налогообложения отсутствует.

В случае если в квитанции имеется другая формулировка, например за аренду зала, или поименованы такие расходы, как “химчистка“, “минибар“*(5), “солярий“, “кабельное телевидение“ и т.п., возникает объект налогообложения по НДФЛ*(6) (за исключением того случая, когда такие услуги предоставляются в соответствии с п. 4 Правил предоставления гостиничных услуг в РФ*(7) и входят в цену номера/места в номере; однако в целях исключения разногласий с налоговыми органами по поводу налогообложения указанных сумм сотруднику необходимо представить документальный перечень услуг, входящих в цену номера, заверенный в установленном порядке). То есть дополнительные услуги, оказываемые за отдельную плату, в случаях их возмещения организацией следует включать в доход физического лица, подлежащий обложению НДФЛ и ЕСН (см. также Письмо Минфина РФ от N 04-04-06).

По возвращении из командировки физическое лицо представило счет из гостиницы, в котором, помимо платы за проживание, указана плата за пользование холодильником, телевизором*(8). Подлежат ли налогообложению соответствующие суммы? Для решения названной проблемы следует обратиться к Постановлению ФАС УО от N Ф09-1880/07-С2.

Суд отметил, что предельного перечня расходов, входящих в командировочные, норма абз. 10 п. 3 ст. 217 НК РФ не содержит.

В счетах, выставленных гостиницами отдельной строкой, выделялись платежи за проживание, пользование телевизором, холодильником и т.д. Оплата работниками организации указанных услуг вызвана необходимостью проживания в гостинице, не зависит от волеизъявления физического лица, а сами услуги являются стандартным набором обстановки жилого помещения гостиницы.

Таким образом, у налогового органа отсутствовали основания для начисления налогоплательщику спорной суммы НДФЛ и соответствующих пеней, а также привлечения его к налоговой ответственности, предусмотренной ст. 123 НК РФ. К такому же решению пришел этот же суд в Постановлении от N Ф09-4857/07-С2.

Дополнительно скажем, что ранее МНС разъясняло следующее: если в расшифровку оплаты номера включаются суммы оплаты наличия в нем телевизора, телефона, холодильника, то стоимость оплаты этих минимально необходимых услуг также является компенсационной выплатой, не подлежащей налогообложению (Письмо МНС РФ от N ВГ-6-06/521). При этом следует иметь в виду, что согласно Приказу Ростуризма от N 86*(9), изданному во исполнение Распоряжения Правительства РФ от N 1004-р, к большинству категорий номеров гостиниц (за исключением номеров II/III — V категорий) предъявляются требования об обязательном наличии холодильника/телевизора.

Для плательщиков налога на прибыль обложение ЕСН дополнительных услуг, не входящих в цену номера, не производится на основании ст.

Оплата проживания в командировке в бюджетной организации 2018

Оплата проживания в командировке в бюджетной организации производится по трем основным вариантам:

- если вопрос о проживании согласован заранее и известна конкретная гостиница, работник может получить деньги на руки под отчет. Это будет определенная сумма, необходимая для платы за гостиницу;

- нередко сотрудники самостоятельно платят во время проживания. После чего они предоставляют документы в бухгалтерию и получают соответствующее возмещение;

- возможна и непосредственная плата за гостиницу из средств работодателя. Таким образом, жилье будет оплачено на весь отрезок времени нахождения в командировке изначально.

Нормы оплаты

Учитывая, что законодательно не устанавливаются пределы возмещения понесенных затрат, каждый работодатель определяет их границы по своему желанию. Размер компенсации может варьироваться из-за вида служебной поездки – на территории субъектов, в границах России и за её пределами – и может составлять от 1500 до 3500 руб.

При этом необходимо обращать внимание на оплату сбора на прибыль.

Компенсация стоимости аренды отеля в рабочей поездке не относится к доходу. Но такое правило, используется для получения более крупного возмещения. Поэтому НК РФ определяет ограничения, в связи с которым НДФЛ не начисляется, когда расход за проживание в гостинице не выше 3500 руб/сутки. В такой ситуации служащему полностью оплачиваются понесенные траты.

Если проживание в командировке превысило максимально установленную норму, ему могут быть компенсированы затраты, но с суммы превышения такой стоимости будет удержан налог на полученные доходы в размере 13%.

Командировка без документов

В дороге с командированным работником может приключиться всякое. Например, он может потерять документы, подтверждающие проезд и проживание. Как в таком случае компенсировать его расходы и не «попасть» на налоги?

Чем подтвердить проезд?

Расходы командированного работника должны подтверждаться оправдательными документами. Исключением из этого правила являются только суточные. Они выплачиваются за каждый день нахождения в командировке, и их общая сумма фиксируется только в авансовом отчете. Никакие отчетные документы по израсходованным суточным к авансовому отчету прилагать не нужно.

Другое дело – затраты на проезд. Их подтверждением служат авиа- или железнодорожные билеты. Но что делать, если работник потерял билеты? Он может написать заявление о том, что билеты утеряны, и попросить возместить понесенные расходы. Но выплата такой компенсации будет иметь определенные налоговые последствия и для предприятия, и для работника.

Прежде всего отметим, что компенсировать всю сумму понесенных работником затрат на проезд скорее всего не получится. Дело в том, что, согласно пункту 19 инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 7 апреля 1988 г. № 62 «О служебных командировках. », оплата проезда при отсутствии подтверждающих документов осуществляется по минимальной стоимости (далее – инструкция № 62).

Иными словами, при утрате работником билетов руководитель фирмы вправе принять решение о возмещении расходов по стоимости самой дешевой транспортировки до места командировки и обратно.

Таким образом, основанием для возмещения оплаты проезда будет являться заявление командированного работника с визой руководителя и указанием суммы возмещения, определенной по минимальной стоимости, которую необходимо подтвердить справкой транспортной службы.

Сумму компенсации, выплаченную по заявлению, нельзя принять в налоговом учете. А все потому, что нет первичного документа – следовательно, нет и документального подтверждения. А оно является главным условием для учета расходов при расчете налога на прибыль (п. 1 ст. 252 НК РФ).

Начислять на сумму компенсации ЕСН и страховые взносы в Пенсионный фонд не нужно. Ведь ЕСН не облагаются выплаты, которые не уменьшают налогооблагаемую прибыль организации (п. 3 ст. 236 НК РФ). Страховые взносы в Пенсионный фонд начисляются на те же выплаты, что и ЕСН. Так установлено пунктом 2 статьи 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

Согласно статье 217 Налогового кодекса, НДФЛ не удерживается с компенсации сотруднику расходов на проезд, фактически произведенных и документально подтвержденных. Таким образом, затраты на оплату проезда, не подтвержденные документами, подлежат включению в налогооблагаемый доход работника.

Итак, следует вывод, что заявления работника с просьбой оплатить расходы на проезд, а также положительной резолюции или приказа руководителя об их возмещении недостаточно для того, чтобы компенсация не включалась в доход работника и учитывалась в налоговых расходах.

Полностью возместить сотруднику его расходы и не платить лишних налогов можно, например, запросив дубликаты билетов и справку, подтверждающую факт их покупки, в кассе вокзала или аэропорта. Выдача подобных документов для них не редкость.

Где вы были, где вы жили?

Вместе с билетом работник может «посеять» и счет за проживание в гостинице.

Ранее – до 1 января 2003 года, – если командированный работник не предъявлял к оплате документы, подтверждающие наем жилого помещения, ему выплачивали компенсацию из расчета 12 рублей в сутки. Такой норматив был установлен приказом Минфина России от 6 июля 2001 г. № 49н. Но с выходом постановления Правительства РФ от 2 октября 2002 г. № 729 этот документ утратил силу.

Есть еще один нормативный акт, в котором речь идет о размерах выплаты командированным за проживание в случае утери счета из гостиницы, – инструкция № 62. Но указанные в ней суммы до смешного малы.

Вместе с тем, согласно трудовому законодательству, работодатель обязан возместить работнику расходы, связанные со служебной командировкой. При этом в статье 168 кодекса сказано, что порядок и размеры возмещения затрат определяются коллективным договором. Следовательно, условия выплаты компенсации расходов, не подтвержденных документально, фирма может установить самостоятельно, главное – не забыть все это прописать в договоре.

Независимо от суммы, которую вы выплатите работнику в качестве компенсации, учесть ее при расчете налога на прибыль все равно нельзя. Опять-таки действует правило документального подтверждения (п. 1 ст. 252 НК РФ). Значит, в налоговую базу по ЕСН она тоже не попадет. Что касается НДФЛ, ситуация здесь такая же, как и в случае компенсации стоимости проезда.

Есть вариант, при котором будут соблюдены все требования нормативных документов и работник ничего не потеряет. Для этого нужно сделать следующее.

Во-первых, стоимость утерянных билетов и счетов за проживание можно компенсировать, как требует того инструкция о служебных командировках № 62, по минимуму. С выплат удержать НДФЛ.

Во-вторых, определить денежную «потерю» работника. Сюда входит доплата до фактической суммы расходов и сумма удержанного с компенсации НДФЛ.

И, наконец, в-третьих, выплатить сотруднику премию за профессиональные успехи. Ее сумма должна быть равной сумме доплаты вместе с удержанным НДФЛ плюс 13 процентов (налог, который будет удержан с премии). В этом случае работнику будет компенсирована фактическая сумма затрат.

Докажи, что проживал

Однако наличие документов, подтверждающих проживание, отнюдь не панацея от претензий налоговых инспекторов. Дело в том, что для подтверждения расходов по найму жилого помещения и оплате брони работник должен предъявить счет по форме № 3-г, утвержденной приказом Минфина России от 13 декабря 1993 г. № 121. Это документ строгой отчетности, заменяющий применение ККТ (Закон от 22 мая 2003 г. № 54-ФЗ). Но иногда в гостиницах в подтверждение оплаты выдают приходный кассовый ордер, квитанцию или вовсе не известный бухгалтерской науке документ. Вопреки распространенному мнению инспекторов, даже в этом случае затраты по найму жилья можно учесть в составе затрат. Дело в том, что Налоговый кодекс РФ не уточняет, какими именно документами должны быть подтверждены командировочные расходы. Поэтому инспекция должна принимать любой документ, составленный по правилам бухгалтерского учета.

Подтверждает это и сложившаяся арбитражная практика (постановление ФАС Северо-Западного округа от 16 февраля 2004 г. по делу № А56-14779/03).

На самом деле во время командировки работник может проживать не только в гостинице, но и в другом жилом помещении.

В таком случае расходы по найму жилья может подтверждать документ, составленный в произвольной форме (постановление ФАС Северо-Западного округа от 4 июня 2003 г. по делу № А56-26589/02). Важно лишь, чтобы в нем были указаны наименование организации, стоимость проживания, дата и стояла подпись.

Но все же лучше, если расходы по найму жилья будут подтверждены бланками строгой отчетности. Дело в том, что на их основании можно без вопросов принять к вычету НДС, который входит в стоимость гостиничных услуг.

Р. Ярошенко, налоговый юрист

Источник материала —

НДС

Если расходы по найму жилья уменьшат налогооблагаемую прибыль, входной НДС по ним примите к вычету из бюджета (п. 7 ст. 171 НК РФ).

Ситуация: какими документами подтвердить право на вычет НДС по расходам, связанным с проживанием сотрудника во время командировки?

Право на вычет НДС по расходам на проживание сотрудника во время командировки может быть подтверждено:

- бланком строгой отчетности (бланк должен быть составлен в соответствии с требованиями Положения, утвержденного постановлением Правительства РФ от 6 мая 2008 г. № 359);

- счетом-фактурой, к которому приложен документ об оплате услуг (например, кассовый чек).

Такой вывод позволяют сделать положения пункта 7 статьи 171 и пункта 1 статьи 172 Налогового кодекса РФ, а также пункт 18 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Сумма налога в этих документах должна быть выделена отдельной строкой. А счет-фактура выставлен на имя организации, которая направила сотрудника в командировку (для этого необходимо предъявить доверенность).

Аналогичной точки зрения придерживается Минфин России в письмах от 25 февраля 2015 г. № 03-07-11/9440, от 19 июля 2013 г. № 03-07-11/28554, от 21 ноября 2012 г. № 03-07-11/502 и т. д.

Совет: есть аргументы, позволяющие организациям принять к вычету НДС даже при отсутствии счета-фактуры или бланков строгой отчетности. Они заключаются в следующем.

Арбитражные суды признают правомерность налогового вычета по НДС на основании иных документов (помимо счетов-фактур и бланков строгой отчетности), подтверждающих расходы на проживание. Главное, чтобы из документов, представленных сотрудником, было видно, что сумма налога включена в стоимость услуг и уплачена (п. 7 ст. 171, п. 1 ст. 172 НК РФ).

Например, основанием для вычета НДС может послужить:

- бланк строгой отчетности с невыделенной суммой НДС (см., например, постановление ФАС Уральского округа от 13 января 2005 г. № Ф09-5754/04АК);

- иной документ (например, счет на оплату гостиничных услуг по неустановленной форме) как с выделением, так и без выделения в нем суммы НДС отдельной строкой (см., например, постановления ФАС Московского округа от 26 июля 2011 г. № КА-А40/6657-11, Поволжского округа от 7 февраля 2008 г. № А57-597/07, Центрального округа от 21 июня 2004 г. № А62-1547/03, от 25 мая 2007 г. № А48-2510/06-8, Восточно-Сибирского округа от 20 ноября 2007 г. № А33-9940/06-Ф02-8607/07, Западно-Сибирского округа от 7 февраля 2006 г. № Ф04-133/2006(19416-А45-27)).

Но если организация не намерена судиться, воспользуйтесь безналичной формой расчетов с гостиницей. В этом случае гостиница обязана выдать организации счет-фактуру на оказанные услуги (п. 3 ст. 168 НК РФ). Тогда никаких проблем с возмещением НДС быть не должно (п. 1 ст. 172 НК РФ).

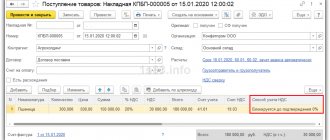

Пример отражения в бухучете и при налогообложении расходов на наем жилья во время командировки. В счете гостиницы выделена сумма НДС. Организация применяет общую систему налогообложения

Генеральный директор ООО «Альфа» А.В. Львов вернулся из командировки. Срок поездки составил 4 дня (с 9 по 12 февраля). 13 февраля был утвержден авансовый отчет.

Вместе с авансовым отчетом Львов передал в бухгалтерию документы, которые подтверждают его расходы. В их состав входит счет гостиницы (бланк строгой отчетности) на сумму 5310 руб. В счете указано, что в стоимость услуг включен НДС по ставке 18 процентов на сумму 810 руб.

Бухгалтер «Альфы» сделал в учете следующие проводки:

Дебет 26 Кредит 71 – 4500 руб. (5310 руб. – 810 руб.) – списаны расходы на проживание Львова в гостинице;

Дебет 19 Кредит 71 – 810 руб. – выделен НДС со стоимости услуг по проживанию в гостинице;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 810 руб. – принят к вычету НДС на основании счета гостиницы.

При расчете налога на прибыль за февраль бухгалтер «Альфы» включил в состав расходов 4500 руб.

Пример отражения в бухучете и при налогообложении расходов на наем жилья во время командировки. В счете гостиницы сумма НДС не выделена. Организация применяет общую систему налогообложения

Генеральный директор ООО «Альфа» А.В. Львов вернулся из командировки. Срок поездки составил 4 дня (с 9 по 12 февраля). 13 февраля был утвержден авансовый отчет.

Вместе с авансовым отчетом Львов передал в бухгалтерию документы, которые подтверждают его расходы. В их состав входит счет гостиницы (бланк строгой отчетности) на сумму 5310 руб. В счете указано, что в стоимость услуг включен НДС по ставке 18 процентов. Сумма НДС не выделена.

В бухучете организации сделана запись:

Дебет 26 Кредит 71 – 5310 руб. – списаны расходы Львова на проживание в гостинице.

Чтобы определить стоимость услуг, которая уменьшает налогооблагаемую прибыль, бухгалтер «Альфы» выделил сумму НДС расчетным путем: 5310 руб. × 18/118 = 810 руб.

При расчете налога на прибыль расходы на оплату услуг гостиницы учитываются в сумме 4500 руб. (5310 руб. – 810 руб.).

В бухучете организации отражено постоянное налоговое обязательство:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль» – 162 руб. (810 руб. × 20%) – отражено постоянное налоговое обязательство с расходов по найму жилья, не уменьшающих налогооблагаемую прибыль.

О возможности включения в расчет налогооблагаемой прибыли суммы НДС (его аналога), уплаченной иностранным контрагентам по законодательству других государств, см. Как учесть при расчете налога на прибыль прочие расходы, связанные с производством и реализацией.

Командировочные расходы — 2021: спорные и рискованные

Каждый бухгалтер знает как важно грамотно оформить командировку, заполнить все командировочные документы, проверить правильность учета командировочных расходов в целях налогообложения. Вам помогут рекомендации, а также подборка писем контролирующих органов по теме командировок.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Перечень командировочных затрат, которые принимаются в расходах в целях налога на прибыль в 2021 году, конкретизирован, но он не является закрытым (пп. 12 п. 1 ст. 264 НК РФ). Рассмотрим самые «популярные».

Что говорит закон?

Трудовой кодекс РФ гласит, что в производственную деятельность командировочного входят следующие обязанности:

- своевременное прибытие на место назначения;

- результативное выполнение командировочного задания;

- отъезд в назначенное время;

- предоставление авансового отчета по возвращению на постоянное место работы.

Трудовой кодекс РФ

Нормативная база

Еще совсем недавно гостиничные счета относились к документам строгой отчетности.

Оформленные бланки по форме № 3-Г однозначно подтверждали оказание услуг по предоставлению жилых помещений в установленный период.

В настоящее время согласно Постановлению Правительства России № 359 от г. предприятия гостиничного сервиса вправе индивидуально разрабатывать формы документов, фактически подтверждающие проживание гостей.

Постановление Правительства РФ от N 359

В Положение о командировках предприятия включают следующие вопросы:

- последовательность процедуры, возмещающей расходы по командировке;

- границы размеров компенсирования затрат;

- регламент, определяющий функции сотрудника и администрации фирмы;

- перечень документов, прилагаемых к авансовому отчету по командировке;

- нормы командировочных затрат, которые разрешены на предприятии.

Где можно останавливаться?

Командированным сотрудникам предоставляется несколько вариантов размещения для проживания:

- гостиничный номер;

- служебные квартиры;

- самостоятельная аренда комнаты;

- проживание у родственников.

Выбор места расположения зависит от объективных и субъективных причин и носит чисто индивидуальный характер.

Гостиничный номер

Занимая необходимый номер, командировочные вправе пользоваться всем спектром бытовых и коммунальных услуг, предлагаемых сервисом отеля.

Служебные квартиры

Наличие жилой площади, числящейся на балансе организаций, которые вынуждены постоянно приглашать специалистов со стороны, экономически обосновано.

Кроме того, командированным сотрудникам (например, преподавателям высших учебных заведений) гораздо комфортнее и удобнее существовать в жилищных условиях, максимально приближенным к домашним.

Если принимающая сторона располагает служебными или арендованными квартирами, то вопрос проживания в гостинице не возникает.

У родственников

Многие командировочные предпочитают останавливаться у родных и близких.

В этом случае, положительно решаются два вопроса:

- оптимальное решение бытовых проблем,

- близкое общение с родственниками, с которыми не очень часто встречаются.

Как оформить продление командировки? Ответ — в нашей статье.

Как оформляется командировка за счет принимающей стороны? Узнайте здесь.

Расходы на проезд к месту командировки и обратно

- учитываются в размере, установленном в коллективном договоре или локальном нормативном акте (включая оплату авиабилетов по тарифу «бизнес-класс»; проезд в вагонах повышенной комфортности, имеющих платное сервисное обслуживание)

- учитывается полная стоимость проездных билетов, включая стоимость проезда, сервисные сборы, плату за пользование постельными принадлежностями и т.п.

Подтверждение электронного пассажирского авиабилета :

- маршрут/квитанция электронного документа (авиабилета) на бумажном носителе;

- посадочный талон и (или) контрольный купон электронного проездного документа (билета).

Подтверждение электронного пассажирского Ж /Д билета :

- контрольный купон электронного проездного документа (билета) (выписка из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте).

Электронный билет подтвердят документы:

- сформированная автоматизированной информационной системой оформления воздушных перевозок маршрут/квитанция электронного документа (авиабилета) на бумажном носителе, в которой указана стоимость перелета ,

- посадочный талон, подтверждающий перелет подотчетного лица по указанному в электронном авиабилете маршруту, и (или) контрольный купон электронного проездного документа (билета) (выписка из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте), полученный в электронном виде по информационно-телекоммуникационной сети.

Суточные в командировке

Суточные — дополнительные расходы, которые связаны с проживанием вне места постоянного жительства. Ограничения по сумме в законах нет, устанавливается в локальных актах организации. Выплачиваются за каждый день нахождения в командировке, включая выходные и праздничные дни, а также дни нахождения в пути, в том числе за время вынужденной остановки в пути. Подробнее про суточные читайте в статье Суточные при командировках в 2021 году: размеры выплат, изменения.

Условиями признания суточных в расходах является подтверждение:

- производственного характера командировки;

- продолжительности нахождения работника вне места постоянного жительства согласно (п.7 Положения о служебных командировках)

Определяется на основании:

- Проездных документов.

- Документов о найме жилого помещения в месте командирования, если работник ездил на личном транспорте и билетов у него нет.

- Служебной записки, справки или иного документа принимающей стороны, который подтверждает срок прибытия и убытия командированного работника.

- Расчета размера суточных (например, справка бухгалтера), факта получения работником денежных средств (расходный кассовый ордер).

Важно: Командировочные расходы, связанные с направлением дистанционного работника в служебную командировку, учитываются по налогу на прибыль в общем порядке в силу того, что 25 глава НК РФ не устанавливает зависимости от способа работы сотрудника (Письмо Минфина РФ от 14.04.2014 № 03-03-06/1/16788).

Сравнение: с документами и без них

При наличии документов:

Если работник (налогоплательщик) представляет работодателю все необходимые документы за расходы на жилье, то он выплачивает работнику все, кроме суточных. К примеру: за один день работнику, находящемуся в пределах страны, он может выплатить не больше 700 рублей, а за ее пределами не больше 2500 рублей в день в 2021 году. Плюс расходы на дорогу и другие услуги, в том числе и за аренду жилого помещения (платный провоз багажа, услуги связи и подобные, вторичные расходы).

Если подтверждающих бумаг нет:

Если работник (налогоплательщик) не представляет бумаги, которые подтверждают расходы за жилье, так как их нет, то суммы всех представленных выше оплат проживания без подтверждающих документов в командировке незамедлительно освобождаются от какого-либо налогообложения. Остальное остается так же: в пределах страны работодатель может выплатить не больше 700 рублей, а за ее пределами не больше 2500 рублей в день в 2021 году. Но денег за дополнительные расходы вряд ли можно ждать, но иногда – можно.

Здесь прекрасно видно, что меняется лишь оплата за условия нахождения в командировке.

Прочие расходы в командировке

Контролирующие органы не возражают против включения в расходы следующих затрат (условие — компенсация таких расходов установлена в локальном нормативном акте организации и есть распоряжение руководителя организации о возмещении):

- Оплаты услуг VIP-зала аэропорта (Письма Минфина РФ от 05.03.2014 № 03-03-10/9545; от 10.09.2013 № 03-03-06/1/37238);

- Стоимость бронирования гостиничного номера, плата за заказ и возврат билетов (Письмо Минфина РФ от 18.10.2011 № 03-03-06/1/672);

- Плата за аренду автомобиля для руководителя во время нахождения в командировке (Постановление ФАС Западно-Сибирского округа от 23.01.2006 № Ф04-9850/2005(19018-А27-15)).

- Суммы на проезд в такси к месту командировки и обратно, в том числе в аэропорт, на вокзал, а также непосредственно в месте командировки (Письма Минфина России от 14.06.2013 № 03-03-06/1/22223, от 27.06.2012 № 03-11-04/2/80, от 11.07.2012 № 03-03-07/33, от 08.11.2011 № 03-03-06/1/720). В расходах затраты на такси учитываются при условии, что они экономически оправданы (например, ранний приезд/отъезд и т.д.). Подтверждение расходов на такси: чек ККТ или квитанция в форме бланка строгой отчетности с реквизитами, предусмотренными в Постановлении Правительства РФ от 14.02.2009 № 112 «Об утверждении Правил перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом».

- Оплата проезда во время нахождения в командировке проезда на городском транспорте в черте населенного пункта, но при этом Положение о командировке организации не предусматривает возмещения данных расходов. Однако, по мнению контролирующих органов, такие затраты можно учесть в составе командировочных расходов. Для этого в коллективном договоре или другом локальном нормативном акте организации нужно предусмотреть обязанность работодателя возмещать расходы работника на проезд в городском транспорте, если они обусловлены целью командировки (Письма Минфина России от 21.07.2011 № 03-03-06/4/80, ФНС России от 12.07.2011 № ЕД-4-3/11246).

- Cервисный (комиссионный) сбор организации-посредника, расходы на оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов (Письмо УФНС России по г. Москве от 01.07.2010 № 16-15/[email protected]).

Итоги

Компенсация командировочных расходов не облагается НДФЛ, если эти расходы подтверждены документально. Что касается налогообложения суточных, то они не облагаются НДФЛ только в пределах норм.

Что грозит налоговому агенту за неуплату НДФЛ, читайте в материале «Какая ответственность предусмотрена за неуплату НДФЛ?».

Источники:

- Трудовой кодекс РФ

- Постановление Правительства РФ от 24.12.2007 № 922

- Постановление Правительства РФ от 13.10.2008 № 749

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Какие затраты рискованно относить на расходы по налогу на прибыль

Первое. Оплата полисов ДМС от несчастных случаев при приобретении авиа — и железнодорожных билетов, которые являются приложением к данным билетам командированным работникам.

Расходы на добровольное страхование от несчастных случаев на воздушном и железнодорожном транспорте командированных работников также могут быть учтены в качестве командировочных расходов, если коллективным договором или локальным нормативным актом предусмотрено возмещение указанных расходов.

Способ оформления уплаты страховых взносов (на основании отдельного страхового полиса, являющегося приложением к билету, включением сумм взносов в стоимость проездного документа) принципиального значения не имеет. Вместе с тем налоговые органы могут не согласиться с таким способом учета расходов на добровольное страхование от несчастных случаев на воздушном и железнодорожном транспорте при исчислении налоговой базы по налогу на прибыль .

Второе. Расходы, понесенные работником в связи с проездом на личном автомобиле к месту командировки и обратно (которые включают в себя расходы на ГСМ) и компенсируемые ему, для целей налога на прибыль могут быть учтены только в пределах норм, установленных Постановлением Правительства РФ от 08.02.2002 № 92 «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией» (Письмо ФНС РФ от 21.05.2010 № ШС-37-3/2199).

Третье. Суточные, выплачиваемые работнику, направленному в длительную командировку (более полугода).

Мнение 1: в случае если большую часть рабочего времени и большую часть трудовых обязанностей, предусмотренных трудовым договором, работники выполняют в иностранном государстве, фактическое место работы работников будет находиться в иностранном государстве и такие работники не могут считаться находящимися в командировке (Письма Минфина РФ от 28.04.2010 № 03-03-06/1/304, УФНС России по г. Москве от 30.09.2010 № 16-15/[email protected]).

Мнение 2: срок нахождения в командировке определяется работодателем с учетом объема, сложности и других особенностей служебного поручения (Положение об особенностях направления работников в служебные командировки, утвержденное Постановлением Правительства РФ от 13.10.2008 № 749) и максимальным пределом не ограничен. Следовательно, независимо от длительности нахождения в командировке, работодатель вправе учесть в расходах по налогу на прибыль в части выплат суточных всю сумму, установленную в локальном акте организации (Постановление Арбитражного суда Московского округа от 23.09.2015 № Ф05-12177/2015 № А40-167292/2014).

Четвертое. Затраты на проживание командированного сотрудника в месте командирования в арендованной квартире, но расходы документально не подтверждены. Однако, имеется судебная практика, которая в качестве альтернативы разрешает учесть в расходах сумму 700 руб. (по России) или 2 500 руб. (по зарубежным командировкам) (Постановления Пятого арбитражного апелляционного суда от 11.12.2009 № 05АП-5540/2009 по делу № А59-2701/2009; ФАС Северо-Западного округа от 09.02.2007 по делу № А26-5126/2006-28, Четырнадцатого арбитражного апелляционного суда от 02.06.2008 по делу № А05-4612/2007).

Пятое. Расходы по оплате стоимости билетов к месту командирования и обратно, если даты поездки не совпадают со сроком командировки. Имеются положительные для налогоплательщика разъяснения контролирующих органов и судебная практика (Письма Минфина России от 11.08.2014 № 03-03-10/39800, от 30.07.2014 № 03-04-06/37503; Постановление ФАС Уральского округа от 19.06.2007 № Ф09-3838/07-С2), однако налоговые органы вправе высказать претензию и запросить пояснения. В данной ситуации многое будет зависеть от причины и количества дней несоответствия.

Шестое. Организация для выполнения работ привлекла сотрудника контрагента, возместила ему затраты по проезду и иные командировочные затраты. Согласно разъяснению Минфина России (Письмо от 24.09.2015 № 03-03-06/1/54684) возмещение командировочных затрат физлицам, не являющимся работниками компании, не учитываются в расходах по налогу на прибыль в силу того, что поездка стороннего специалиста командировкой не считается.

Зарегистрируйтесь на курс «Налог на прибыль для бухгалтеров». Вы научитесь вести учет доходов без ошибок, отражать расходы и определять налоговую базу по налогу на прибыль. А также рассчитывать и уплачивать авансовые платежи и налог, сдавать отчетность, создавать идеальную учётную политику.

В каких случаях возникает необходимость оформлять отчетные документы для командировочных

Если появилась производственная необходимость отправить работника в командировку, нужно определить, кто из сотрудников компании сможет выполнить возложенную на него миссию. Речь идет не о полномочиях человека, а о некоторых ограничениях, предусмотренных Трудовым кодексом. Так, не допускается посылать в командировки следующих лиц:

- Работников в период действия ученического договора, если командировка нарушает учебный процесс. То есть, если сотрудник уехал в командировку во внеучебное время или после обучения, это считается законным (ст. 203);

- Беременных женщин (ст. 259 ТК);

- Сотрудников, не достигших 18 лет, если они не относятся к творческим личностям, таким как спортсмен, артист или журналист, которые могут быть отправлены в командировку (ст. 268).

Женщины с малолетними детьми могут быть откомандированы предприятием при наличии их письменного согласия и отсутствия медицинских противопоказаний.

Работодатель обязательно уведомляет сотрудницу о том, что она вправе дать отказ. Такие же правила касаются и командировок:

- Одиноких матерей и отцов, опекунов малышей возрастом до 5 лет (ст. 264 ТК);

- Сотрудников, воспитывающих ребенка-инвалида;

- Работников, которые ухаживают за больными родственниками, что подтверждает медицинское заключение (ст. 259 ТК).

Официально ездить в командировки имеют право только сотрудники, заключившие трудовые договоры с данной организацией.

Но таким правилом работодатели пренебрегают и отправляют в поездку:

- Работников, оформленных по гражданско-правовому договору или соглашению;

- Представителей компаний-партнеров, то есть лиц, которые не вступали с ними в какие-либо трудовые отношения.

В таких ситуациях документы на командировку не стоит оформлять. Однако возмещение затрат на поездку (командировочные расходы) и отчетные документы (учет этих расходов организацией) вполне реальны. Для этого нужно официально предусмотреть порядок компенсационных выплат и их взаимосвязь с выполненным участком работ.

Не так давно пакет служебной документации на поездку комплектовался на основании служебного задания, командировочного удостоверения и отчета о проделанной работе. Затем его усовершенствовали и расширили.

Теперь служебная командировка сопровождается следующими документами:

- Приказ о командировке типовой формы, исполняющий роль поручения руководства.

- Авансовый отчет или доклад об израсходованных средствах, подтвержденный соответствующими документами.

- Табель рабочего времени с отмеченными днями командировки, за которые работник получает средний заработок.

- Служебная записка, составляемая на тот случай, когда сотрудник использует для поездки свой личный автотранспорт.

Поговорим детальнее, для чего нужен каждый из выездных документов, и что следует за нарушениями в их оформлении.

Как составляется командировочный приказ?

В любой организации существует утвержденный типовой бланк приказа, предусмотренный Госкомстатом в Постановлении № 1 от 05.01.2004. В нем обязательно должны фигурировать Ф. И. О. работника, цель поездки и место назначения, дата выезда и его продолжительность.

Данный приказ утверждается работодателем, регистрируется в соответствующем журнале и передается на ознакомление будущему исполнителю.

Авансовый отчет

Чтобы работник смог приобрести билеты для поездки и забронировать номер в гостинице для проживания, ему выдаются подотчетные наличные деньги. При возвращении на предприятие он обязан сделать отчетные документы для командировочных, то есть заполнить бланк авансового отчета с документальным подтверждением всех своих расходов, оплаченных из полученной суммы.

Авансовый отчет подается в бухгалтерию не позднее 3-х дней со времени возвращения на рабочее место. Бухгалтеры проверяют правильность его составления и подлинность подтверждающих документов. Если замечаний и нарушений не обнаружено, выданная работнику сумма денег списывается и, соответственно, его расходы компенсируются.

Как оформляется командировка в табеле?

Дни отсутствия сотрудника, находящегося в командировке, проставляются в табеле рабочего времени под индексом «К» без указания фактически отработанных часов, что считается необязательным.

Когда работник по согласованию с руководством трудится в выходные дни или праздники, это обязательно указывается в табеле буквенным кодом «К-В», причем оплата за эти дни производится вдвое больше.

Как оформить служебную записку?

Когда сотрудник отправляется в служебную поездку на персональном автотранспорте, проездные билеты на него не оформляются. В данном случае по возвращению на работу он подает служебную записку с указанием продолжительности поездки (время отъезда и прибытия).

Расходы, понесенные во время командировки с использованием личного автомобиля (топливо, парковка), считаются служебными расходами и компенсируются работодателем. Списание суммы долга, подкрепленное только служебной запиской, не допускается. Должны присутствовать соответствующие отчетные документы для командировочных.

Для этого документа типовая форма не предусмотрена, он составляется в свободной форме, но обязательно содержит название организации, должность и Ф. И. О. работника, пункт назначения и срок командировки, данные об автомобиле, дата и подпись командированного.

Служебная записка оформляется, если сотрудник использует государственный, попутный или другой вид автотранспорта, а точнее ‒ при невозможности приобретения билетов для проезда.