Какие расходы в командировке подлежат возмещению

Положениями ст. 265 НК РФ расходы, понесенные сотрудником в период служебной командировки, включены в перечень прочих расходов. Перечень таких расходов включает затраты на проезд, проживание, питание (суточные), а также прочие расходы, связанные с командировкой (оформление загранпаспортов, виз, консульские и аэродромные сборы, пр.).

Каждый из видов возмещаемых командировочных расходов рассмотрим в таблице ниже:

| № п/п | Расходы в командировке | Описание |

| 1 | Суточные | Направляя сотрудника в командировку, работодатель выплачивает ему суточные, которые являются компенсацией расходов на питание. Размер суточных устанавливается локальными нормативными актами компании (например, Положением о командировках). При этом в соответствие с абц. 12 п.3 ст. 217 НК РФ, в налоговом учете отражаются суточные в пределах 700 руб./сут. (для командировок по России) и 2.500 руб./сут. (для загранкомандировок). Суммы, выплаченные работодатель сверх установленной величины, в расчете налогооблагаемой прибыли не учитываются. |

| 2 | Расходы на проезд | Затраты на проезд до места командировки и обратно подлежат возмещению в общем порядке. Компенсации подлежат расходы на ж/д, авиабилеты, а также затраты на проезд водным и автотранспортом. |

| 3 | Расходы на проживание | В состав возмещаемых расходов включаются расходы на наем жилья в период командировки. Работодатель обязан оплатить как стоимость номера в гостинице, так и расходы на аренду квартиры (комнаты) у физлица. |

| 4 | Прочие расходы | К прочим расходам, возмещаемым в период командировки, включаются суммы, уплаченные при оформлении визы, загранпаспорта, а также консульские и прочие дипломатические сборы. |

Командировки работников с точки зрения НДФЛ, страховых взносов и налога на прибыль

Командировки сотрудников – одна из распространенных производственных необходимостей. Стоимость поездок работников вне места постоянной работы учитывается при налогообложении в зависимости от характера работы, продолжительности поездки и других факторов. Некоторым вопросам налогообложения НДФЛ, страховыми взносами, налогу на прибыль при командировках посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса. Какие затраты могут быть отнесены к командировочным расходам?

Перечень расходов, возмещаемых в связи со служебной командировкой, носит открытый характер (статья 168 Трудового кодекса). К ним могут быть отнесены любые расходы, произведенные работником с разрешения работодателя. Этим же подходом к перечню расходов можно руководствоваться и при налогообложении.

Пунктом 3 статьи 217 НК РФ, подпунктом 12 пункта 1 статьи 264 НК РФ, соответствующими нормами глав НК РФ о ЕСХН, УСН, страховых взносах в расходы на командировки включены: — суточные; — расходы на проезд до места назначения и обратно; — сборы за услуги аэропортов, комиссионные сборы; — расходы на проезд в аэропорт, на вокзал или иные места отправления, назначения, пересадок и на провоз багажа; — расходы по найму жилого помещения; — оплата услуг связи; — расходы на получение и регистрацию служебного заграничного паспорта, получение виз; — расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту.

Командировочные расходы могут быть признаны, если они фактически произведены, документально подтверждены, носят целевой характер.

Ограничены ли расходы на командировки для целей налогообложения в абсолютном выражении?

Нормируемыми для целей НДФЛ, то есть содержащими предел, выше которого выплаты включаются в доход физического лица, являются: суточные, возмещение при однодневных командировках, оплата найма жилого помещения (при отсутствии документального подтверждения расходов). В доход, подлежащий налогообложению НДФЛ, не включаются суточные, но не более 700 рублей за каждый день командировки на территории России и не более 2 500 рублей за каждый день заграничной командировки. В размере 700 рублей и 2500 рублей в день ( при внутрироссийской и заграничной командировках соответственно) освобождаются от НДФЛ суммы в счет оплаты найма жилого помещения в случае непредставления работником подтверждающих документов. Освобождение от обложения страховыми взносами суточных ограничено размерами, установленными для НДФЛ. Суммы возмещения неподтвержденных командировочных расходов по найму помещения к освобождаемым от обложения страховыми взносами не относятся (пункт 2 статьи 422 НК РФ).

Может ли организация в локальном акте предусмотреть больший или меньший размер суточных?

Может. В расходах по налогу на прибыль учитывается вся сумма суточных, размер которой установлен в коллективном договоре или локальном нормативном акте. Но сумма свыше 700 рублей для суточных при командировках внутри России и 2500 рублей за каждый день нахождения в заграничной командировке будет облагаться НДФЛ и страховыми взносами. В коллективном договоре или локальном нормативном акте может определяться порядок расчета размера суточных, выплачиваемых сотруднику, в том числе и за день отъезда в командировку и день возвращения из командировки. При определении суммы суточных следует принимать во внимание пункт 18 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства от 13.10.2008 № 749. В частности, при следовании работника с территории России дата пересечения государственной границы включается в дни, за которые суточные выплачиваются в иностранной валюте. При возвращении обратно на территорию России дата пересечения государственной границы включается в дни, за которые суточные выплачиваются в рублях.

Полагаются ли суточные при однодневной командировке на территории России?

При командировках, когда имеется возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются. Но при однодневных командировках денежные средства могут выплачиваться в качестве возмещения иных расходов работника.

Допустимо ли суточные по однодневной командировке на территории России учитывать в затратах организации и не учитывать в доходах физического лица?

Такие расходы без их документального подтверждения освобождаются от налогообложения в размерах, установленных статьей 217 НК РФ для суточных.

Данный вывод сделан в постановлении Президиума ВАС от 11.09.2012 № 4357/12.

Таким же подходом можно руководствоваться применительно к освобождению выплаты при однодневных командировках от страховых взносов.

Расходы по возмещению затрат, произведенных работником в служебной однодневной командировке, на основании подпункта 49 пункта 1 статьи 264 НК РФ учитываются в составе прочих расходов, связанных с производством и реализацией (письмо Минфина от 21.05.2013 № 03-03-06/1/18005). Документальным подтверждением расходов являются документы о командировке.

Однако в настоящее время со стороны Минфина есть примеры иного толкования. По мнению Минфина, для освобождения от НДФЛ и страховых взносов необходимо документальное подтверждение расходов работника, в счет возмещения которых выплачиваются денежные средства при однодневных командировках (письмо от 17.05.2018 № 03-15-06/33309).

В свою защиту работодатель может использовать уже упомянутое решение Президиума ВАС, иную судебную практику, в том числе по страховым взносам. Например, согласно определению Верховного Суда от 21.02.2015 № 301-КГ15-2791 денежные средства, выплаченные предприятием своим работникам при направлении их в служебные поездки сроком на один день, представляют собой возмещение в установленном размере расходов работника, связанных с необходимостью выполнять трудовые функции вне места постоянной работы. В постановлении АС Западно-Сибирского округа от 04.07.2016 № Ф04-2774/2016 указано на отсутствие дохода (экономической выгоды) у работника при получении выплат за однодневную командировку при наличии в качестве доказательств приказов, маршрутных листов, авансовых отчетов.

Если суточные выплачиваются в иностранной валюте, то как определить размер выплаты, освобождаемый от обложения?

При направлении работника в командировку выдается денежный аванс на оплату расходов для проезда, найма жилого помещения и дополнительных расходов, связанных с проживанием вне места постоянного жительства (суточные). Соответствующая выплата при заграничной командировке может быть произведена в иностранной валюте. Авансовый отчет работник обязан представить работодателю в течение 3 рабочих дней по возвращении из командировки. Срок утверждения авансового отчета устанавливается руководителем организации (подпункт 6.3 Указания Банка России от 11.03.2014 № 3210-У). Датой получения дохода при расчете НДФЛ считается последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки (подпункт 6 пункта 1 статьи 223 НК РФ). Таким образом, размер освобождаемых от налогообложения сумм рассчитывается исходя из курса соответствующей валюты к рублю, установленного Центральным банком на дату получения дохода. Этой датой признается последний день месяца, в котором утвержден авансовый отчет (последний день месяца, в котором этот авансовый отчет должен был быть утвержден — для случая его несвоевременного представления). Исчисление и удержание НДФЛ должно производиться на ближайшую дату выплаты работнику дохода. Минфин считает, что применительно к страховым взносам дату утверждения авансового отчета следует считать датой начисления выплаты работнику (письмо от 29.05.2017 № 03-15-06/32796). Тем самым, из-за колебания валютного курса для освобождения от НДФЛ и страховых взносов может различаться размер суточных, выплаченных в иностранной валюте , и пересчитанный в рубли.

Если работник в командировке приобретал валюту, то для налога на прибыль как рассчитывается сумма для выплаты компенсации расходов?

При отсутствии первичных документов на покупку валюты (справки) пересчет суммы осуществленных работником валютных расходов в рубли может быть произведен по курсу, установленному ЦБ на дату выдачи работнику подотчетных сумм (письмо Минфина от 21.01.2016 № 03-03-06/1/2059). Расходы, которые понесены работником за свой счет (в части, не покрытой авансом, то есть в сумме перерасхода), пересчитываются по курсу на дату утверждения авансового отчета (письмо Минфина от 06.06.2011 № 03-03-06/1/324).

Если работник поехал в командировку перед выходными, то какой день считается началом командировки? Нет ли сложностей с учетом расходов по оплате стоимости проезда в этом случае?

Отъезд работника в командировку накануне выходных дней, так и выезд из места командировки после выходных дней, не должен создавать каких-либо сложностей: расходы принимаются в общеустановленном порядке (пункт 2 письма ФНС от 20.08.2014 № СА-4-3/16564).

Споры с налоговыми органами может вызвать ситуация, когда работник в месте командировки до ее начала или после ее окончания проводит отпуск. В этом случае оплата проезда может рассматриваться как доход, полученный физическим лицом в натуральной форме (письмо Минфина от 05.08.2008 № 03-04-06-01/246).

Для учета в качестве командировочных иных расходов, приходящихся на дни перед началом или после окончания командировки, необходимо изменение ее сроков приказом работодателя.

Предусмотрены ли ограничения на выбор вида транспорта, класса его комфорта при отправлении работника в командировку?

По общему правилу, порядок и размеры возмещения работникам коммерческих организаций расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом.

Если специальных норм указанные документы не содержат, то к расходам могут быть отнесены расходы на проезд любым классом, включая пользование залом повышенной комфортности (письмо Минфина от 05.03.2014 № 03-03-10/9545).

Возможно, что ограничения, в частности, на пользование бизнес- классом, установлены организацией для всех или некоторых категорий работников. Однако, при наличии решения работодателя о возмещении работнику расходов на командировку в размерах, превышающих определенные в локальном нормативном акте, от обложения освобождается вся сумма возмещенных работнику расходов (письмо Минфина от 30.12.2011 № 03-04-06/6-364).

Если проезд осуществлялся на служебном или личном транспорте, командированным работником оформляется служебная записка с приложением путевых листов, кассовых чеков о приобретении ГСМ, других оправдательных документов.

Какой документ подтверждает расходы на проезд, если билет приобретен в бездокументарной форме (электронный билет)?

Оправдательными являются следующие документы: — для железнодорожного билета − контрольный купон электронного проездного документа (билета) (выписка из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте), полученный в электронном виде по информационно-телекоммуникационной сети; — для авиабилета − сформированная автоматизированной информационной системой оформления воздушных перевозок маршрут/квитанция электронного документа (авиабилета) на бумажном носителе, где указана стоимость перелета (по сути, это договор перевозки). Подтверждает перелет подотчетного лица по указанному в электронном авиабилете маршруту и посадочный талон со штампом о досмотре.

С 25 февраля 2021 года появилась возможность не распечатывать посадочный талон, оформленный в электронном виде, при наличии в аэропорту информационной системы, включающей в себя электронную базу данных досмотра, и устройства, сканирующего штриховой код, содержащийся в посадочном талоне, оформленном в электронном виде (приказ Минтранса от 14.01.2019 № 7). Однако посадочный талон лучше по-прежнему распечатывать, чтобы ставить на нем штамп о досмотре. При отсутствии посадочного талона потребление услуги по перевозке может подтверждаться справкой авиаперевозчика. Если ее нет, то иными документами, напрямую или косвенно подтверждающими фактическое использование приобретенных билетов (письмо Минфина от 28.02.2019 № 03-03-05/12957). Например, счетами на оплату услуг, полученными работником в месте командирования.

Включаются ли в состав командировочных расходы на такси?

В командировке работник может воспользоваться услугами транспорта, включая услуги такси (письма Минфина от 28.09.2011 № 03-04-06/6-241, от 11.07.2012 № 03-03-07/33). Поскольку транспортные услуги произведены в интересах работодателя, то расходы на их оплату возмещаются наравне с прочими командировочными расходами. Для подтверждения расходов на оплату такси работник должен иметь кассовый чек. Квитанция в форме бланка строгой отчетности, подтверждающая оплату пользования легковым такси, возможна по услугам, оказанным до 1 июля 2021 г. Указанная квитанция должна содержать обязательные реквизиты, которые представлены в приложении № 5 к Правилам перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом, утвержденным постановлением Правительства от 14.02.2009 № 112. Электронные кассовый чек или бланк строгой отчетности, сформированные автоматизированной системой для БСО следует распечатать на бумажном носителе.

Могут компенсироваться расходы на питание в командировке?

В числе самостоятельного вида командировочных расходов оплата питания как выплата, освобождаемая от НДФЛ, страховых взносов, не предусмотрена. Однако предоставление питания в составе другой услуги закреплено, например, правилами оказания услуг по перевозке. Оплата работодателем командированным сотрудникам стоимости проезда в вагонах повышенной комфортности с включенной в нее стоимостью сервисных услуг, предоставляемых в таких вагонах, освобождается от обложения НДФЛ. Стоимость дополнительных сервисных услуг (набор питания, предметы первой необходимости и гигиены), формирующая единую стоимость услуги по проезду (билета), учитывается для целей налога на прибыль в полном объеме (письмо Минфина от 19.06.2017 № 03-03-06/1/37945). Аналогичный подход следует применять в отношении распространенной в большинстве гостиниц практики включения в стоимость проживания завтрака. В этой ситуации налоговые риски фактически исключаются при предъявлении налогоплательщиком счета, в котором никакие дополнительные услуги не выделены. Если в гостиничный счет отдельно включена стоимость дополнительных услуг, например, посещение бассейна, то оплата работодателем подобных расходов не уменьшает налоговую базу по прибыли и формирует подлежащий налогообложению доход физического лица (статьи 211, 270 НК РФ). Иное регулирование действует при участии командированного работника в представительских мероприятиях. Доходы работника, полученные в связи с проведением такого мероприятия (обеда, ужина), не подлежат налогообложению (письмо Минфина от 11.12.2012 № 03-04-06/4-348). Участие работника в представительских мероприятиях в интересах организации определяется отчетом о проведении представительского мероприятия, наличием непосредственной связи между предметом переговоров, которые проводятся в рамках представительского мероприятия, и служебными обязанностями, предусмотренными в трудовом договоре (контракте) с работником — участником мероприятия.

Какими документами подтверждается продолжительность командировки?

Срок командировки указывается в письменном решении работодателя (приказе, распоряжении руководителя) о направлении работника в командировку. Сведения о направлении работника в командировку отмечаются в табеле учета рабочего времени (форма № Т-13, утвержденная постановлением Госкомстата от 05.01.2004 № 1). Факт нахождения в месте командировки в установленное время может быть подтвержден, в частности: − проездными документами, из которых следуют даты прибытия и выбытия из места назначения; − путевым илимаршрутным листом при проезде в командировку на служебном или личном транспорте (включая транспортное средство, которым работник управляет по доверенности). В данных листах отражают маршрут следования транспорта. При этом информация о направлении работника в командировку на служебном или личном транспорте должна содержаться в решении о командировке; − служебной запиской работника. В ней должны быть е обязательные реквизиты первичного документа, перечисленные в статье 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». При определении длительности командировки на основании проездных билетов следует учитывать время, необходимое для проезда до станции, пристани или аэропорта, если они находятся за чертой населенного пункта. При отсутствии проездных документов срок командировки может подтверждаться документом по найму жилья, подтверждающим период проживания в месте командирования, в том числе счетом гостиницы (письмо Минфина от 16.08.2011 № 03-03-06/3/7).

Как быть, если документы о проезде и найме жилья отсутствуют?

Для установления фактического срока пребывания в месте командирования, а тем самым для расчета суточных, может быть использован документ, на котором имеется отметка принимающей стороны о прибытии и убытии работника. Для получения соответствующей отметки документ может быть отправлен в принимавшую организацию и получен от нее по почте. Такой вариант для случаев подтверждения фактического срока пребывания в командировке при отсутствии проездных билетов предусмотрен пунктом 7 Положения об особенностях направления работников в служебные командировки и приказом Минфина от 10.03.2015 № 33н. На практике срок командировки может подтверждаться совокупностью имеющихся документов: проездными документами, документами о найме жилого помещения, письменным подтверждением принимающей стороны о прибытии и убытии командированного работника.

Какие документы требуются для признания в налоговом учете командировочных расходов?

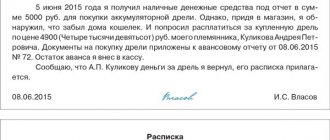

Авансовый отчет выступает первичным документом, на основании которого принимается к учету хозяйственная операция в виде командировочных расходов: начисление организацией задолженности перед работником на сумму понесенных расходов или списание подотчетной суммы с работника (письмо Минфина от 14.09.2009 № 03-03-05/169). Датой признания расходов на командировки признается дата утверждения авансового отчета (подпунктом 5 пункта 7 статьи 272 НК РФ). Для утверждения авансового отчета, в свою очередь, необходимы первичные документы о расходах во время командировки: счета, квитанции, кассовые чеки, путевые листы. Представление чеков, квитанций, подтверждающих расходование работником суточных, не требуется (письмо Минфина от 11.11.2011 №03-03-06/1/741). Цель командировки должна подтверждать направленность деятельности на извлечение дохода (пункт 1 статьи 252 НК РФ). Количество учетных форм, составляемых при командировках, было сокращено за счет отмены командировочного удостоверения, служебного задания для направления в командировку, отчета о его выполнении. Не применяется также порядок ведения журналов учета работников, выбывающих в служебные командировки из командирующей организации и прибывших в организацию, в которую они командированы. Командировочное удостоверение по форме № Т-10, утвержденной постановлением Госкомстата от 05.01.2004 № 1, может продолжать оформляться при условии, что принимающая сторона будет его заполнять.

А если работником после командировки не представлены оправдательные документы на средства, выданные под отчет?

Если оправдательные документы не представлены в связи с их утерей, то рекомендуется предпринять меры по их восстановлению. В соответствии с трудовым законодательством работодатель может производить удержание из заработной платы работника для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой (статья 137 Трудового кодекса). Следовательно, выданные под отчет суммы становятся задолженностью работника перед работодателем. При возврате работником денежных средств, полученных под отчет, доходов, подлежащих налогообложению, у работника возникать не будет (письмо Минфина от 01.02.2018 № 03-04-06/5808).

отчетность бухгалтерская отчетность

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Экономическая обоснованность командировочных расходов

В письме №03-03-06/3/1456 от 15.01.2021 года Минфин напомним, что командировочные расходы подлежат возмещению при одновременном соблюдении следующих условий:

- расходы экономические обоснованы;

- понесенные расходы непосредственно связаны с производственной (коммерческой деятельностью);

- имеется документальное подтверждение затрат.

Что касается экономической обоснованности командировочных расходов, то требование считается выполненным при условии, что суммы, затраченные сотрудником на проживание, не превышают среднерыночные, а проезд осуществлялся транспортом эконом-класса с учетом выбора оптимального маршрута.

Как правило, контроль за расходами на проживание осуществляется посредством локальных нормативных актов (Положение о командировках), в которых фиксируются лимиты расходов (в разрезе городов, регионов, категорий сотрудников).

Расходы на проезд в командировке признаются экономически обоснованными при условии, что сотрудник добирался до места назначения наиболее дешевым видом транспорта. К примеру, для сотрудника, которые направляется в командировку из Краснодара в Ростов-на-Дону, экономически обоснованными будут расходы на проезд ж/д транспортом или автобусом. Если же сотрудник направляется из Краснодара в Тюмень, то целесообразно использовать авиатранспорт. Несмотря на то, что стоимость авиабилета будет выше цены ж/д билета, расходы на авиаперелет будет признаны экономически обоснованными с учетом времени, потраченного на то, чтобы добраться до места назначения.

Если проездные документы утеряны

Посадочный талон может заменить:

- Справка транспортной организации с указанием:

- фамилии, имени, отчества пассажира;

- номера рейса и даты отправления;

- времени окончания посадки на рейс;

- номера выхода на посадку;

- посадочного места на борту воздушного судна

- Дубликат проездного документа или копия экземпляра, которая остается у транспортной компании (Письмо Минфина России от 05.02.2010 N 03-03-05/18).

Маршрут-квитанцию может заменить накладная, счет или счет-фактура продавца авиабилета (Письмо УФНС России по г. Москве от 15.07.2008 N 20-12/066864).

Как подтвердить расходы в командировке

Согласно законодательству, командировочные затраты подлежат возмещению и отражаются в составе расходов на основании авансового отчета и документов, подтверждающих такие расходы.

Авансовый отчет подается сотрудником в течение 3-х рабочих дней, следующих за последним днем командировки (на основании приказа). К примеру, сотрудник, который вернулся из командировки 09.04.2021, должен подать в бухгалтерию авансовый отчет не позже 12.04.2021 года.

Ниже рассмотрим, какие документы необходимы для подтверждения командировочных расходов

Как подтвердить суточные

Сумма суточных подлежит возмещению на основании следующих документов:

- приказ;

- авансовый отчет.

Суточные начисляются за каждый день пребывания сотрудника в командировке согласно приказу (как рабочие, так и выходные). Таким образом, работодатель выплачивает сотруднику суточные не только за дни пребывания в другом населенном пункте, но и за дни в дороге.

Размер суточных определяется в соответствие с внутренними положениями компании. При этом сумма суточных, включаемая в налогооблагаемую базу, не должна превышать 700 руб. (для РФ) и 2.500 руб. (для загранкомандировок) за каждый день пребывания сотрудника в командировке. Если локальным нормативным актом компании предусмотрены суточные свыше установленного лимита, то разница между фактической выплатой и предельной величиной суточных:

- не учитывается при расчете налога на прибыль;

- облагается НДФЛ по установленной ставке (13% для резидентов РФ, 15% для сотрудников-нерезидентов).

Самолет

Если поездка в командировку происходит самолетом, то возможны несколько вариантов оплаты проезда. Вот какие документы потребуются в каждом из возможных вариантов:

- бумажный билет – нужны сам билет и посадочный талон (п. 52 приказа Минтранса от 28.06.2007 № 82);

- электронный билет и посадочный талон на бумажном носителе – потребуется распечатанная маршрут-квитанция электронного билета, посадочный талон с отметкой о досмотре, чеки, слипы, подтверждения банка, свидетельствующие об оплате (п. 2 приказа Минтранса от 08.11.2006 № 134, письмо Минфина от 28.02.2019 № 03-03-05/12957);

- электронный билет и электронный посадочный талон – распечатанная маршрут-квитанция электронного билета, справка авиакомпании, документы об оплате (чеки, слипы и т.д.).