К таким расходам, в частности, относят:

- штрафные санкции по налогам и взносам в государственные внебюджетные фонды;

- отчисления в некоторые резервы;

- суммы НДС по сверхнормативным расходам (ст. 170 НК РФ);

- взносы в негосударственные пенсионные фонды (кроме перечисленных в ст. 255 НК РФ);

- взносы по некоторым видам добровольного страхования (кроме упомянутых в ст. 255, 263 и 291 НК РФ);

- стоимость безвозмездно переданного имущества (работ, услуг) и расходы, связанные с этой передачей;

- любые выплаты и вознаграждения в пользу работников, не предусмотренные трудовым или коллективным договорами, а также материальную помощь;

- отрицательные разницы от переоценки ценных бумаг по рыночной стоимости;

- часть расходов на подготовку кадров, например, оплату фирмой развлечения и отдыха учащихся сотрудников;

- амортизацию по основным средствам, которые не участвуют в производстве, приносящем доход.

Рассмотрим порядок учета постоянных положительных разниц в связи с отражением в бухучете отдельных видов расходов.

Налоговая классификация расходов

В исчислении налога на прибыль участвуют доходы и расходы. От правильной классификации доходов и расходов по налогу на прибыль зависит достоверность итоговой суммы налогового обязательства по этому налогу.

Существует несколько налоговых классификаций расходов в целях исчисления налога на прибыль. Перечислим основные из них. Расходы подразделяют:

- на связанные с производством и реализацией и внереализационные (п. 2 ст. 252 НК РФ);

- принимаемые при исчислении налога на прибыль и непринимаемые (п. 1 ст. 252, ст. 270 НК РФ).

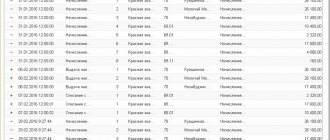

Основные группы расходов, связанных с производством и реализацией, показаны на рисунке:

Доходы от реализации, в свою очередь, группируются на прямые и косвенные (п. 1 ст. 318 НК РФ). Такое разделение крайне важно для целей расчета налога на прибыль. А именно:

- прямые расходы по налогу на прибыль нужно распределять между остатками незавершенного производства, реализованной и нереализованной продукцией;

- косвенные расходы по налогу на прибыль можно полностью учесть в налоговых расчетах в отчетном периоде без всякого распределения.

В группу внереализационных расходов по налогу на прибыль входят обоснованные затраты, непосредственно не связанные с производством и (или) реализацией товаров (работ, услуг). К ним относятся расходы на содержание переданных в аренду объектов, уплату процентов по долговым обязательствам и другие. Их перечень не является закрытым, что означает следующее: закон позволяет признать в составе внереализационных расходов любые обоснованные затраты (п. 20 ст. 265 НК РФ).

С нюансами признания недостачи в составе внереализационных расходов ознакомьтесь в статье «Халатность завскладом не повод считать недостачу внереализационными расходами».

Расходы могут включаться в базу по налогу на прибыль, а могут исключаться из нее. Это в равной степени относится к любым произведенным расходам независимо от их назначения. Как правильно провести границу между непризнаваемыми и учитываемыми при расчете налога на прибыль расходами, расскажем далее.

Как безвозмездно переданное имущество влияет на формирование налога на прибыль?

Для признания обоснованности некоторых расходов они должны отвечать критериям, установленным ст. 252 НК РФ. Все понесенные траты должны иметь документальное подтверждение, а также быть экономически оправданными, т.е. их цель — получение определенных выгод.

Безвозмездная передача имущества, т. е. переход права собственности без последующего вознаграждения, исключает получение экономической выгоды. Поэтому п. 16 ст. 270 НК РФ запрещает учитывать в расходах стоимость безвозмездно переданного имущества (работ, услуг, имущественных прав), а также расходы, связанные с такой передачей.

Если передаваемое имущество является амортизируемым, то следует учитывать определенные нюансы. До начала 2021 года положения п. 3 ст. 256 НК РФ гласили, что на основные средства, которые переданы с заключением договора о безвозмездном пользовании, амортизация не начисляется. Возобновить ее начисление можно было после окончания срока действия договора и возврата объектов в организацию.

Но с 01.01.2020 пункт 16.7 ст. 270 НК РФ запрещает начислять амортизацию по объектам, возвращенным после окончания действия договора о безвозмездном пользовании. Связано это с тем, что упоминание об основных средствах, переданных по договорам в безвозмездное пользование, исключено и из п. 7 ст. 259.1 НК РФ, где устанавливался порядок возобновления амортизации при прекращении договора безвозмездного пользования и возврате объектов амортизируемого имущества налогоплательщику.

Подобные правила не распространяются на имущество, переданное в безвозмездное пользование органам госвласти и госструктур, если эта обязанность налогоплательщика подтверждена законодательно.

Какие расходы уменьшают налог на прибыль, а какие нет

Расходы в декларации по налогу на прибыль — это суммы издержек, которые, по мнению налогоплательщика, законно уменьшают базу по налогу, то есть соответствуют требованиям налогового законодательства. Требования эти достаточно жесткие, и инспекторы цепляются буквально к каждой мелочи: расход недостаточно экономически обоснован, не направлен на получение дохода, есть недочеты в его документальном подтверждении и т. д. В том числе налоговики пытаются исключить расходы из налоговой базы по причине их нерациональности, неэффективности или нецелесообразности, хотя Минфин их в этом не поддерживает (письмо от 19.04.2019 № 03-03-07/28232).

Таким образом, любой расход после его изучения контролерами может моментально переместиться из группы признаваемых в разряд непризнаваемых налоговых расходов. В п. 49 ст. 270 НК РФ прямо сказано, что при определении налоговой базы не учитываются расходы, не соответствующие законодательно установленным критериям. Остальные 48 позиций этой статьи содержат конкретные виды не признаваемых в целях налога на прибыль расходов — на благотворительность, выплату дивидендов, штрафов и иных санкций, перечисляемых в бюджет или внебюджетные фонды, уплату иных аналогичных обязательств и расходов. Все эти траты могут производиться исключительно из чистой прибыли.

Часть расходов принимают участие в налоговых расчетах только изредка (например, НДС). Другая часть признается при расчете налога на прибыль по жестко закрепленным в кодексе нормам, то есть не всегда в полной сумме (об этом читайте далее).

Можно ли отнести к затратам расходы на приобретение оборудования?

Приобретаемое организацией оборудование должно классифицироваться как поступление основных средств, если это имущество отвечает следующим требованиям:

- предназначается для использования на длительный срок (более 12 месяцев);

- эксплуатация оборудования направлена на получение прибыли предприятия;

- последующей перепродажи объекта не предполагается;

- стоимость приобретенного имущества не ниже 100 000 руб.

Основные средства относятся к амортизируемому имуществу. Затраты на приобретение списываются в течение всего периода использования, уменьшая постепенно налогооблагаемую базу по прибыли.

Первоначальные затраты на покупку (создание, модернизацию, реконструкцию) оборудования, которое классифицируется в учете как основное средство, налогооблагаемую базу не уменьшают (п. 5 ст. 270 НК РФ). Это же положение затрагивает и лизингополучателей. Их расходы в виде выкупа предмета лизингового договора рассматриваются как затраты по приобретению амортизируемого имущества.

Полученное оборудование стоимостью ниже 100 000 руб. можно учесть в затратах при определении налогооблагаемой базы единовременно.

С 01.01.2018 по 31.12.2027 п. 5.1 ст. 270 НК РФ также запрещает учитывать для прибыли расходы на приобретение, создание, достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение объектов основных средств, в отношении которых налогоплательщик воспользовался правом на применение инвестиционного налогового вычета.

При каких обстоятельствах НДС учитывается как расход

Налог на добавленную стоимость (НДС) — это самостоятельное налоговое обязательство. В большинстве случаев НДС в расходы по налогу на прибыль не попадает (п. 19 ст. 270 НК РФ).

Однако при определенных обстоятельствах закон позволяет включить сумму этого налога в издержки:

Есть еще одна ситуация, когда НДС попадает в расходы: он был начислен, но покупателю предъявлен не был. Тогда базу по налогу на прибыль такой НДС уменьшит в составе прочих расходов (подп. 1 п. 1 ст. 264 НК РФ). Минфин против такого подхода не возражает (письмо от 20.01.2017 № 03-03-06/1/3257).

Влияют ли добровольные страховые взносы на уменьшение прибыли?

На расходы, произведенные по договорам ДМС, можно уменьшить налогооблагаемую прибыль. Классификация этих расходов дана в ст. 255, 263 и 291 НК РФ. Прочие затраты по страхованию на добровольной основе не влияют на расчет. Об этом говорится в п. 6 ст. 270 НК РФ. К таким расходам относится добровольное страхование ответственности, не являющееся условием международных норм для осуществления деятельности субъектом. Так, страховые премии, которые вынуждена заплатить организация в связи с нарушением договора гражданской ответственности, прибыль не уменьшают. Подобные затраты также не входят в закрытый перечень расходов согласно ст. 255, 263, 291 НК РФ.

Учесть при уменьшении налогооблагаемой прибыли можно следующие расходы по добровольному страхованию:

- взносы в Пенсионный фонд по договорам добровольного страхования за своих работников;

- страхование транспорта, грузов, ТМЦ, и иного имущества, используемого в ходе хозяйственной деятельности;

- страхование некоторых видов рисков и ответственности организаций;

- страхование жизни и здоровья заемщиков банка.

Какие расходы требуется нормировать

В налоговом законодательстве есть обособленная группа расходов, которые можно учесть при расчете налога на прибыль не всегда в полной сумме. Эти расходы называют нормируемыми.

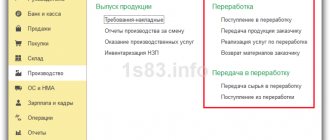

Нормируемые расходы по налогу на прибыль представлены на рисунке:

Ограничение суммы (норматив и условия признания) установлено для каждого вида нормируемого расхода. Рассмотрим подробнее самые часто встречающиеся.

Штрафные санкции

За неуплату или опоздание в перечислении налогов и взносов в государственные внебюджетные фонды фирмы платят штрафы и пени. Они уменьшают бухгалтерскую прибыль, но не влияют на сумму налогооблагаемой прибыли.

ПРИМЕРВ январе отчетного года в бухгалтерском и налоговом учете ЗАО «Актив» не было различий до конца месяца. В обоих случаях доходы составили 800 000 руб., а расходы – 500 000 руб.31 января «Актив» заплатил пени за просрочку уплаты налогов за прошлый год в сумме 850 руб. Кроме того, одному из работников начислена матпомощь в размере 10 000 руб.В учете сделаны записи:

ДЕБЕТ 90-9 КРЕДИТ 99

– 300 000 руб. (800 000 руб. – 500 000 руб.)

– отражена прибыль фирмы от основной деятельности;ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты по пеням»

– 850 руб.

– начислены пени за просрочку налогов;ДЕБЕТ 68 субсчет «Расчеты по пеням» КРЕДИТ 51

– 850 руб.

– уплачены пени;ДЕБЕТ 91-2 КРЕДИТ 70

– 10 000 руб.

– начислена матпомощь работнику;ДЕБЕТ 99 КРЕДИТ 91-9

– 10 000 руб.

– отражен убыток.

Итоговая прибыль за январь составила:

- в бухучете – 289 150 руб. (800 000 руб. – 500 000 руб. – 850 руб. – 10 000 руб.);

- в налоговом учете – 300 000 руб. (800 000 руб. – 500 000 руб.).

Таким образом, постоянная разница по расходам равна 10 850 руб. (300 000 руб. – 289 150 руб. ).

С бухгалтерской прибыли начислен условный расход по налогу в сумме 57 830 руб. (289 150 руб. ×20%).

В учете сделана запись по доначислению налога на прибыль:

ДЕБЕТ 99 субсчет «Постоянное налоговое обязательство» КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 2170 руб. (10 850 руб. ×20%)

– отражено постоянное налоговое обязательство.

Таким образом, после корректировки по ПБУ 18/02 сальдо по счету 68 субсчет «Расчеты по налогу на прибыль» составило 60 000 руб. (57 830 руб. + + 2170 руб.) и сравнялось с суммой налога в декларации.

Представительские расходы

Налог на прибыль представительские расходы уменьшают исходя из следующей нормы:

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Конкретный перечень таких расходов в НК РФ не установлен. Минфин России в письме от 22.01.2019 № 03-03-06/1/3120 уточнил, что в сумму представительских расходов могут входить как продукты для организации завтраков, обедов и иных аналогичных мероприятий, так и спиртные напитки. Главное условие: расходы должны быть подтверждены документами и экономически оправданы.

Чтобы обезопасить себя от претензий налоговиков, пропишите нормы затрат на алкоголь во внутреннем локальном акте. Тогда у контролеров не будет повода придраться к чрезмерным объемам закупленного спиртного или приобретению для встречи с партнерами дорогостоящего коллекционного вина.

А как же статья 54 НК РФ?

В то же время существует статья 54 НК РФ, которая применяется в ситуации, когда компания допустила ошибку/искажение в исчислении налоговой базы, и эта ошибка относится к прошлому периоду. Именно данная статья, по мнению некоторых бухгалтеров, и позволяет «играть» расходами за пределами одного календарного года. Действительно ли это так?

Исходя из этой статьи по общему правилу при обнаружении ошибки пересчитывать налоговую базу и, соответственно, сам налог необходимо в том периоде, в котором была допущена ошибка (п. 1 ст. 54 НК РФ). Именно допущена, а не выявлена.

Однако есть исключения из этого правила (абз. 3 п. 1 ст. 54 НК РФ). В двух случаях разрешено проводить корректировку текущим периодом (в периоде выявления ошибок/искажений), что позволит не прибегать к оформлению уточненной декларации:

- когда нельзя понять, к какому периоду относится ошибка/искажение;

- когда ошибка/искажение привела к излишней уплате налога.

Нам интересен как раз второй случай – когда из-за ошибки организация переплатила налог. Поэтому, если считать, что «неучет» каких-либо расходов в прошлом году был вызван ошибкой и из-за этой «ошибки» фирма переплатила налог, то она может учесть эти расходы в текущем периоде.

Таким образом, норма вроде бы рабочая и, действительно, на первый взгляд, позволяет компаниям учитывать расходы, когда им заблагорассудится (с учетом трехлетнего периода). Однако, как показывает практика, не все так гладко. При налоговых проверках у компаний в подобных ситуациях могут возникать сложности.

Рекламные расходы

Реклама может распространяться разными способами: через объявления по радио или трансляцию рекламного ролика по телевидению (с помощью средств массовой информации), размещаться на рекламных стендах или различных видах транспорта.

Не все виды рекламных расходов нормируются. Часть из них можно признавать при расчете налога на прибыль в полной сумме, а часть — по специальному нормативу, исчисляя их исходя из полученной в отчетном периоде выручки:

Налоговые органы не всегда соглашаются с налогоплательщиками в части включения рекламных расходов в расходы по налогу на прибыль в полном объеме (без нормирования). Разногласия вызывают неясные формулировки законодательства, в котором не детализируются отдельные важные для налогообложения нюансы. Тогда отстаивать свою позицию налогоплательщики вынуждены в суде.

К примеру, в определении ВС РФ от 30.05.2019 № 305-ЭС19-4394 судьи не согласились с налоговиками с тем, что рекламу на транспорте нужно нормировать. Среди оснований для таких выводов судьи назвали отсутствие законодательно закрепленного:

- определения наружной рекламы, на которое можно ориентироваться при расчете налога на прибыль;

- влияния на налоговые расчеты нюансов распространения рекламы на стационарных конструкциях и транспортных средствах.

Как законодатели ограничивают распространение отдельных видов рекламы, расскажут статьи:

- «Рекламу дипломов на заказ поставили вне закона»;

- «За слово “займ” в рекламе организации грозит штраф до 500 000 рублей».

Производственные расходы

Итак, I классификационная группа затрат— это расходы по основной деятельности. К ним относятся следующие:

- Материальные расходы. Это расходы на покупку всех видов сырья, материалов, комплектующих, инвентаря, работ и услуг производственного характера и др.

Об особенностях и нюансах учета этих расходов подробно рассказывается в этой статье.

- Расходы на оплату труда. И это не только зарплата, а гораздо более широкий спектр начислений в пользу работников: премии, различные доплаты и компенсации, оплата по среднему заработку за законно неотработанные периоды, увольнительные и т. п.

Общим вопросам «зарплатных» расходов посвящена данная статья.

Другие наши материалы помогут вам верно учесть в расходах:

- премии;

Нюансы учета см. здесь и здесь;

- отпускные;

О них мы писали здесь.

- надбавки к зарплате;

О них читайте эту публикацию.

- и другие расходы.

- Суммы начисленной амортизации. Определиться с ее методом и верно рассчитать суммы вам помогут наши статьи:

- «Какой выбрать метод начисления амортизации в налоговом учете?»;

- «Линейный метод начисления амортизации основных средств (пример, формула)»;

- «Практический пример применения нелинейного метода начисления амортизации»;

- «Суть и особенности применения ускоренного метода начисления амортизации».

- Прочие расходы. Это все иные расходы, помимо перечисленных выше. Например, на аренду, командировки и т. п.

Основные вопросы их учета ищите в данной статье.

Расходы в виде безнадежного долга, переданного по договору цессии

С проблемой списания безнадежных долгов практически сталкивается каждый налогоплательщик.

В одном из споров компания списала безнадежную к взысканию дебиторку, которая была ранее передана по договору цессии.

Но списанная компанией дебиторка была передана по договору цессии, который был заключен уже после ликвидации должника, а потому подлежащее уступки право требования прекратилось до ее передачи налогоплательщику. Учитывая, что компания не является участником договора поставки, в рамках которого образовался долг, судьи пришли к выводу об отсутствии у компании оснований для списания данной задолженности (определение ВС РФ от 03.07.2019 г. № 306-ЭС19-10383).

Методы признания расходов в НУ

Важно не только правильно классифицировать расходы, но и определить верную дату их включения в налоговую базу. А эта дата зависит от того, какой метод учета доходов и расходов вы выбрали. Всего таких методов 2:

- метод начисления, когда расходы признаются в периоде их несения независимо от периода оплаты;

- кассовый метод — по оплате.

У каждого из них свои особенности, достоинства и недостатки. Кроме того, есть совершенно четкое ограничение на применение кассового метода признания доходов и расходов.

Выбрать оптимальный метод вам помогут такие стать и данной рубрики, как:

- «Метод начисления и кассовый метод: основные отличия»;

- «Какой порядок (условия) признания доходов и расходов кассовым методом?».

Указанные статьи— всего лишь малая часть того, что представлено в данном подразделе нашего сайта. Он постоянно пополняется новыми актуальными и полезными материалами. Заходите в него почаще и будете знать об учете расходов все.

Порядок учета расходов прошлых периодов

Отражение корректировок в бухгалтерском учете должно производиться в прошлом году, если отчетность по нему еще не утверждена. В ситуациях с утвержденными формами бухгалтерских отчетов внесение изменение производится текущим отчетным периодом. При обнаружении расходов, которые не были показаны в учете и произошли в прошлом, делается проводка Д91.2 (84) и К60 (76).

Какой использовать счет по дебету, предприятие определяет самостоятельно, опираясь на критерий существенности ошибки. Степень значимости неточностей в учете оценивается по нормативам, отраженным в учетной политике организации. Для несущественных ошибок рекомендуется воспользоваться счетом 91, при внушительных суммах неучтенных затрат применяют 84 счет. Показатели в отчетности при выявлении существенных ошибок должны пересчитываться ретроспективным методом.