Бухгалтерский учет страхвзносов

Счет 69

Для организации бухгалтерского учета страхвзносов используется специально предназначенный для этого синтетический счет 69 «Расчеты по соц. страхованию и обеспечению» (Приказ Минфина РФ от 31.10.2000 г. № 94н). Счет корреспондирует с другими синтетическими счетами:

при начислении страхвзносов

- 08 «Вложения во внеоборотные активы» — при поступлении в организацию объекта основных средств;

- 20 «Основное производство» — при осуществлении основных производственных операций;

- 23 «Вспомогательное производство» — при осуществлении вспомогательных операций;

- 25 «Общепроизводственные расходы» — по операциям общепроизводственного характера»

- 26 «Общехозяйственные расходы» — по операциям общехозяйственного характера;

- 28 «Брак в производстве» — при учете бракованной продукции;

- 29 «Обслуживающие производства и хозяйства» — при отражении операций по таким участкам»;

- 44 «Расходы на продажу» — при реализации продукции;

- 91 «Прочие доходы и расходы» — по операциям, не связанным с производственной деятельностью.

при оплате страхвзносов

- 51 «Расчетный счет» — поскольку такие платежи должны осуществляться только безналичным путем без использования счета 50 «Касса».

На счете 69 аккумулируется и обобщается информация о расчетах страхвзносов. К нему открываются субсчета аналитического учета с разделением по видам страхования — на ОСС (69.1), ОПС (69.2), ОМС (69.3). Поскольку администрирование взносов передано в ведение ИФНС, специалисты рекомендуют также открыть субсчета аналитического учета для отражения операций по периодам до 2021 г.

Бухгалтерские проводки по страхвзносам

Основные проводки по страхвзносам следующие:

Дт 08 (20, 23, 25, 26, 28, 44) Кт 69/субсчет — начислены страхвзносы по видам страхования по сотрудникам, осуществляющим трудовую деятельность в разных областях хозяйствования;

Дт 69 Кт 70 — начислены пособия за счет ФСС;

Дт 69 Кт 51 — оплата страхвзносов с расчетного счета;

Дт 51 Кт 69 — возмещены пособия Фондом социального страхования.

Что такое прямые и что такое косвенные расходы

Налоговый Кодекс не дает четкого регламента, какие затраты к какому типу относить. Право считать определенные виды затрат прямыми предоставлено самим организациям, только они должны его обосновать в своей внутренней документации, а руководитель – утвердить.

Как учесть прямые и косвенные расходы в торговле?

С косвенными расходами проще – все траты, которые не сочтены прямыми или внереализационными, считаются косвенными.

В производстве и торговле состав этих типов затрат существенно отличается.

Прямые и косвенные расходы при производстве товаров и услуг

Определяя, к какому типу отнести расходы на производство, руководитель должен брать во внимание, что к прямым, как правило, следует причислить те расходы, которые используются для выпуска товаров (услуг) и их продвижения, продажи. Важна и специфика деятельности, отраслевые особенности процесса производства. Примерное перечисление прямых расходов производственных фирм может выглядеть так.

- Материальные издержки:

- уплата за приобретенное сырье;

- затраты на производственные материалы;

- приобретение оборудования и комплектующих;

- стоимость полуфабрикатов, если в производственном процессе выполняется их переработка.

- Финансовые издержки:

- заработная плата для персонала;

- взносы в социальные и страховые фонды.

- Амортизационные издержки – закономерное снижение стоимости основных средств вследствие их «срабатываемости» со временем.

К СВЕДЕНИЮ! Если организация привлекает для производства работ сторонних людей по субподрядам, то оплата этой деятельности также считается прямыми расходами, так как имеет непосредственную связь с производством, несмотря на то, что в примерном перечне в ст.318 НК ее нет.

Внереализационные расходы учитываются отдельно.

Все остальные типы расходов, напрямую не связанные с производством, считают как косвенные.

ВАЖНО! Иногда случаются «пограничные» ситуации распределения расходов, в таких случаях необходимо обоснование руководства. Однако, следует помнить, что к косвенным по закону нельзя отнести затраты, объективно имеющие отношение к производству, например, средства на закупку сырья, учитывающие себестоимость единицы выпускаемой продукции.

Прямые и косвенные затраты в торговле

Торговые отношения предусматривают зафиксированный перечень прямых расходов, утвержденный ст. 320 НК РФ. Здесь «самодеятельность» руководства неправомерна. Согласно законодательству, в торговой деятельности к прямым расходам следует относить такие.

- Затраты при закупке товаров: способ ее определения лежит на самой организации, в частности, это:

- закупочная цена;

- расходы на фасовку;

- стоимость упаковки и тары;

- оплата складских услуг и др.

- Расходы по доставке до склада приобретателя, если эти средства не заложены в стоимость товара. В остальных случаях транспортные расходы правильнее счесть косвенными, поскольку они не соотносятся с продажей товара.

Внереализационные расходы также подчинены отдельному учету.

Остальные затраты будут сочтены косвенными – они напрямую снижают прибыль данного отчетного налогового периода.

Налоговый учет страхвзносов

В целях налогообложения страхвзносы также учитываются, поскольку с их помощью можно уменьшить налоговые обязательства плательщика. Правила признания в налоговом учете начисленных и уплаченных страхвзносов зависит от того, какую систему налогообложения использует плательщик.

Общая система налогообложения

Если плательщик — юридическое лицо

В гл. 25 НК РФ включена ст. 264, регламентирующая право использования суммы страхвзносов в составе расходов для уменьшения налогооблагаемой прибыли.

Если плательщик — индивидуальный предприниматель

В соответствии со ст. 221 НК РФ ИП может использовать профессиональный налоговый вычет для уменьшения налога по выбранному режиму налогообложения. В этот вычет кроме иных затрат включаются и расходы в сумме фактически произведенных страхвзносов, которые должны быть документально подтверждены и связаны с непосредственным извлечением дохода.

Упрощенная система налогообложения

Если используется УСН с объектом «Доходы»

В этом случае на основании п. 3 ст. 346.21 НК РФ рассчитанный налог можно уменьшать на сумму исчисленных страхвзносов.

Если используется УСН с объектом «Доходы — Расходы»

В такой ситуации на основании пп. 7 п. 1 ст. 346.21 НК РФ исчисленный налог может быть уменьшен на величину страхвзносов.

Единый налог на вмененный доход

В соответствии с п. 2 ст. 346.32 НК РФ плательщики страхвзносов могут уменьшить величину налога на размер исчисленных взносов.

Патентная система налогообложения

Если предприниматель находится только на патентной системе, он не имеет права уменьшать стоимость патента на величину страхвзносов. Однако если он совмещает патент с иными режимами налогообложения, он может уменьшать налог на сумму этих взносов. Подробнее об этом читайте в статье: «Страховые взносы ИП на патенте в 2021 г.«.

Операция учета взносов

Некоторые доходы, облагаемые страховыми взносами, не могут быть начислены штатными документами, а значит, страховые взносы автоматически тоже начисляться не будут. Примером такого дохода может быть вознаграждение по договору подряда лицу, который не является сотрудником организации.

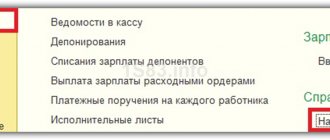

Для таких случаев предусмотрен документ Операция учета взносов. Документ доступен из раздела Зарплата и кадры – Страховые взносы – Операции учета взносов.

Подробнее заполнение документа можно рассмотреть на примере статьи Расчеты по договору ГПХ.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

- Пониженные ставки страховых взносов для малого бизнеса с апреля 2020

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Как указать скидку к страховому тарифу НС и ПЗ? …

- Проверка расчета страховых взносов сверх лимита для МСП c 01.04.2020 …

- Как правильно определиться с методом учета в торговле малого предприятия? Подводные камни метода директ-костинг? …

- Тест № 60. Компенсация за неиспользованный отпуск при увольнении …

Особые моменты налогового учета страхвзносов

При организации налогового учета страховых взносов необходимо ориентироваться на такие важные моменты:

- При использовании организацией метода начисления факт уплаты страхвзносов не имеет значения, поскольку п. 1 и пп. 1 п. 7 ст. 272 НК РФ установлено, что расходы по уплате страхвзносов относятся к тому месяцу, в котором было их начисление. При этом страхвзносы необходимо включать в состав расходов единовременно, даже в случае, если их оплата производится исходя из сумм за разные периоды начисления (Письмо Минфина РФ от 13.04.2010 г. № 03-03-06/1/258);

- Если в результате проверок предыдущих периодов были доначислены суммы страховых взносов, их необходимо учитывать в том периоде, в котором было их начисление (Письмо Минфина РФ от 15.03.2013 г. № 03-03-06/1/7994);

- Момент использования страхвзносов при расчете налогооблагаемой базы зависит от того, к каким именно расходам (прямым или косвенным) относятся выплаты физическому лицу, с которых исчислены взносы. Об этом указано в п. 1 ст. 318 НК РФ.

Согласно абз. 2 п. 2 ст. 318 НК РФ, если страховые взносы относятся к прямым расходам, то их необходимо учитывать при определении налога на прибыль по мере продажи продукции и товаров, в стоимость которых они были включены.

Если страховые взносы относятся к косвенным расходам, то их сумму нужно учитывать при определении налога на прибыль в момент начисления (согласно абз. 1 п. 2 ст. 318 НК РФ).

Порядок и сроки уплаты страховых взносов

Обратите внимание! В 2021 году сроки уплаты налогов и подачи отчётности для некоторых ИП и организаций были перенесены в связи с эпидемией коронавируса. О подробностях читайте в статье.

Страховые взносы в ФНС и ФСС необходимо перечислять ежемесячно не позднее 15-го числа

следующего месяца. Если последний день совпадает с выходным или праздником, то окончательный срок уплаты взносов переносится на ближайший рабочий день.

Оплата взносов на пенсионное страхование

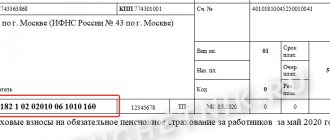

В 2021 году все платежи на пенсионное страхование должны быть сделаны одним платежным поручением с применением КБК 182 1 02 02010 06 1010 160

. Остальные платежные реквизиты ИФНС необходимые для оплаты вы можете узнать при помощи этого сервиса.

Оплата взносов на медицинское страхование

В 2021 году код бюджетной классификации для перечисления страховых взносов на медицинское страхование 182 1 02 02101 08 1013 160

. Остальные платежные реквизиты ИФНС необходимые для оплаты вы можете узнать при помощи этого сервиса.

Оплата взносов на социальное страхование

Перечисление страховых взносов осуществляется на два вида

обязательного социального страхования:

- на случай временной нетрудоспособности и в связи с материнством в ФНС РФ;

- от несчастных случаев на производстве и профессиональных заболеваний в ФСС.

Стандартная ставка страховых взносов по временной нетрудоспособности составляет 2,9%

от зарплаты. Она применяется крупным бизнесом, а также субъектами МСП — к части выплаты в пределах МРОТ. В части выплаты свыше этой суммы взносы по болезни и материнству малый и средний бизнес не платит.

Примечание.

Ставка взносов может меняться в зависимости от применяемой льготы (см. таблицу выше).

Размер страховых взносов от несчастных случаев составляет от 0,2

до

8,5%

в зависимости от того к какому классу профессионального риска относится основной вид вашей деятельности.

В 2021 году коды бюджетной классификации для перечисления страховых взносов на социальное следующие:

- КБК 182 1 0210 160.

(в случае временной нетрудоспособности); - КБК 393 1 0200 160.

(от несчастных случаев на производстве).

Остальные платежные реквизиты вы можете узнать, обратившись в территориальное отделение ФСС и налоговую инспекцию по месту учета.

Примечание

: страховые взносы необходимо уплачивать и указывать в отчетности в рублях и копейках.

Нюансы признания страховок на авто и имущество, затрат на добровольное медицинское страхование

Объем расходов по страхованию имущества и ответственности никак не лимитируется. Для принятия их в уменьшение базы по УСН-налогу необходимо выполнить условие об обязательности соответствующего страхования. Поэтому не вызывает, например, сомнений возможность включения в расходы затрат:

- на ОСАГО (письмо УФНС России по Москве от 30.01.2009 № 19-12/[email protected]);

- страховки ответственности владеющих опасными объектами, предусмотренные законом от 27.07.2010 № 225-ФЗ (письмо Минфина России от 12.03.2012 № 03-11-06/2/41).

Однако нельзя взять в УСН-расходы затраты на страховки добровольного характера по имуществу или ответственности, например по КАСКО.

Затраты по добровольному страхованию, расцениваемому как оплата труда, нормируются (п. 16 ст. 255 НК РФ) и в силу этого в УСН-расходы могут попасть в размере:

- не больше 12% от объема расходов на оплату труда — в части общей величины платежей на оба дополнительных вида пенсионных обеспечений (государственное и негосударственное), а также по длительным договорам о страховании жизни;

- не больше 6% от объема расходов на оплату труда — в отношении расходов по личным страховкам, заключенным на срок больше 1 года, в связи с покрытием медицинских трат сотрудников (письма Минфина РФ от 10.02.2017 № 03-11-06/2/7568, от 30.01.2012 № 03-11-06/2/14, от 27.09.2011 № 03-11-06/2/133);

- не больше 15 000 руб. в год, полученных путем деления общих затрат, произведенных по всем договорам, на количество работников, застрахованных по ним — в отношении расходов по личным страховкам в связи со смертью или вредом для здоровья (письмо Минфина РФ от 21.03.2011 № 03-11-06/2/35).

О том, какое еще условие должно быть выполнено для принятия расходов по личным страховкам медицинского назначения, читайте в материале «Упрощенцы могут взять в расходы платежи по договорам добровольного медицинского страхования своих работников».

Суммы затрат, выходящие за пределы установленных ограничений по страховкам добровольного характера, расцениваемым как оплата труда, в расходы взять нельзя.

Учет расчетов по страховым взносам: особенности проводок

Социальные отчисления в фонды страхования производятся из зарплаты работников. При этом взносами не облагаются льготы, социальные пособия, материальная помощь и т. п. На сегодня действуют следующие установленные тарифные ставки:

- 22% для ПФР;

- 5,1% для ФФОМС;

- 9% для ФСС.

Проводки (контировки) формируют в то время, к которому относятся расчёты по соцстрахованию и обеспечению. Типовые проводки для зачисления страховых сборов выглядят так:

| Вид перечислений | Дебет | Кредит |

| Взносы в ПФР | 20 (25, 26, 29, 44) | 69.2 |

| Уплата в ПФС | 20 (25, 26, 29, 44) | 69.1 |

| Начисления в ФОМС | 20 (25, 26, 29, 44) | 69.3 |

| Пеня за просрочку | 91 | 69 |

| Перечислены фиксированные суммы в фонды | 69 | 51 |