Налоги и взносы

Денис Покшан

Эксперт по налогам, бухгалтерии и кадровому учету

Актуально на 1 октября 2018

НДС – один из тех налогов, которые в той или иной степени платят практически все (даже те, кто об этом и не подозревает). А те, кто платят его «напрямую», т.е. бизнесмены, должны сдавать и соответствующую отчетность – декларацию. Рассмотрим, как правильно заполнить декларацию по НДС за 3 квартал 2021 года.

Базовый состав декларации

Бланк отчета утвержден Приказом ФНС РФ от 29.10.2014 № ММВ 7-3/558, последние изменения внесены в него 20.12.2016. Этим же нормативным актом разработана инструкция по его формированию.

Отчет состоит из 12 разделов. Использовать упрощенный вариант, состоящий из титула и раздела 1 с прочерками, можно в следующих случаях:

- если в периоде формирования отчета у предприятия отсутствовала деятельность;

- в компании не было операций, попадающих под обложение НДС;

- на территории России деятельность отчитывающегося предприятия отсутствовала;

- производственный цикл на изготовление товара — более полугода;

- отчитывающийся субъект применяет спецрежимы налогообложения.

Сроки сдачи

Согласно с налоговым законодательством вся отчетность должна быть сдана по ТКС-каналам. Во время заполнения декларации, нужно контролировать внесенные поправки Минфином в электронный вариант формы.

На формирование отчетности налогоплательщику либо же налоговому агенту предоставляет 25 дней по завершению квартала.

К сведению — бумажная форма документа может быть сдана только теми предпринимателями, которые освобождены от сдачи взносов по налогам либо вовсе не признаются плательщиками.

Назначение разделов декларации

В таблице ниже собраны обобщающие сведения по всем модулям декларации, а также условия, при которых их нужно заполнять.

| Раздел декларации по НДС | Содержание раздела |

| Титул | Общая информация об отчитывающемся лице |

| 1 | НДС к уплате по данным налогоплательщика |

| 2 | НДС налогового агента |

| 3 | Расчет НДС к уплате |

| 4 | Расчет НДС по ставке 0% при наличии подтверждающих документов |

| 5 | Расчет вычетов по операциям, обоснованность нулевой ставки по которым ранее документально подтверждена (не подтверждена) |

| 6 | Расчет НДС по операциям, обоснованность нулевой налоговой ставки по которым документально не подтверждена |

| 7 | Необлагаемые НДС операции |

| 8 | Сведения из книги покупок |

| 9 | Сведения из книги продаж |

| 10 | Сведения из журнала выданных счетов-фактур по посредническим операциям и договорам транспортной экспедиции |

| 11 | Сведения из журнала полученных счетов-фактур по посредническим операциям и договорам транспортной экспедиции |

| 12 | Сведения из счетов-фактур, выставленных неплательщиками НДС |

К разделам 3, 8, 9 отчета дополнительно предусмотрены приложения.

Пять из тридцати

Если открыть форму декларации, утвержденную приказом № 558, то первое, что бросается в глаза – это ее объем. Отчет состоит из титульного листа и 12 разделов. Вместе с приложениями это – почти три десятка листов. Однако далеко не все плательщики НДС должны заполнять форму целиком.

Точнее говоря – все разделы одновременно не заполняет практически никто, потому что они охватывают все возможные варианты начисления и возмещения НДС.

Самый «короткий» вариант отчета – нулевой. Он состоит из титульного листа и раздела 1, содержащего сумму налога к уплате или возмещению (в данном случае – нули). В таком составе отчет сдают только налогоплательщики, не имеющие за период облагаемой базы и оснований для вычета. Поэтому им не требуется заполнять иные листы, которые содержат расшифровки начислений и вычетов по НДС.

Большинство бизнесменов, которые исчисляют НДС по «стандартной» схеме, использует следующий набор из пяти разделов:

- Титульный лист.

- Раздел 1 – итоговая сумма к уплате или возмещению из бюджета.

- Раздел 3 – расчет суммы налога

- Раздел 8 – налоговые вычеты на основании книги покупок.

- Раздел 9 – начисленный налог из книги продаж.

Пример заполнения декларации по НДС за 3 квартал 2021 года можно скачать здесь.

Пример заполнения декларации для ООО «Гофротара»

В качестве образца рассмотрим операции организации ООО «Гофротара», которая занимается производством гофрокартона, и узнаем, как они отразятся в декларации НДС.

Исходные данные следующие:

- в 3 квартале реализовано продукции на сумму 2 714 000 рублей с учетом НДС (ставка 18%);

- товар отгружен одному покупателю;

- приобретено сырье у поставщика на сумму 980 000 рублей (в т. ч. НДС 18%);

- получен аванс на сумму 2 500 000 рублей за товары, облагаемые по ставке 18%,

- в предыдущем квартале был начислен НДС с авансов в сумме 302 000 руб.

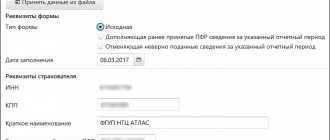

Титульный лист

Для заполнения титульника в верхней его части следует указать ИНН и КПП компании, которые будут дублироваться на каждой последующей странице. Предприниматели КПП не указывают. Во всех незаполненных ячейках должны стоять прочерки.

Далее алгоритм заполнения будет следующий:

- В поле «номер корректировки» для первой подачи отчета указывают «0», при сдаче уточненки (если в ней есть необходимость) укажите «1», «2» и т. д. (в зависимости от того, сколько раз будут сдаваться корректирующие декларации).

- Код налогового периода для 3 квартала — 23.

- Укажите отчетный год — 2021.

- 4-хзначный код налогового органа: первые 2 цифры — это код региона, оставшиеся 2 цифры — код налоговой инспекции.

- Код по месту учета зависит от статуса юрлица и берется из Приложения 3 приказа № ММВ 7-3/558. Поскольку в нашем примере компания является резидентом РФ и не относится к крупным плательщикам, для нее код — 214.

- Название компании без сокращения, пропуская между словами ячейку.

- Шифр экономической деятельности — они утверждены Приказом Росстандарта от 31.01.2014 № 14-ст.

Далее нужно указать, на скольких листах подается отчет, и лицо, ответственное за его составление. Если отчет сдается на бумажном носителе, проставьте дату, подпись и печать.

Заполнение раздела 1

При заполнении этого раздела построчно укажите:

- Поле 010 — территориальный ОКТМО.

- Поле 020 — КБК налога.

- Поле 030 — налог к уплате, рассчитанный в соответствии с п. 5 ст. 173 НК РФ (для нашего примера в данном поле необходимо проставить прочерк).

- В ячейку 040 проставляем итоги раздела 3.

- Сумму в поле 050 формируют итоговые показатели разделов 3, 4, 5, 6. В нашем примере эти сведения не заполняются, так как возврата НДС из бюджета за 3 квартал не будет.

- Поля 060, 070, 080 необходимо заполнять только компаниям, которые являются участниками инвесттовариществ (для них на титуле в поле по месту учета указывается шифр 227). В нашем примере эти поля прочеркиваются.

Раздел 2 ООО «Гофротара» не заполняет, поскольку не является налоговым агентом.

Заполнение раздела 3

Приступаем к оформлению самой ответственной части декларации: это ключевой раздел для нашего примера. Для заполнения его ячеек берем наши исходные данные:

- В полях 010-040 указываем базу для налогообложения за 3 квартал. В нашем примере реализация продукции была только по ставке 18%, поэтому заполнять следует только поле 010. В остальных ячейках ставим прочерки. Наша налогооблагаемая база — 2 300 000 рублей, НДС 18% с нее — 414 000 рублей.

- В ячейке 070 указываем суммы поступивших авансов за будущие поставки продукции. Как мы помним, на расчетный счет ООО «Гофротара» в 3 квартале поступила предоплата в счет будущих поставок на сумму 2 500 000 руб. НДС с авансов начисляется по расчетной ставке. В нашем случае — 18/118, что составит 381 356 руб.

- В ячейках с 080 по 100 указывают налог, который подлежит восстановлению. У ООО «Гофротара» в 3 квартале таких сумм не было, поэтому прочеркиваем соответствующие клетки.

- В строках 105-109 показывают корректировки реализации. У нас таких сумм тоже нет.

- Ячейки 110 и 115 предназначены для НДС, исчисленного при таможенном декларировании товаров. В нашем примере таких операций не было.

- Итоговую сумму НДС к уплате нужно указать в поле 118. Для нашего примера: 414 000 + 381 356 = 795 356 рублей. Эта же цифра будет стоять итогом в нашей книге продаж за 3 квартал.

Вторая часть раздела 3 заполняется на основании вычетов, подтвержденных документально. При формировании показателей следует руководствоваться ст. 171, 172 НК РФ.

Алгоритм заполнения второй части раздела 3:

- Строки 120-185 заполняются на основании данных из книги покупок. В нашем примере в поле 120 необходимо указать налог, который компания уплатила при покупке сырья — 149 492 руб.

- В поле 170 укажите сумму налога по авансовому НДС, принятому в зачет в 3 квартале, но начисленному в предыдущие периоды. По условиям примера мы принимаем ранее начисленный НДС к зачету — 302 000 руб.

- В поле 190 приводим итоговые суммы НДС, которые взяты к вычету. Сумма строк 120-185 у нас составила 451 492 рубля.

- По строке 200 отражают сумму НДС к уплате, рассчитанную по формуле: стр. 118 – стр. 190 (если эта разность ≥0). Для нашего примера в цифрах это будет выглядеть так: 795 356 – 451 492 = 343 864.

- Если бы разность строк 118 и 90 получилась отрицательной, результат следовало бы указать в поле 210. Это означает, что данная сумма должна быть возвращена из бюджета.

Раздел 1 декларации за 3 кв. 2021

Эта часть отчета включает в себя итоговую информацию о суммах НДС, исчисленных к уплате или к возмещению.

- Строка 010 содержит код ОКТМО того муниципалитета, на территории которого уплачивается налог.

- В строке 020 указывается КБК.

- В строке 030 отражается сумма налога к уплате, рассчитанная на основании счета-фактуры лицами, не являющимися налогоплательщиками или по освобожденным от НДС операциям (п. 5 ст. 173 НК РФ).

- Строка 040 содержит сумму НДС, исчисленную к уплате в бюджет «на общих основаниях» (п. 1 ст. 173 НК РФ).

- Строка 050 заполняется, если по итогам расчета налогоплательщик заявляет сумму к возмещению из бюджета.

- Строки 060 – 080 заполняются только, если декларацию сдает управляющий товарищ в рамках договора инвестиционного товарищества. Они содержат номер этого договора и период его действия.

Другие разделы декларации

В ООО «Гофротара» в 3 квартале не было реализации товаров с нулевой ставкой НДС, поэтому заполнять разделы 4-6 не нужно.

В разделе 7 указываются сведения по операциям:

- не облагаемым НДС,

- проведенным за пределами РФ,

- авансы в счет поставки товаров, производство которых характеризуется длительным производственным циклом.

В нашем примере таких операций не проводилось, поэтому данный раздел также пропускаем и переходим к следующему.

Заполнение раздела 8 декларации по НДС

Данный раздел заполняется на основании сведений из книги покупок по полученным в 3 квартале счет-фактурам. На итоговую сумму НДС, указанную в этом налоговом регистре, будет уменьшен налог к уплате.

Построчное заполнение выполняется в следующем порядке:

- Ячейка 001 — все клетки прочеркиваются, поскольку декларация подается впервые. Данное поле необходимо заполнять только в случае уточненного отчета.

- Ячейка 005 — номер операции в книге покупок.

- Ячейка 010 — код вида операции. В нашем примере производилась отгрузка товара, соответствующая коду 01 (Приложение к приказу ФНС РФ от 14.03.2016 № ММВ-7-3/). В книге покупок это графа 2.

- В поле 020 отражается номер счет-фактуры, предъявленной продавцом.

- Дата счет-фактуры отражена в ячейке 030. В книге покупок это графа 3 (здесь же приводится номер счета-фактуры).

- Если впоследствии счет-фактура был исправлен или откорректирован, сведения по нему следует занести в поля 040-090.

- В полях 100 и 110 следует указать номер и дату соответствующего счету-фактуре платежного поручения.

- В ячейке 120 отражена дата оприходования товаров.

Далее необходимо заполнить сведения о продавце:

- В поле 130 — ИНН/КПП продавца, взятого из его счета-фактуры. В книге покупок это графа 10.

- Поле 140 предназначено для указания сведений о посреднике. У нас посреднических операций не было.

- В поле 150 указываются сведения из таможенной декларации. Поскольку наш товар приобретен в РФ, ставим прочерк.

- В ячейке 160 указывают код валюты. Для российских рублей — 643.

- В полях 170 и 180 указывается стоимость покупки и НДС соответственно, обозначенные в счет-фактуре продавца. Данные строки заполняются с копейками. Сведения для этих полей необходимо брать из граф 15, 16 книги покупок.

- В графе 190 указываются итоговые данные по предъявленному в книге покупок НДС к вычету.

Для корректного заполнения разделов 8 и 9 отчета советуем предварительно сверить взаиморасчеты с контрагентами. Если после сдачи отчета налоговики обнаружат расхождения, налоговые вычеты будут исключены из декларации.

Заполнение раздела 9 декларации по НДС

В эту часть отчета включаются сведения из книги продаж. Данные берутся из выставленных ООО «Гофротара» счетов-фактур, НДС по которым увеличивает налогооблагаемую базу компании за 3 квартал.

В данном разделе обязательно нужно отразить сумму полученного аванса в счет будущей отгрузки товара и соответствующий НДС.

Перейдем к построчному заполнению:

- Поле 001 — неактуально для первичной подачи декларации, поэтому ставим прочерк.

- В поля 005 и 010 заносим номер операции и код вида операции из графы 2 книги продаж.

- В ячейках 020 и 030 указываем номер и дату счета-фактуры, предъявленного покупателю.

- Сведения в поле 035 вносят из таможенной декларации.

- Поля с 040 по 090 заполняют в случае исправления либо корректировки счета-фактуры.

- В ячейке 100 указывают ИНН/КПП покупателя.

- В ячейке 110 приводят данные о посреднике. В нашем случае ставим прочерк.

- В полях 120 и 130 указывают дату и номер платежного поручения (графа 3 книги продаж).

- В поле 140 укажем код валюты платежа, для российского рубля — 643.

- В ячейках 150 и 160 отражают сумму продажи с учетом налога в валюте счета-фактуры и в рублях. Поскольку в нашем примере сделка совершена в рублях, строку 150 мы не заполнили. Сумма для этого поля берется из счета-фактуры и заносится с копейками.

- В ячейки 170-190 следует внести сумму реализации без учета НДС (отдельно для каждой ставки). В нашем примере реализация была проведена по ставке 18%, поэтому заполняем только поле 170 и указываем сумму 2 300 000 руб.

- В полях 200, 210 и 220 указывают сумму налога по выданным счетам-фактурам. Для нашей компании заполнить нужно только строку 200 — 414 000 руб.

По каждой следующей реализации раздел 9 заполняется аналогичным образом, изменяется лишь номер и дата операции в книге продаж, сведения о покупателе и суммовые выражения операции.

Для отражения авансового платежа нужно указать код 02.

Для формирования итоговых значений о продажах заполняют следующие строки:

- 230-250 — итоговая стоимость реализации без налога (для каждой ставки отдельно);

- 260-280 — итоговый НДС отдельно для каждой ставки.

Особенности формирования разделов 10-12 декларации по НДС

Разделы 10 и 11 необходимо формировать только комиссионерам, агентам, застройщикам и транспортно-экспедиционным компаниям. Данные для их оформления следует брать из журнала учета счетов-фактур.

Раздел 12 формируют неплательщики НДС, а также компании, которые освобождены от его уплаты, но при этом выставляют счета-фактуры с НДС. В нашем примере эти разделы остаются незаполненными.

Образец декларации по НДС за 3 квартал 2021 года можно скачать здесь.

Раздел 3 декларации по НДС за 3 кв. 2021

Этот раздел можно назвать «ключевым» для декларации по НДС. Именно в нем производится расчет суммы налога к уплате или возмещению.

- В строках 010 – 060 отражается реализация по различным категориям объектов и налоговым ставкам.

- Строка 070 содержит расчет НДС с полученных авансов.

- В строках 080 – 100 отражается НДС, подлежащий восстановлению.

- В строках 105 – 109 указываются сведения о корректировке реализации и соответствующих суммах налога.

- Строки 110 и 115 отражают расчет сумм НДС, уплаченных при таможенном декларировании.

- Строка 118 содержит общую сумму начисленного НДС (сумма строк 010 – 080 и 105 – 115).

- В строках 120 – 185 указываются суммы «входного» НДС, подлежащего вычету по различным основаниям.

- Строка 190 содержит общую сумму, подлежащую вычету.

- По итогам расчета заполняется строка 200, если начисленный НДС больше возмещаемого или 210 – в противоположном случае.

Ответственность

Если бухгалтер по каким-либо причинам не подал декларацию по НДС или отправил ее с опозданием, предприятие будет оштрафовано. Сумма санкций, равная 5% от начисленного налога, взимается за каждый «просроченный» месяц, и даже за неполный. Максимально возможный штраф — 30% от недоимки, минимальный – 1 000 руб.

Если в течение 10 дней после окончания срока предоставления отчета он так и не будет подан, ИФНС вправе заблокировать счета нарушителя.

Декларация налоговиками принята не будет, если она подается в неустановленном формате (электронная сдача обязательна практически для всех налогоплательщиков). Налоговики это расценивают как непредставление отчета.

Порядок сдачи декларации и санкции за его нарушения

Налоговым периодом по НДС является квартал. В соответствии с п. 5 ст. 174 НК РФ декларацию нужно представить до 25 числа месяца, следующего за истекшим кварталом. Таким образом, декларацию по НДС за 3 квартал 2021 года нужно сдать не позднее 25.10.2018.

Особенностью регламента сдачи этого отчета является то, что практически все экономические субъекты должны сдавать его в электронном виде. Исключение сделано только для налоговых агентов, не являющихся налогоплательщиками. Поданная «на бумаге» декларация по НДС, если ее нужно было направить в электронном виде, считается несданной.

Смысл этой нормы закона в том, чтобы обеспечить возможность контроля за начислением и возмещением НДС в автоматическом режиме.

Штрафные санкции за несвоевременную сдачу декларации по НДС установлены п. 1 ст. 119 НК РФ. Они варьируют от 1000 руб. при небольшой или нулевой сумме налога до 30% от суммы, указанной в декларации, если просрочка превысила 6 месяцев.

Кроме того, на должностных лиц может быть наложен административный штраф в сумме от 300 до 500 руб. по ст. 15.5 КоАП.

Если просрочка превысила 10 дней, то налоговики имеют право заблокировать счета плательщика (п. 3 ст. 76 НК РФ).