Бухучет сделок по лизингу у организации, которая является его получателем (имущество содержится на ее балансе), не имеет особых отличий. Основные нормативные документы, регламентирующие взаимоотношения лизингодателя (лизинговой компании) и лизингополучателя, а также их бухучет:

- закон РФ № 164-ФЗ от 29.10.1998 (далее – Закон о лизинге);

- указания об отображении в бухучете сделок по лизингу, утвержденные Приказом Минфина РФ № 15 от 17.02.1997 (далее – Указания);

- действующие ПБУ (приказы Минфина).

В соответствии с договором по лизингу лизингодателю вменяется в обязанность приобрести в собственность конкретное имущество у определенного продавца и за плату осуществить его передачу получателю лизинга на установленное время (Закон о лизинге – ст. 2, п. 4 ст. 15).

Лизинговым договором устанавливаются величина, метод реализации и периодичность выплат (Закон о лизинге – п. 2 ст. 28).

Если говорить о предмете лизинга, переданном его получателю, то он при взаимном согласии может быть учтен в балансе любой стороны (Приказ Минфина № 15 от 17.12.1997 – п. 2), а его цена формируется либо с учетом, либо без учета выкупной стоимости (Закон о лизинге – п. 1 ст. 28).

Что такое лизинг?

Лизинг (от англ. to lease — сдавать в аренду) — это финансовая услуга, близкая к кредитованию. В отношениях лизинга участвуют три стороны:

- Лизингодатель — юридическое или физическое лицо, которое приобретает имущество и потом сдает его в аренду лизингополучателю.

- Лизингополучатель — юридическое или физическое лицо, которое принимает имущество во временное владение и пользование, а за это регулярно платит деньги лизингодателю.

- Продавец — юридическое или физическое лицо, которое продает лизингодателю имущество. Продавец может сам стать лизингополучателем: продать собственное имущество и сразу взять его в аренду. Это называется возвратный лизинг, который применяется при недостатке оборотных средств компании и напоминает выдачу кредита под залог. Расходы по возвратному лизингу обычно меньше выплат по кредиту, а еще он помогает сэкономить на налогах и амортизации.

Имущество, или предмет лизинга, — это любые вещи, которые не теряют своих свойств в процессе бережного использования. Например, заводы и фабрики, здания, оборудование, транспорт. Предметом лизинга не могут быть земельные участки и другие природные объекты.

Срок договора лизинга может быть равен сроку полезного использования имущества. Тогда по окончании договора остаточная стоимость имущества близка к нулю, и оно может перейти к лизингополучателю без дополнительных выплат. Такой вид лизинга называется финансовой арендой. Если срок договора лизинга меньше срока полезного использования имущества, то по окончании договора имущество возвращается лизингодателю или выкупается лизингополучателем по остаточной стоимости. Такой вид лизинга называется операционной арендой.

Существенные тонкости

Сразу дадим определение основным терминам, которые мы будем использовать в статье. Итак, лизинговые платежи – это итоговая сумма перечислений по соответствующему соглашению за весь период его действия.

В итоговое сальдо по договору лизинга будет включено возмещение расходов лизингодателя, которые относятся к покупке и передаче объекта договора, стоимости оказания услуг, зафиксированных в контракте, а также доход лизингодателя. В конечную сумму соглашения может быть включена выкупная цена объекта, если переход права собственности к лизингополучателю предусмотрен контрактом. Обратите внимание: в ситуации, когда в договоре есть пункт о выкупе объекта лизингополучателем, в итоговую сумму включается не только плата за право владения и пользования предметом лизинга, но и расходы на покупку объекта по окончании действия контракта.

Какие законы регулируют лизинг?

Лизинг регулируется ст. 665 и 666 Гражданского кодекса РФ, Федеральным законом от 29.10.1998 №164-ФЗ “О финансовой аренде (лизинге)” и подзаконными актами.

В договоре лизинга учитывайте существенные условия:

- условие о предмете лизинга;

- условие о размере лизинговых платежей;

- условие о сроке лизинга;

- условие о продавце имущества: кто выбирает его — лизингополучатель или лизингодатель.

Если в договоре нет этих условий, он считается незаключенным. Еще в договорах можно оговорить, кто обслуживает технику, обучает кадры, на чьем балансе учитывается имущество, что происходит с ним по окончании договора и какой будет тогда выкупная цена. Важные вопросы: порядок страхования имущества и распределение рисков между сторонами договора.

Как происходит возврат налогов при лизинге

Оптимизация осуществляется посредством снижения налогооблагаемой базы при исчислении. Применить эти льготные условия полностью могут предприятия, находящиеся на стандартной системе налогообложения. Частично получить выгоды от использования лизинга возможно также при применении организацией упрощенки «(доход – расход) х 15%». Без НДС не обойтись – этот налог включен в итоговую стоимость.

Для того, чтобы получить максимальную выгоду от использования лизингового инвестиционного инструмента, рекомендуется экономически осмысленно:

- в соответствии с учетной политикой предприятия определить срок эксплуатации автомобиля;

- при выборе плана оплаты лизинга принимать во внимание систему учета доходов и расходов;

- выбирать балансодержателя в зависимости от своих экономических интересов;

- отражать процесс финансовой аренды в учете, дабы избежать ошибок в проводках лизинговых платежей и, как следствие, пеней и штрафов.

Договор финансовой аренды (лизинга) – главное основание, которым нужно пользоваться весь срок использования автомобиля, а значит, рассмотреть и изучить его необходимо подробно. Если имущество в лизинге, налог на имущество чаще всего платит фактический владелец.

В чем экономическая выгода лизинга?

Когда предприятие берет имущество в аренду, а не выкупает его, оно сохраняет оборотные средства. Также лизинг снижает налоговую нагрузку. Платежи по лизинговому договору являются затратами и уменьшают налогооблагаемую базу по налогу на прибыль. Компания с лизинговым имуществом на балансе может уменьшать базу для расчета налога на имущество, благодаря ускоренной амортизации (с коэффициентом 3). Возможны дополнительные выгоды с НДС и перераспределение сроков уплаты, для этого надо внимательно планировать финансовые операции.

Как происходит оптимизация налогообложения при лизинге

Финансовый лизинг содержит в себе две ключевые экономические составляющие: торговую и инвестиционную. Торговая функция выражается в контексте приобретения автомобиля при помощи займа под его залог без права собственности. Инвестиционную можно рассматривать как инструмент долгосрочного кредитования через передачу основных средств, необходимых для организации производственной деятельности. Инвестиционная составляющая формирует конечную стоимость лизингового договора не только исходя из процента удорожания, но и из налоговых преимуществ, которые предоставляются данным инструментом на основании действующего законодательства:

- Происходит оптимизация НДС при лизинге Налог отражается в отчетности как входящий, то есть принимаемый к вычету НДС к выплате в бюджет = Исходящий НДС – Входящий НДС

- Снижается налог на прибыль при лизинге Платеж относится на расходы полностью: учитывается и амортизация, исчисленная согласно сроку полезного использования, и процент удорожания База для исчисления налога на прибыль = Доходы – расходы

Совет! Некоторые группы основных средств можно учитывать с применением коэффициента ускоренной амортизации: через установленный в НК РФ мультипликатор увеличивается сумма износа автомобиля к начислению и, соответственно, расходная часть. При покупке машины в лизинг выгода очевидна.

Имущество на балансе получателя

Поступление имущества. Лизингополучатель должен принимать имущество на балансовый учет в составе основных средств.

Оценка имущества в налоговом и бухгалтерском учете происходит по-разному. В бухгалтерском учете оценка идет по общей сумме задолженности перед лизингодателем: по договору лизинга без учета НДС. Также в первоначальную стоимость имущества в бухгалтерском учете можно включить не только суммы расходов на его приобретение, но и на монтаж, настройку за исключением сумм налогов, которые подлежат вычету или попадают в состав расходов (п. 8 ПБУ 6/01).

В налоговом же учете первоначальная стоимость имущества, приобретенного по договору лизинга, определяется иным образом: во внимание берутся лишь расходы лизингодателя на приобретение этого имущества (п. 1 ст. 257 НК РФ). А значит не обойтись без документов лизингодателя, подтверждающих эту величину.

Поступившее имущество отражают по дебету счета 08 “Вложения во внеоборотные активы” на субсчете “Приобретение отдельных объектов основных средств по договору лизинга”. Кредит — счет 76 “Расчеты с разными дебиторами и кредиторами” на субсчете “Арендные обязательства”.

После этого затраты по получению имущества и его стоимость списываем с кредита счета 08 в дебет счета 01 “Основные средства” на субсчет “Арендное имущество”. Также не забываем про отражение НДС: при учете имущества на балансе лизингополучателя сумму НДС, которую лизингополучатель должен уплатить лизингодателю, отражайте по дебету счета 19 “Налог на добавленную стоимость по приобретенным ценностям” и кредиту счета 76 “Расчеты с разными дебиторами и кредиторами” на субсчете “Арендные обязательства”. Эту сумму можно принять к вычету по мере поступления счетов-фактур от лизингодателя.

- Дт счета 08 «Вложения во внеоборотные активы», Кт счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Арендные обязательства») – отражено поступление имущества по договору лизинга (без НДС).

- Дт счета 19 «НДС по приобретенным ценностям», Кт счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Арендные обязательства») – НДС по договору лизинга.

- Дт счета 08 «Вложения во внеоборотные активы», Кт счета учета расчетов (60, 76 и пр.) – отражены затраты, непосредственно связанные с лизинговым имуществом (без НДС).

- Дт счета 01 «Основные средства» (субсчет «Арендованное имущество), Кт счета 08 «Вложения во внеоборотные активы» — лизинговое имущество введено в эксплуатацию и переведено в состав основных средств.

Лизинговые платежи. Начисление платежей по лизингу отражается по дебету счета 76 “Расчеты с разными дебиторами и кредиторами” на субсчете “Арендные обязательства”. Кредит — 76 “Расчеты с разными дебиторами и кредиторами” на субсчете “Задолженность по лизинговым платежам”.

Если платежи по договору лизинга предусматривают НДС, то компания может принять к вычету НДС с ежемесячного лизингового платежа при условии получения счет-фактуры. Дт 68.2 «НДС» Кт 19 «НДС по приобретенным ценностям».

Сам лизинговый платеж отразите списанием с Кредита 51 «Расчетные счета» в счет погашения по договору лизинга перед лизингодателем в дебет счета 76, субсчет «Задолженность по лизинговым платежам”.

- Дт счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Арендные обязательства»). Кт счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «задолженность по лизинговым платежам) — уменьшена задолженность за поступившее по договору лизинга имущество на сумму ежемесячного платежа по графику лизинговых платежей (с НДС).

- Дт счета 68.2 «Налог на добавленную стоимость». Кт счета 19 «НДС по приобретенным ценностям» — принят к вычету НДС с ежемесячного лизингового платежа.

- Дт счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «задолженность по лизинговым платежам). Кт счета 51 «Расчетные счета» — оплачен ежемесячный платеж по договору лизинга в соответствии с графиком лизинговых платежей (с НДС).

Амортизация начисляется на лизинговое имущество, исходя из его стоимости и обычных норм амортизации, либо норм ускоренной амортизации. Ускоренная амортизация может применяться лишь в рамках налогового учета и предусматривает использование дополнительного коэффициента при расчете амортизации. Коэффициент может быть не выше 3.

Внимание! Применение ускоренного коэффициента допустимо лишь при расчете амортизации способом уменьшаемого остатка в бухгалтерском учете. Это условие обозначено в рамках п.19 ПБУ 6/01. Аналогичная позиция изложена в п. 54 Методических указаний по бухгалтерскому учету основных средств (утв. Приказом Минфина России от 13.10.03 № 91н). Применение ускоренного коэффициента в налоговом учете регламентировано нормами статьи Статья 259.3 НК РФ, где в п.2 указано, что ускоренный коэффициент при лизинге не может быть применен, если приобретаемое в лизинг имущество относится к 1-3 амортизационной группам (исключение озвучено в п.3 ст.259.3 НК РФ).

Суммы амортизации проходят по дебету счетов учета затрат на производство или расходов на продажу и кредиту счета 02 “Амортизация основных средств” на субсчете “Амортизация имущества, сданного в лизинг”.

- Дт счета учета расходов (20, 25, 26, 44 и пр.) Кт счета 02 «Амортизация основных средств» (субсчет «Износ лизингового имущества») – начислена амортизация за месяц.

Выкуп имущества. По завершении лизингового договора лизингополучатель может приобрести имущество в собственность по выкупной цене, указанной в договоре. При расчете амортизации используйте оставшийся срок полезного использования приобретенного имущества. Делается внутренняя запись на счетах 01 “Основные средства” и 02 “Амортизация основных средств”, данные переносятся с субсчетов по лизинговому имуществу на субсчет собственных основных средств.

- Дт счета 01 «Основные средства», Кт счета 01 «Основные средства» (субсчет «Арендованное имущество) – внутренняя проводка при переходе права собственности на лизинговое имущество к лизингополучателю.

- Дт счета 02 «Амортизация основных средств» (субсчет «Износ лизингового имущества») Кт счета 02 «Амортизация основных средств» — внутренняя проводка при переходе права собственности на лизинговое имущество к лизингополучателю.

Лизинг: особенности учета для юридических лиц

Взять в лизинг автомобиль в настоящее время могут как физические, так и юридические лица. Но вот обязанность фиксировать операции с таким автомобилем в бухгалтерском и налоговом учете возникает только у юридических лиц.

Одновременно юридические лица могут воспользоваться определенными преференциями, которых нет у физлиц, в частности уменьшить налоговую базу по прибыли на лизинговые платежи и принять к вычету НДС, уплаченный лизингодателю. Важно помнить, что данные преференции применимы при общей системе налогообложения. Использование юрлицами спецрежимов характеризуется своими нюансами, например:

- при применении УСН «доходы» расходы на лизинг нельзя списать в уменьшение налоговой базы так же, как и другие расходы на ведение деятельности;

- при применении ЕНВД расчет налога к уплате тоже выполняется по определенным принципам, не включающим вычет из налоговой базы затрат на платежи по договору лизинга.

ВАЖНО! С 2022 года всем организациям следует перейти на ФСБУ 25/2018. Начать применение стандарта можно и раньше, зафиксировав нововведения в учетной политике.

Как организации перейти на учет аренды (лизинга) по ФСБУ 25/2018, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Далее в материале пойдет речь о бухучете лизинга автомобиля у юрлиц, находящихся на ОСНО. Вопросов налогового учета касаться не будем, поскольку в профессиональной литературе и публикациях имеются некоторые разночтения, связанные с тем, что законодательно вопросы учета лизинга в РФ не отрегулированы в полном объеме.

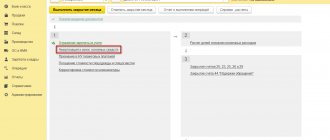

В подробностях вопросы разграничения бухгалтерских и налоговых проводок представлены в статьях:

- «Амортизация лизингового имущества у лизингополучателя»;

- «Выкупная стоимость лизингового имущества — проводки»;

- «[НАЛОГ НА ПРИБЫЛЬ]: Лизинговые платежи — не всегда прочий расход».

Пример учета лизингового имущества на балансе лизингополучателя

Чаще всего в лизинг приобретается автомобиль. Стоимость автомобиля, приобретаемого в лизинг, 1 416 000 рублей, в том числе НДС 216 000 рублей. Общая сумма лизинговых платежей — 1 062 000 руб (в том числе НДС 162000) плюс выкупная стоимость имущества 265 500 (в том числе НДС 40 500).

Срок лизинга — 36 месяцев, авансовый платеж относится ко всему этому сроку. По завершении договора имущество выкупается лизингополучателем. Имущество учитывается на балансе лизингополучателя. Автомобиль относится к третьей амортизационной группе (имущество со сроком использования от 3 до 5 лет). Амортизация начисляется линейным способом.

Ежемесячный взнос по договору лизинга — 29 500 рублей (1 062 000 рублей / 36 месяцев), в том числе НДС 4 500 рублей (162 000 / 36 месяцев).

Лизингополучатель каждый месяц начисляет амортизацию по имуществу — основному средству. При линейном способе начисления годовая сумма амортизационных отчислений зависит от первоначальной стоимости имущества и нормы амортизации в зависимости от срока полезного использования имущества. В нашем случае срок полезного использования может равняться сроку лизингового договора — 36 месяцев.

Тогда ежемесячная сумма амортизации в бухгалтерском учете: (1 416 000 — 216 000) / 36 месяцев = 33 333,33 рублей.

Для расчета амортизации по налоговому учету нужно знать стоимость имущества, исходя из документально подтвержденных расходов лизингодателя, причем без учета НДС. Если эта сумма, например, составляла 1 000 000 рублей, то сумма амортизации для расчета в налоговом учете будет рассчитываться 1000000/36 месяцев (срок действия договора лизинга)=27777,78 руб.

Начисление амортизации начинается с 1 числа месяца после ввода имущества в эксплуатацию и прекращается с 1 числа месяца после полного списания стоимости имущества или выбытия из состава амортизируемого имущества по любым основаниям.

Мнение чиновников

Не так давно опубликовано письмо Минфина от 3 июля 2021 года № 03-05-05-04/48956 по транспортному налогу. В документе чиновниками был рассмотрен случай, когда при приобретении организацией в лизинг автомобиля согласно условиям договора предмет лизинга учитывается на балансе лизингодателя. В паспорте транспортного средства в качестве собственника был указан лизингодатель, при этом в особых отметках указывалось: «Лизинг. Временный учет. Лизингополучатель – Организация».

В свидетельстве о регистрации ТС в качестве собственника также значилась компания, купившая автомобиль. И вот тут возникает вопрос, является ли в рассматриваемой ситуации компания плательщиком транспортного налога при условии указания в паспорте ТС лизингодателя в качестве его собственника? Согласно пункту 47.1 Правил государственной регистрации автомототранспортных средств приобретенные автомобили и переданные на основании договора лизинга регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем на общих основаниях. Автомобили, переданные во временное владение, закрепляются за лизингополучателем на срок действия договора по адресу его нахождения. Таким образом, если авто передано и временно зарегистрировано за лизингополучателем, то плательщиком транспортного налога является именно он, – уточнили в Минфине.

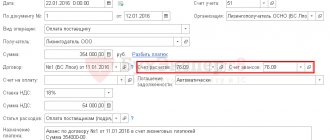

Рассмотрим проводки

Отражаем задолженность (без учета НДС) перед лизингодателем по договору лизинга: 1416000 — 216000 = 1200 000 руб. Дебет 08 “Вложения во внеоборотные активы” Кредит 76 субсчет «Арендные обязательства» — 1 200 000 руб, первичные документы — акт приемки-передачи имущества в лизинг, договор лизинга.

Отражена задолженность по выкупной стоимости перед лизингодателем0 = 225 000 руб. Дт 76 «Арендные обязательства» Кт 76 субсчет «Задолженность по выкупу имущества» — 225 500 руб.

Отражен НДС к уплате по договору лизинга — 216 000 рублей. Дт 19 “НДС, по приобретенному имуществу” Кт 76 субсчет «Арендные обязательства» — 216 000 руб, первичный документ — договор лизинга.

Предмет лизинга принят к учету в составе основных средств. Дт 01-2 “Полученное в лизинг имущество”, Кт 08 “Вложения во внеоборотные активы” 1200 000 рублей, первичные документы — акт о приеме-передаче объекта основных средств, инвентарная карточка учета объекта основных средств.

Далее нужно ежемесячно в течении действия лизингового договора совершать следующие операции.

Начисление ежемесячного лизингового платежа — 29 500 рублей. Дт 76-5 “Арендные обязательства”, Кт 76-6 “Задолженность по лизинговым платежам”, первичные документы — договор лизинга, бухгалтерская справка.

Перечислен ежемесячный лизинговый платеж — 29 500 рублей. Дт 76-6 “Задолженность по лизинговым платежам”, Кт 51 “Расчетный счет”, первичный документ — банковская выписка по расчетному счету.

Принят к вычету НДС с суммы ежемесячного лизингового платежа — 4 500 рублей. Дт 68/НДС, Кт 19/НДС, первичный документ — счет-фактура.

Начислена амортизация — 33 333,33 рублей. Дт 20 “Основное производство”, Кт 02 “Амортизация основных средств”, первичный документ — бухгалтерская справка-расчет.

Выкуп предмета лизинга. Дт 76-6 «Задолженность по выкупу имущества», Кт 51 “Расчетный счет”, — 265500 руб, первичный документ — банковская выписка по расчетному счету.

Принят к вычету НДС с суммы выкупной стоимости имущества — 40 500 рублей. Дт 68/НДС, Кт 19/НДС, первичный документ — счет-фактура.

Переводим автомобиль из арендованных средств в собственные. Дт 01-1 “Собственные основные средства», Кт 01-2 “Полученное в лизинг имущество” — 1 200 000 руб.

Бухучет лизинговых платежей

Лизингополучатель на упрощенке отражает ежемесячные платежи проводками:

- Дт 20/25/26/44 Кт76 — сформирована задолженность перед контрагентом;

- Дт60/76 Кт51 — произведен платеж за предмет лизинга с расчетного счета.

Платежи в виде авансов отражаются иначе:

- Дт60/76 Кт51 — внесен лизинговый платеж авансом;

- Дт20/25/26/44 Кт60/76 — начислен платеж;

- Дт60/76 Кт60/76 — зачтен ранее перечисленный аванс.

Специфика налогообложения финансового и оперативного лизинга

Налоговый учет финансового лизинга регламентирует Статья 78 НК РФ. Он отличается от оперативной формы тем, что в течение срока договора начисленная сумма амортизации должна составлять не менее чем три четверти стоимости предмета.

Порядок налогообложения обычной финансовой аренды описан выше. При операционной форме лизинга начисление фискальных обязательств несколько иное. Прибыль считается ежемесячно, исходя из суммы платежа, срока аренды, цены предмета, амортизации и его начальной стоимости. НДС начисляется также с каждого арендного платежа согласно действующей ставке.

Сумма амортизации при оперативном лизинге всегда меньше лизингового платежа – в противном случае у ЛД возникнут убытки.

НДС на лизинг при импорте: нюансы

В рамках правоотношений импорта лизингополучатель в РФ платит НДС:

- Как импортер. Ввоз в Россию каких-либо товаров в общем случае облагается НДС (подп. 4 п. 1 ст. 146 НК РФ). В отношении лизинга исключений не установлено. При ввозе товара (в целях внутреннего потребления, как вариант — в рамках лизинга) из страны, не входящей в ЕАЭС, НДС уплачивается в процессе его таможенного оформления (подп. 1 п. 1 ст. 151 НК РФ). При ввозе товара в Россию из другой страны ЕАЭС налог в общем случае платится до 20 числа месяца, идущего за тем, в котором товар поставлен на учет либо в котором совершен лизинговый платеж (п. 19 Протокола, утвержденного приложением № 18 к Договору о ЕАЭС от 29.05.2014).

- Как налоговый агент в случае, если:

- иностранный поставщик не состоит на налоговом учете в России;

- местом предоставления услуги лизинга не является территория России.

Налог уплачивается лизингополучателем в статусе налогового агента посредством его вычитания из суммы оплаты лизинга по контракту (п. 4 ст. 173 НК РФ). НДС перечисляется в бюджет одновременно с переводом суммы зарубежному контрагенту (п. 4 ст. 174 НК РФ).

Отметим, что в обоих случаях лизингополучатель может принимать НДС к вычету на общих основаниях (п. 2 ст. 171 НК РФ).

Так или иначе, «контрактный» НДС, вне зависимости от уплаты или неуплаты «импортного», платится практически всегда. Бухгалтерский учет данного налога зависит от того, где стоит приобретенное в лизинг имущество на балансе — на стороне лизингодателя либо у лизингополучателя.

Условимся, что наша фирма — лизингополучатель и перед нами стоит задача осуществить корректный бухгалтерский (и налоговый) учет НДС по контракту (обычному, не «импортному»).

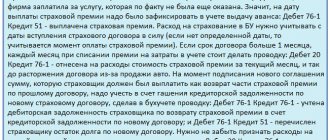

Сопутствующие расходы

Использование имущества сопрягается с попутными расходами – на ремонт, сервис, страховку и прочее. Все эти расходы получатель лизинга может учитывать в своих затратах без специального указания на то в соглашении. Исключение только в затратах на страховку.

Здесь запрашивается запись в соглашении о том, что затраты на страховку несет получатель лизинга. Текущие затраты, а также затраты на все типы ремонта несет получатель лизинга. Затраты на ремонт входят в состав других затрат в отчетном налоговом периоде, в котором они осуществлялись. При этом налоговые затраты понижают понесенные затраты.

А по отношению к страховке в ст. 21 НК России правило о том, кто платит за страховку активов (к примеру, автомобиля), не закрепляется, так что нужна оговорка в соглашении. При ее присутствии получатель лизинга учитывает затраты на страховку при обложении налогами дохода.

При этом, если имущество лизинга на балансе получателя лизинга, то эти затраты списываются на основе подпункта 3 п. 1 ст. 263 Налогового кодекса России.

А если активы остались на балансе арендодателя, то основой для учета затрат на страховку будет подпункт 7 п. 1 ст. 263 Налогового кодекса. В обеих ситуациях затраты на страховку признаются в отчетном времени, в котором были перечислены из кассы деньги на оплату страховки.

Но если соглашение заключается на время больше трех месяцев, размер страховой оплаты необходимо определять соответственно количеству календарных дней работы соглашения в каждом отчетном периоде и считать равномерно.