Как получить максимальный доход по депозиту

После того, как заработана определенная сумма денег, ее хочется не только сохранить, но и приумножить. Один из самых простых и наименее трудозатратных способов сделать это – отнести деньги в банк и положить на депозит с тем, чтобы через некоторое время забрать не только исходную сумму, но и набежавший процент. Ниже приводится несколько рекомендаций, которые могут помочь максимизировать отдачу от вклада.

Чем больше процент, тем больше доход

Чем больше процентная ставка по депозиту, тем большую сумму дохода вкладчик получит по окончании срока вклада. Если ставки у двух вкладов одинаковой продолжительности совпадают, то наиболее прибыльным окажется тот, у которого капитализация процентов (начисление процентов на проценты) происходит чаще. А вклад с более редкой капитализацией процентов или вообще без нее принесет меньший доход. Каждый банк сам устанавливает свои размеры ставок и определяет остальные условия депозитных договоров. Регулярно, по мере изменения внешних условий или внутренних обстоятельств банки пересматривают размеры ставок по депозитам. Иногда в сторону увеличения, иногда в сторону уменьшения. Ставки по одному и тому же вкладу (с одним и тем же названием) могут существенно различаться сейчас и через три месяца. Но после того, как договор заключен, по закону банк не может уменьшить размер процента. Обычно этот пункт дополнительно включается в договор между банком и вкладчиком. Банки публикуют сведения об условиях вкладов на своих сайтах. Правда, ручной поиск вклада с лучшими условиями может занять много времени. Гораздо удобнее и быстрее воспользоваться специальными онлайн службами типа www.banki.ru или www.sravni.ru. Указав сумму и валюту будущего вклада, а также планируемый срок, там можно сделать запрос к базе данных предложений от различных банков, отсортировать полученные результаты по величине процента и выбрать лучший. После этого перейти на сайт банка и ознакомиться с подробностями вклада.

На первом месте – сохранность инвестиций

Коммерческий банк, как и любая другая организация, подвержен многим рискам, в том числе риску банкротства. И Центробанк РФ действительно время от времени отзывает лицензии у других банков. Но при этом государство, как ни странно это может показаться на первый взгляд, совсем не заинтересовано в подрыве доверия со стороны населения к банковской системе в целом. И для того, чтобы рядовые вкладчики не теряли своих средств, положенных на депозит в плохом банке, государство обязывает все банки страховать вклады населения. И если у банка будет отозвана лицензия, то уже не банк-банкрот, а государственное Агентство по страхованию вкладов вернет вкладчику сумму депозита вместе с начисленными процентами, но не более 700 тысяч рублей. Поэтому если Ваши размещаемые на депозите средства превышают этот порог, то разумно разбить исходную сумму на части и каждую часть разместить в отдельном банке. Размер каждой части нужно подобрать таким образом, чтобы к концу срока вклада исходная сумма плюс начисленный процент не превышали 700 тыс. рублей. В это Вам поможет депозитный калькулятор. Страхование государством вкладов приводит к тому, что при выборе банка, в котором хранить деньги, наиболее важным критерием оказывается процентная ставка по вкладу, а не история банка или уровень его надежности.

Пополняемые вклады позволяют получить максимальный процент при минимальном сроке

На графике отражена максимальная предлагаемая банками ставка по вкладу в 300 000 рублей в зависимости от срока вклада:

Значения приведены на момент написания статьи (май 2010) и регулярно изменяются. Например, летом 2009 году можно было положить деньги на рублевый депозит под 16% годовых. Обычно, чем больше срок вклада, тем больший процент начисляет банк. При этом, чтобы получить максимальный процент, совсем не обязательно держать всю сумму на депозите в течение всего срока. Если вклад пополняемый, то вначале на него можно положить небольшую сумму, которая и пролежит там большую часть срока. И только ближе к концу срока довнести основную часть денежных средств. Если таким способом открывать новые вклады через некоторые промежутки времени, тем самым фиксируя максимальный процент, а затем по окончании срока на одном вкладе, переносить всю сумму плюс проценты на вклад, который закроется следующим, то это позволит с одной стороны избежать «замораживания» средств на депозите на долгий срок (год или более), а с другой стороны получить максимальный доход.

Еще раз о пользе пополняемых вкладов

Обычно ставки, по которым банки принимают от населения деньги, (депозитные ставки) и ставки, по которым банки выдают деньги, (кредитные ставки) изменяются однонаправлено, т.е. со временем или увеличиваются или падают. При благоприятном стечении обстоятельств (для Вас) возможен еще один способ получения безрискового дохода – арбитраж по следующей схеме. В периоды высоких ставок открывается долгосрочный пополняемый депозит (на 3-5 лет) по максимальной ставке. Проходит год-два и ставки (и депозитные, и кредитные) падают. Если кредитные ставки упали достаточно низко – ниже ставки по депозиту, зафиксированной Вами ранее, то самое время взять кредит и сражу же положить всю сумму на депозит. Кредит надо выбирать такой, чтобы выплата основной суммы (принципала) происходила в конце срока, а не равномерными платежами в течение срока. Получаемые Вами проценты по депозиту будут превышать проценты, отдаваемые Вами за кредит. А остаток составит Ваш доход. При расчете значений не забудьте учесть налог по вкладу, который автоматически удерживается банком, и различные комиссии по кредиту.

Дата написания статьи 30 мая 2010 года

Используемые сокращения:

- БУ – Бухгалтерский Учет

- ВР – Временная разница

- НК – Налоговый Кодекс Российской Федерации

- НМА – Нематериальный актив

- НП – Налог на прибыль организаций

- НУ — Налоговый Учет

- ОНА – Отложенный налоговый актив

- ОНО – Отложенное налоговое обязательство

- ОС – Основное средство

- ПНА – Постоянный налоговый актив

- ПНО – Постоянное налоговое обязательство

- ПР — Постоянная разница

Введение

Выпущенное Минфином России ПБУ 18/02 вводит понятия временных и постоянных разниц и предписывает вести их корректный учет. К сожалению, ни в этом Положении, ни в других законодательных актах, в том числе НК РФ, не определены четкие и однозначные правила, применение которых позволяет решать возникающие учетные задачи. В качестве примера можно привести следующие ситуации:

- Определение момента начала и окончания погашения временной разницы, возникшей по причине того, что суммовые разницы в БУ ложатся на стоимость ОС, а в НУ относятся на затраты текущего периода

- Определение суммы ежемесячного погашения такой разницы

Другими словами, ПБУ18 вкупе с главой 25 НК определяют какие разницы возникают, и какова итоговая сумма этих разниц, но законодательство ничего не говорит о том, как итоговые суммы распределяются по учетным периодам. Такие вопросы встают и при попытке алгоритмизировать вычисление и погашение разниц. Нижеприведенные принципы, являясь детальной проработкой и развитием идей ПБУ 18 и 25 главы НК РФ, заполняют указанный недостаток и дают возможность получать ответы на конкретные вопросы, связанные с учетом временных и постоянных разниц, в том числе вычислять их автоматически. Порядок изложения принципов – от более общих положений к частным вопросам.

В статье раскрыты принципы расчета сумм ежемесячного начисления, погашения и списания разниц ПБУ18, регулярное и последовательное применение которых:

- позволяет определить точную сумму изменения каждой связанной с ОС разницы в каждом периоде для каждого ОС независимо от выбранного метода и срока амортизации

- позволяет определить точную сумму временных разниц, подлежащих списанию в периоде выбытия актива

- гарантирует, что после того как актив был списан или полностью амортизирован, не остается недоначисленных постоянных или недопогашенных временных разниц, связанных с этим активом. Т.е. по окончании амортизации на 09 (77) счете не «зависают» никакие суммы.

- гарантирует совпадение налогового и бухгалтерского учета (в части учета ОС) как в текущем, так и в будущих периодах. Т.е. гарантирует равенство между суммой текущего налога на прибыль и суммой условного расхода, скорректированного на величину изменения постоянных и временных разниц.

Хотя в статье в целом речь идет об ОС, все сформулированные принципы в равной степени относятся и к НМА.

Кто применяет

Компании, которые являются плательщиками налога на прибыль (кроме кредитных организаций, а также государственных и муниципальных унитарных предприятий). Исключение предусмотрено для некоммерческих организаций, а также для субъектов малого предпринимательства (о том, кто относится к субъектам малого предпринимательства см. в статье «Чем бухучет и отчетность «упрощенщиков» будут отличаться от учета и отчетности «обычных» организаций»). Такие компании вправе выбирать — применять ПБУ 18/02 (утв. приказом Минфина России от 19.11.02 № 114н), либо отказаться от него. Каким бы ни был выбор, его необходимо закрепить в учетной политике.

Раздельный учет разниц

Существует несколько никак друг с другом несвязанных причин, которые могут приводить к формированию временных и постоянных разниц по каждому объекту учета. Например, положительные и отрицательные суммовые разницы при приобретении объекта ОС, проценты по кредиту в пределах ставки рефинансирования и сверх ставки, разница в сроках амортизации в Бухгалтерском Учете и Налоговом Учете, прочие расходы, признаваемые в одном учете и непризнаваемые в другом. Таким образом, с объектом ОС в определенный момент времени может быть одновременно связано несколько различных временных и постоянных разниц. Эти разницы имеют различную экономическую природу и вследствие этого обладают различными свойствами. Соответственно, необходимо уметь различать каждую такую разницу и вести подробный учет по каждой разнице.

Расхождения в учете: правила по ПБУ

Если сведения налогового и бухучета не совпадают — это означает возникновение расхождения, или разницы. Разницы возникают и по доходам, и по расходам компании. Причиной расхождений в учете являются разные способы признания доходов и расходов для каждого из видов учетов.

Расхождения по ПБУ разделяют на постоянные и временные. Важно правильно разделять разницы по видам. В противном случае при исчислении сумм налога на прибыль возникнут ошибки, что приведет к штрафным санкциям.

Три операции, которые изменяют величину отложенных налогов: начисление, погашение и списание

В процессе хозяйственной деятельности (капитализация объекта, ввод в эксплуатацию, амортизация, выбытие и т.п.) величина временной разницы претерпевает изменения: увеличение и уменьшение. Изменять величину разницы могут две взаимообратных операции: начисление и погашение. Начисление увеличивает сальдо счета, на котором учитывается отложенный налог (дебетует 09 счет при начислении ОНА или кредитует 77 при начислении ОНО) в корреспонденции со счетом задолженности по НП (68). Погашение приводит к регистрации обратной проводки. При выбытии актива временная разница и связанный с ней отложенный налог должны быть списаны. С точки зрения учета операция списания отлична от операции погашения счетом, который корреспондирует со счетом учета ОНА или ОНО. Погашение разницы изменяет величину налога к уплате (68-й счет), а списание разницы происходит на 99 счет, с тем чтобы в будущих периодах сумма налога к уплате не изменилась. Иногда операция списания разницы называется операцией переквалификацией разницы из временной в постоянную.

Объединение бизнесов и отложенные налоги.

Справедливая стоимость активов и обязательств, приобретенных при объединении бизнесов, определяется на дату приобретения и может отличаться от предыдущей балансовой стоимости.

Весьма вероятно, что стоимость приобретенных нематериальных активов, включая гудвил, будет отличаться от их балансовой стоимости. Эта временная разница повлияет на отложенные налоги, а также на сумму гудвила, признанного в результате приобретения.

См. также:

IFRS 3 — Как учитывать объединение бизнесов?

Временные разницы – явление временное

После того, как ВР была начислена, и сальдо по счету отложенного налога было увеличено, то существует момент времени в будущем (относительно момента начисления), когда величина этой разницы и связанного отложенного налога будет равна нулю. Если не происходит выбытия актива, то рано или поздно любая временная разница должна быть полностью погашена, т.е. сумма связанного с ней отложенного налога должна быть равной нулю. Это следует из природы временной разницы. Она является затратами, в определенный момент времени признанные в одном учете и не признанные в другом. Но в конечном итоге, затраты будут признаны и в БУ и в НУ. Если актив выбывает, то временная разницы переквалифицируется в постоянную и также перестает существовать.

Какие проводки создать в случае временной разницы

Прежде всего, необходимо определить, является временная разница вычитаемой или налогооблагаемой. Для этого нужно понять, какая прибыль — «налоговая» или «бухгалтерская» — оказалась больше после возникновения этой временной разницы.

Если «налоговая» прибыль БОЛЬШЕ, чем «бухгалтерская», то временная разница является вычитаемой. В этом случае в учете следует отразить отложенный налоговый актив (ОНА). Его величина равна вычитаемой временной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 09 КРЕДИТ 68 — отражен отложенный налоговый актив (ОНА).

Если «налоговая» прибыль МЕНЬШЕ, чем «бухгалтерская», то временная разница является налогооблагаемой. В этом случае в учете следует отразить отложенное налоговое обязательство (ОНО). Его величина равна налогооблагаемой временной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 68 КРЕДИТ 77 — отражено отложенное налоговое обязательство (ОНО).

Одинаковый приоритет разниц

Когда с объектом учета связано несколько разниц, то у бухгалтера нет никаких оснований отдавать предпочтение одной разнице перед другой, т.е. все разницы равнозначимы. Другими словами бухгалтер не может сначала погасить одну разницу полностью (например, возникшую из-за отрицательных суммовых разниц) и только потом начать погашать другую (например, возникшую из-за процентов по кредиту на покупку ОС). Таким образом, в каждом периоде амортизации происходит погашение каждой еще непогашенной разницы. Это погашение непрерывно, поскольку также не имеется оснований пропускать периоды погашения для какой-то одной разницы.

Доля каждой разницы в стоимости ОС не изменяется с течением времени

Затраты, вошедшие в первоначальную стоимость ОС в БУ, составляют какую-то долю от стоимости этого ОС в БУ. Величина этой доли сохраняется во всех периодах, пока у объекта ненулевая остаточная стоимость, пока объект амортизируется. В периоде ввода в эксплуатацию остаточная стоимость ОС совпадает с первоначальной стоимостью. Амортизация уменьшает остаточную стоимость ОС, но одновременно в прямой пропорции происходит и погашение (уменьшение остатка) временной разницы. Таким образом, отношение непогашенного остатка разницы к остаточной стоимости ОС сохраняет свое значение во всех периодах:

Формулы для расчета суммы ежемесячного погашения временных разниц

Из вышесказанного вытекают следующие формулы для определения суммы погашения разниц. Если по объекту не было произведено операций модернизаций и/или переоценки, то величина ежемесячного погашения разниц будет вычисляться по формуле 1:

Если объект модернизировался и изменился его конечный срок эксплуатации, то величину ежемесячного погашения можно вычислить по формуле 2:

Где и непогашенная величина временной разницы и остаточная стоимость ОС в БУ берутся на начало периода (до проведения амортизации).

Расхождения в отчетности

В бухгалтерском балансе отражайте отложенные налоговые активы и обязательства по рекомендациям Минфина и по действующим ПБУ. ОНА следует включить в состав внеоборотных активов организации. ОНО включите в состав долгосрочных обязательств пассива баланса. А вот постоянные налоговые активы и обязательства в бухгалтерском балансе не отражаются.

В отчете о финансовых результатах компании постоянные разницы следует отразить, как и изменения временных расхождений. Под изменениями принимаются ОНА и ОНО, возникшие или погашенные в отчетном периоде, помноженные на ставку по налогу на прибыль.

Текущий налог на прибыль отражают в отчете о финансовых результатах. В отчете предусмотрена отдельная строка для этого показателя. В бухгалтерском балансе отражают только переплату по текущему налогу на прибыль либо недоимку по нему. Причем переплату отразите в составе дебиторской задолженности, а недоимку включите в состав краткосрочных обязательств. Условный доход или расход по налогу на прибыль ни в бухбалансе, ни в отчете о финрезультатах не отражается.

В пояснительной записке к бухгалтерскому балансу следует указать следующую информацию:

- условный расход (доход) по налогу на прибыль;

- постоянные и временные разницы, возникшие в отчетном периоде;

- постоянные и временные разницы, возникшие в прошлых отчетных периодах;

- суммы ПНО, ПНА, ОНА и ОНО;

- суммы ОНА и ОНО, списанные в связи с выбытием (продажей, ликвидацией или безвозмездной передачей) актива или обязательства.

Постоянные разницы

При определении свойств постоянных разниц используется аналогичный подход. Постоянные разницы возникают, когда затраты (доходы) признаются в одном учете и никогда не признаются в другом. Каждой ПР сопоставлен ПНО или ПНА, который составляет 20% от разницы (точнее долю, равную ставке расчета условного расхода по НП). Изменение величины постоянной разницы происходит при выполнении единственной операции (не считая сторнирования) – начислению ПР. Признание в бухгалтерском учете затрат, соотнесенных с ПР, происходит посредством начисления амортизации. Если в очередном периоде признается только часть этих затрат (т.е. амортизация не начисляется сразу на всю сумму), то начисляется только часть постоянной разницы. Таким образом, при каждой амортизации признается только часть разницы и на 20% от этой части начисляется ПНО (или ПНА). Когда амортизация в БУ будет завершена (все затраты признаны), постоянная разница начислится полностью. Как и в случае с временными разницами, величина месячного начисления постоянной разницы будет пропорциональна начисленной амортизации в том учете, где разница увеличивает стоимость ОС. Аналогично, в каждом периоде сохраняется неизменным отношение величины ПР, которая будет начислена в будущем, к остаточной стоимости ОС (т.е. затратам, которые будут признаны в будущем).

Где и недоначисленная величина временной разницы (сумма, которую осталось начислить, т.е. разность между полной разницей и тем, что уже было начислено) и остаточная стоимость ОС в БУ берутся на начало периода (до проведения амортизации).

О ПБУ 18/02

Основное предназначение Положения по бухгалтерскому учету 18/02 – учет расхождения между бухгалтерской прибылью (убытком) и прибылью, исчисленной в соответствии с требованиями гл. 25 НК РФ (утверждено Приказом Минфина от 19.11.2002 № 114н).

ПБУ 18/02 введено с 2003 г. Есть организации, которые вправе применять данное положение по желанию: субъекты малого предпринимательства, некоммерческие организации, организации, получившие статус участников проекта «Сколково». В связи с этим многие отказались от применения ПБУ 18/02, однако это не отменяет необходимости учитывать возникающие разницы между бухгалтерским учетом (БУ) и налоговым учетом (НУ). Необходимо понимать, возникли ли эти разницы в результате объективных обстоятельств либо в результате ошибки.

Поэтому мы рекомендуем все-таки не бояться и применять ПБУ 18/02.

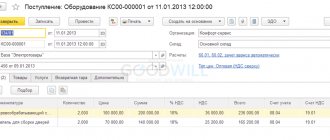

Чтобы включить применение ПБУ 18/02 в учетной программе, в регистре «Учетная политика» нужно установить соответствующий флаг. Данную настройку рекомендуются выполнить с начала налогового периода (рис. 1).

Рис. 1

Ключевые понятия:

ПР – постоянные разницы ВР – временные разницы ПНА – постоянные налоговые активы ПНО – постоянные налоговые обязательства ОНА – отложенные налоговые активы ОНО – отложенные налоговые обязательства Текущий НП – текущий налог на прибыль Условный расход по НП Условный доход по НП

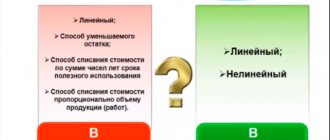

Разницы из-за неравномерности амортизации

Существует еще один особый вид временной разницы — это разница, возникающая из-за неравномерности амортизации в БУ и НУ, вызванной различием в методах или сроках амортизации. Эта разница обладает следующими особенностями:

- Если сроки амортизации и способы начисления амортизации совпадают, то разница не начисляется

- При совпадающих способах разница начинает начисляться тогда, когда срок амортизации в БУ начинает отличаться от срока амортизации в НУ. Причем в случае модернизации это условие начинает выполняться не с начала эксплуатации объекта, а с момента модернизации. Она заканчивает погашаться, когда происходит последняя амортизация в учете, который устанавливает более длинные сроки полезного использования ОС

- Эта разница может приводить возникновению как к ОНО, так и к ОНА

- В течение времени учета эта разница по одному и тому же ОС может многократно погашать ОНО и начислять ОНА, а затем погашать этот начисленный ОНА и начислять ОНО, и наоборот. Такое поведение возникает, когда разность между суммами амортизации в БУ и НУ в одном периоде больше нуля, а в следующем меньше, например тогда, когда в НУ используется линейный способ амортизации, а в БУ – пропорционально фактическому объему работ.

Условные доходы и расходы

Условный расход (условный доход) по налогу на прибыль (УН) – это сумма, рассчитанная как произведение финансового результата по данным БУ и ставки налога на прибыль. Фактически, это налог на прибыль, исчисленный исходя из данных БУ.

Д 99.02.1 К 68.04.2 – начислен условный расход по налогу на прибыль.

Д 68.04.2 К 99.02.1 – начислен условный доход по налогу на прибыль.

Текущий налог на прибыль (Нпр) представляет из себя сумму условного дохода (расхода) по налогу на прибыль, скорректированную на суммы ПНО, ПНА, ОНО, ОНА:

Нпр = +/–УН + ПНО – ПНА +/– ОНА +/– ОНО

Согласно п. 22 ПБУ 18/02 организация имеет право определять величину текущего налога на прибыль одним из двух способов: либо на основе данных, сформированных в БУ, в соответствии с п. 20 и п. 21 ПБУ 18/02, либо на основе налоговой декларации по налогу на прибыль.

Но в любом случае, независимо применятся ли ПБУ 18/02, должно соблюдаться правило:

Сумма текущего налога на прибыль должна быть равна сумме налога на прибыль, рассчитанного по данным налогового учета.

Непосредственно в отчете о финансовых результатах и в налоговой декларации отражается одна и та же сумма текущего налога на прибыль.

Пример.

Организация ООО «Феникс» применяет основную систему налогообложения, уплачивает ежеквартальные авансовые платежи по налогу на прибыль, применяет ПБУ 18/02. Доходы в первом полугодии 2016 г. – 2 500 000 руб., и расходы – 1 000 000 руб. по обычным видам деятельности. Помимо этого, ООО «Феникс» во II квартале 2016 г. получило причитающиеся дивиденды от иностранной компании в сумме 2 000 000 руб. Налог на прибыль с дивидендов исчислен по ставке 13%.

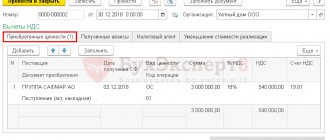

В программе сформируем Декларацию по налогу на прибыль. Мы увидим, что суммы налога на прибыль, исчисленные по ставкам, отличающихся от ставки 20%, отражаются в листе 04. При этом в стр. 010 Налоговая база – 2 000 000 руб., ставка налога 13%, по стр. 040 отражена сумма налога на прибыль 260 000 руб.

Доходы и расходы от обычных видов деятельности указываются в листе 02. Поскольку доход от дивидендов отражен во внереализационных доходах, то мы исключаем эти дивиденды из прибыли по стр. 070, чтобы избежать двойного налогообложения. Таким образом очищенная от дивидендов налоговая база умножается на ставку 20%, и исчисляется налог в размере 300 000 руб.

В БУ программа покажет исчисленный налог в размере 700 000 руб.

В то время как исходя из декларации по налогу на прибыль по стр. 040 листа 04 у нас 260 000 руб., и по стр. 180 листа 02 – 300 000 руб.

Получается расхождение между данными БУ и НУ, чего быть не должно. Где же ошибка?

Дело в том, что программа «1С» пока что не умеет исчислять налог на прибыль по разным ставкам, и в БУ программа исчисляет налог с дивидендов по ставке 20%. Поэтому нужно делать корректирующие проводки для того чтобы выровнять БУ и НУ.

Рекомендуем корректировать в БУ исчисление УН, ПНО, ПНА, ОНО, ОНА, если вы имеете доход, который облагается по ставке отличных от ставок, указанных в п. 1 ст. 284 НК РФ.

Определение ежемесячной суммы начисления и погашения разницы из-за неравномерности амортизации

Для определения величины разницы из-за неравномерности амортизации в определенном периоде используется следующий подход. Каждый месяц амортизация по объекту ОС в БУ и в НУ формирует затраты в соответствующем учете. Разность между этими затратами должна быть скомпенсирована путем начисления временных и постоянных разниц. Как было показано выше все связанные с объектом ОС разницы, изменившие стоимость ОС в одном учете и не изменившие в другом, непрерывно погашаются (доначисляются) каждый период. И суммы месячного погашения (доначисления) известны – они вычисляется по формулам, указанным выше. Величина разности между амортизациями за месяц «распадается» на величины погашения (доначисления) отдельных временных (постоянных) разниц. Остаток, не являющийся ни погашением ранее зарегистрированной временной разницы ни доначислением постоянной, и будет месячной величиной (изменения) разницы по амортизации. Нижеприведенный рисунок является иллюстрацией данного подхода.

Существует и другой способ расчета. Сумма начисления или погашения этой разницы в периоде может быть рассчитана как разность между суммами амортизации в БУ и в НУ за этот же период, уменьшенными на суммы изменения в этом же периоде всех остальных разниц, входящих в первоначальную стоимость ОС в бухгалтерском учете. Т.е. как разность между суммами амортизации, которые были бы начислены, если бы с объектом не было связано ни одной другой постоянной или временной разницы.

Учет разниц в оценке активов и обязательств

Для того чтобы отражать в БУ и отчетности ПНО, ПНА, ОНО, ОНА, рассчитать текущий налога на прибыль в соответствии с нормами ПБУ 18/02, необходимо определить величину ПР и ВР. Мы знаем, что ПР и ВР могут возникать при признании доходов и расходов, но это не всегда так.

Не всегда причина образования разниц возникает непосредственно при признании доходов и расходов (например, если возникает разница в оценке первоначальной стоимости объектов ОС или НМА – «потенциальные» ПР и ВР, т. к. амортизация может уже начисляться в следующем отчетном периоде)

Поэтому в «1С:Бухгалтерии 8» организован учет:

- ПР и ВР в трактовке ПБУ 18/02

- «потенциальные» ПР и ВР, которые когда-нибудь приведут к исчислению ПНО, ПНА, ОНО, ОНА.

Все разницы между БУ и НУ в «1С:Бухгалтерии 8» называются разницами в оценке активов и обязательств.

Что такое виды активов и обязательств в ПБУ 18/02 вы не найдете, но в терминах программы каждому виду актива или обязательства соответствует один или несколько счетов, в проводках, по которым отражаются ВР в оценке активов и обязательств. Причем есть такие виды активов и обязательств, по которым суммовая оценка определяется по нескольким счетам, например, ОС, НМА.

Каким образом регистрируется разница в оценке стоимости активов и обязательств?

Мы знаем, что у нас есть регистр бухгалтерии («проводка»). Если мы не применяем НУ, то в этом регистре у нас задействован только Дт, Кт и сумма. Если мы применяем НУ, то добавляются сумма НУ Дт, сумма НУ Кт. И если мы используем ПБУ 18/02, то у нас добавляется 4 ресурса: сумма ПР и ВР по Дт и Кт, где мы отображаем разницы в оценке стоимости активов и обязательств.

Причем для НУ не всегда может выполняться правило двойной записи, поскольку не на всех счетах поддерживается НУ. И суммовые показатели могут определяться как автоматически при проведении документов, так и могут указываться в операциях, введенные вручную.

Разницы из-за переоценки

Операция переоценки (и уценки и дооценки) признается в БУ, но не признается в НУ. Таким образом, возникает постоянная разница, приводящая к ПНО. Эта разница не существует до момента переоценки, а после — признается (начисляется) частями, пропорционально начисленной амортизации в БУ, поскольку затраты текущего периода, формируемые амортизацией ОС, включают часть стоимости ОС, которая возникла благодаря переоценке. Именно эта часть и не будет признана в НУ в качестве затрат как текущего, так и всех прочих периодов эксплуатации ОС. Полную сумму этой постоянной разницы, которая будет начислена в конечном итоге, можно определить по формуле

Тогда величина ежемесячного начисления доли этой разницы будет вычисляться аналогично любой другой постоянной разнице

Если спустя какое-то время объект подвергается еще одной переоценке, то возникает в дополнение к существующей возникает новая постоянная разница, которая начинает постепенно начисляться с момента второй переоценки.

Проводки для постоянных разниц

Для отражения в учете постоянных разниц необходимо определить ее вид. То есть каким является расхождение: положительным или отрицательным. Для этого тоже требуется определить, какая из прибылей оказалась меньше, налоговая или бухгалтерская.

Если налоговая прибыль оказалась меньше, чем бухгалтерская, то постоянная разница признается положительной. В этом случае формируется постоянное налоговое обязательство (ПНО). Размер ПНО рассчитайте, умножив сумму расхождения на ставку по налогу на прибыль. Одновременно составьте проводку:

| Содержание операции | Дебет | Кредит |

| Сформировано постоянное налоговое обязательство | 99 | 68 |

Если налоговая прибыль стала меньше бухгалтерской, то разницу считают отрицательной. В таком случае в учете формируется постоянный налоговый актив (ПНА). Сумма ПНА определяется аналогично, как произведение разницы в денежном выражении на налоговую ставку. Составляется проводка:

| Содержание операции | Дебет | Кредит |

| Сформирован постоянный налоговый актив | 68 | 99 |

Влияние реконструкции и модернизации

Реконструкция и модернизация могут увеличивать срок полезного использования и восстановительную стоимость и в НУ и в БУ. Если срок полезного использования увеличился, то это повлияет на погашения временных и доначисление постоянных разниц, возникших до начала амортизации. А именно, эти разницы станут погашаться (доначисляться) медленнее. Если срок полезного использования увеличился в БУ и в НУ по-разному, то это окажет влияние на величину ежемесячного погашения разницы из-за неравномерности амортизации, например если этой разницы не было до реконструкции, то после реконструкции она возникнет. Также в результате модернизации могут возникнуть новые разницы, которые не было ранее, связанные с тем, что расходы в одном учете формируют стоимость ОС, а другом относятся на затраты текущего периода или не учитываются совсем: суммовые разницы, проценты по кредиту, расходы на перерегистрацию и т.п.

Как погасить отложенные налоговые обязательства и активы

Как говорилось выше, временные разницы возникают в случае, когда расхождение между НУ и БУ рано или поздно будет выведено в ноль. По мере его сокращения или полного аннулирования, следует гасить и отложенные налоговые активы и обязательства. Для этого нужно делать следующие проводки:

ДЕБЕТ 68 КРЕДИТ 09 — погашен отложенный налоговый актив (ОНА); ДЕБЕТ 77 КРЕДИТ 68 — погашено отложенное налоговое обязательство (ОНО).

Может случиться так, что часть временной разницы останется непогашенной. Это произойдет, например, если основное средство продано или ликвидировано до окончания срока полезного использования. Тогда расхождение, возникшее из-за разных способов амортизации в налоговом учете и бухучете (или по иной причине), не будет полностью аннулировано.

В такой ситуации остаток ОНО или ОНА нужно списать на счет 91 «Прочие доходы расходы». Проводки буду следующие:

ДЕБЕТ 91 КРЕДИТ 09 — списан остаток непогашенного ОНА; ДЕБЕТ 77 КРЕДИТ 91 — списан остаток непогашенного ОНО.

Порядок учета разниц при выбытии актива

На случай, когда ОС выбывает (ликвидируется, продается), в ПБУ18/02 есть явное указание о необходимости списания связанных с этим активом отложенных налогов или обязательств, а следовательно и временных разниц, приведших к возникновению отложенных налогов. Касательно постоянных разниц, связанных с объектом, и картины в целом явные указания отсутствуют, и здесь снова необходимо использовать аналитический аппарат. Если ОС продается, то финансовый результат от реализации определяется по формуле:

Поскольку остаточная стоимость ОС в бухгалтерском и в налоговом учете на момент выбытия в общем случае разная, то и финансовый результат может быть разный, вплоть до того, что в одном учете получается прибыль, а в другом убыток. В данном случае разница между остаточными стоимостями – это затраты, которые признаются в одном учет и не признаются в другом, т.е. постоянная разница по определению. И эта постоянная разница должна быть начислена сразу на всю сумму в момент, когда затраты признаются в одном учете и не признаются в другом, т.е. в периоде выбытия. Для того, чтобы определить сумму начисления ПР, необходимо рассмотреть, как образовалось различие между остаточными стоимостями в БУ и в НУ. Остаточную стоимость можно рассматривать как затраты, которые будут признаны в последующих периодах. Если остаточная стоимость в БУ и в НУ в каком-то периоде различается, то начисление амортизации в последующих периодах должно сопровождаться начислением или погашением разниц ПБУ18, чтобы скомпенсировать различие. Таким образом, различие в остаточных стоимостях на момент выбытия складывается из двух частей:

- Недоначисленных сумм постоянных разниц. Признание путем начисления амортизации в БУ затрат, которые в НУ не признаются, сопровождается постепенным начислением ПР. Если при выбытии все такие затраты сразу признаются затратами текущего периода, то постоянная разница должна быть начислена полностью. Т.е. в периоде выбытия необходимо доначислить ПР, связанные с выбывшим объектом.

- Текущие значения временных разниц. Признание путем начисления амортизации в БУ затрат, которые в НУ были признаны ранее, (или наоборот), сопровождается погашением ранее начисленных временных разниц. Если признание таких затрат полностью происходит в периоде выбытия, то для сохранения баланса между налоговым и бухгалтерским учетом необходимо или погасить временные разницы или на эту же сумму зарегистрировать постоянные разницы. Погашение разниц не возможно, т.к. ПБУ18 обязывает списать разницы. Поэтому на сумму списанных разниц нужно зарегистрировать ПР, и тогда связанное с такой разницей ПНО (ПНА) при проведении в главной книге верно откорректирует 68-й счет.

Если происходит частичное выбытие объекта, например при продаже нескольких этажей здания, то доначисление имеющихся постоянных разниц, списание временных и начисление постоянных на сумму списанных разниц производится пропорционально доли основного средства, которая выбывает.

Если объект в НУ не завершил амортизацию и выбывает с убытком, то согласно статье 268 пункт 3 НК этот убыток будет равномерно признаваться в течение оставшегося срока амортизации в НУ. Т.е. на сумму убытка необходимо сформировать вычитаемую временную разницу, которая начисляется в периоде выбытия и равномерно погашается столько последовательных периодов, сколько периодов амортизации в налоговом учете оставалось на момент выбытия.

Новый подход к случаям, когда образуются временные разницы

С 2021 года в ПБУ 18/02 скорректирован перечень случаев, в которых образуются временные разницы. Сразу скажем, что ранее это были отдельные перечни случаев, в которых образуются вычитаемые и налогооблагаемые временные разницы.

В итоге, какие-то случаи поправили, а другие добавили или исключили. Теперь обо всём по порядку.

Так, в списке отредактированы следующие случаи временных разниц:

| Формулировка с 2021 года | Формулировка до 2021 года |

| Применение разных правил оценки первоначальной стоимости и амортизации внеоборотных активов для целей бухучета и налогообложения | Применение разных способов начисления амортизации для целей бухучета и определения налога на прибыль |

| Применение разных способов формирования себестоимости проданных продукции/товаров/работ/услуг для целей бухучета и налогообложения | Применение разных способов признания коммерческих и управленческих расходов в себестоимости проданных продукции/товаров/работ/услуг в отчетном периоде для целей бухучета и налогообложения |

| Применение в случае продажи объектов ОС разных правил признания для целей бухучета и налогообложения доходов и расходов, связанных с их продажей | Применение в случае продажи объектов ОС разных правил признания для целей бухучета и налогообложения остаточной стоимости ОС |

| Применение различных правил отражения %, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухучета и налогообложения | Признание процентных доходов для целей бухучета исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения – по кассовому методу |

| Перенесенный на будущее убыток, не использованный для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах | Перенесенный на будущее убыток, не использованный для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах, если иное не предусмотрено законодательством о налогах и сборах |

С 2021 года также введены новые случаи образования временных разниц:

- переоценка активов по рыночной стоимости для целей бухучета;

- признание в бухучете обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, запасов и других активов;

- применение разных правил создания резервов по сомнительным долгам и других аналогичных резервов для целей бухучета и налогообложения;

- признание в бухучете оценочных обязательств;

Кроме того, с 2021 года из перечня исключены следующие случаи:

- наличие кредиторской задолженности за приобретенные товары (работы, услуги) при использовании кассового метода определения доходов и расходов в целях налогообложения, а в целях бухучета – исходя из допущения временной определенности фактов хозяйственной деятельности;

- признание выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода.

ИМЕЙТЕ В ВИДУ

По мнению Минфина, приведенный в ПБУ 18/02 с 2021 года перечень случаев возникновения временных разниц не исчерпывающий. Они могут образовываться и в иных случаях (информационное сообщение от 28.12.2018 № ИС-учет-13).

Формула расчета текущего налога на прибыль

Редакция ПБУ18/02 до 2008 года в пункте 21 содержала формулу для расчета текущего налога на прибыль на основе величины условного расхода путем коррекции. Формула была не совсем точной и в последней редакции была удалена из Положения. Верная форма выглядит следующим образом:

где сумма начисленных и погашенных ОНА/ОНО/ПНА/ПНО берется за период с начала года по конец отчетного периода.

С какой даты действуют изменения

Учтите, что новую редакцию ПБУ 18/02 применять обязательно с бухгалтерской (финансовой) отчетности за 2021 год, когда начинают действовать изменения в ПБУ 18/02.

Однако организация вправе принять решение о применении этих изменений и новых правил до указанного срока. Но тогда такое решение нужно:

- прописать в учетной бухгалтерской политике;

- раскрыть в пояснениях к бухгалтерской (финансовой) отчетности за год, в котором впервые будут применены изменения.

Приложение. Пример расчета

В качестве иллюстрации применения данных принципов прилагается пример расчета разниц ПБУ18 (в формате MS Excel) для вымышленного сложного сценария, когда:

- первоначальная стоимость ОС изначально различается в бухгалтерском и в налоговом учете на сумму кредита, полученного для покупки этого ОС. Причем часть суммы этого кредита находится в пределах ставки рефинансирования и приводит к образованию временной разницы, а часть суммы кредита находится сверх ставки и приводит к образованию постоянной разницы.

- в течение срока эксплуатации сначала происходит дооценка этого ОС, а затем уценка.

- спустя какое-то время часть объекта выбывает, например продается с убытком 1 этаж здания.

В примере перечислены все операции во всех периодах, которые нужно зарегистрировать, и все проводки с указанием точных сумм. Формат примера допускает моделирование, т.е. изменение входных параметров и выявление результатов, к которым приводит такое изменение.

Статья была изначально написана мной в 2006 году по результатам разработки алгоритма автоматизации расчетов разниц ПБУ18 в Oracle E-Business Suite.

Дата последней редакции 30 августа 2012.

Вычитаемые временные разницы и их отражение в учете

Когда прибыль, рассчитанная по данным бухучета, оказывается меньше налогооблагаемой, появляется вычитаемая временная разница. Отложенный актив в этом случае отражается бухгалтерской проводкой Дт 09 Кт 68.

Пример

В январе 2021 года организация продала производственное оборудование за 826 000 рублей. Остаточная стоимость на момент продажи составила 790 000 рублей. При сроке полезного использования 120 месяцев фактически в эксплуатации оборудование находилось 84 месяца.

Налоговый кодекс обязывает распределить убыток от такой операции на оставшиеся 36 месяцев (п. 3 ст. 268 НК РФ). В учете это будет выглядеть так:

| Бухучет | Налоговый учет | Примечание | |

| Январь 2017 | Дт 62 Кт 91.1 — 826 000 рублей Дт 91.2 Кт 01 — 790 000 рублей Дт 91.2 Кт 68 — 126 000 рублей Дт 09 Кт 68 — 18 000 рублей | Зафиксирован убыток от продажи амортизируемого имущества в размере 90 000 рублей | Одновременно с оформлением операции по продаже имущества начисляется отложенный налоговый актив в размере произведения убытка и действующей ставки налога (в примере — 20%) |

| Февраль 2021 — январь 2020 | Дт 68 Кт 09 — 500 рублей | Ежемесячно в течение указанного периода для целей уменьшения налогооблагаемой прибыли списывается убыток в составе прочих расходов в сумме 2 500 рублей (90 000 / 36) | Отложенный налоговый актив уменьшается ежемесячно на сумму, равную произведению списанного убытка и ставки налога |

Если необходимо списать отложенный налоговый актив единовременно, делается проводка Дт 99 Кт 09.