Сделки в иностранной валюте иногда оказываются кошмаром.

Очевидно, что когда одна компания торгует с зарубежной компанией, их валюты различны, и курсы их валют постоянно меняются.

Как правильно учитывать авансовые платежи в иностранной валюте по МСФО? Как при этом учитывать влияние изменения обменных курсов?

Ответы на эти вопросы зависят от ряда факторов, особенно от характера конкретной предоплаты. Рассмотрим в качестве иллюстрации два разных сценария.

Учет авансов в у. е. и валюте

Как известно, средства в расчетах, выраженные в иностранной валюте, нужно пересчитывать в рубли не только в момент совершения валютной операции, но и на дату составления отчетности. Но с 2008 года из этого правила есть исключение.

Авансы, предоплату и задатки, как полученные, так и выданные, теперь нужно пересчитать в рубли только один раз! На дату их поступления или перечисления. Такие поправки внесены в пункт 7 ПБУ 3/2006. Что же касается составления бухгалтерской отчетности, то для этих целей предоплата будет учитываться по этой же оценке (п. 9 ПБУ 3/2006 в новой редакции).

Этот новый порядок учета авансов полностью согласуется с положениями МСФО 21 «Влияние изменений валютных курсов».

Напомним: прежняя редакция пункта 7 ПБУ 3/2006 обязывала рассчитывать курсовые разницы на отчетные даты по всем валютным обязательствам. Никаких исключений она не содержала.

Авансы, как полученные, так и выданные, теперь нужно пересчитать в рубли только один раз! На дату их поступления или перечисления. Для целей составления бухгалтерской отчетности предоплата будет учитываться по этой же оценке.

Правда, авансы по договорам, заключенным в валюте или условных единицах, но предусматривающим оплату в рублях, все же не пересчитывали и раньше. Напрямую об этом написано не было, но прийти к подобному выводу позволял пункт 5 ПБУ 3/2006.

Здесь сказано, что когда в договоре закреплен курс, отличный от официального, пересчет производят именно по нему. Иными словами, если стороны договорились, что оплата производится, скажем, по курсу Центрального банка России плюс сколько-то процентов от него, то для перевода валюты и условных единиц в рубли нужно применять именно такой курс. Однако пункт 5 можно прочитать и как указание на фиксацию курса. То есть, если договор предусматривает расчеты по курсу именно на дату оплаты, то с момента ее получения или перечисления, в том числе и в виде аванса, курс уже не меняется – ведь оплата уже произошла. А значит, на дату составления отчетности курсовые разницы не возникают.

А вот организациям, которые получали или перечисляли авансы в валюте, прежде приходилось пересчитывать их сумму на отчетные даты. Но с 2008 года курсовые разницы в такой ситуации возникать больше не будут.

Правда, лишь в бухгалтерском учете. Для целей же налога на прибыль организации, как и раньше, должны будут пересчитывать в рубли валютные требования и обязательства (к числу которых относятся и авансы) по официальному курсу ЦБ РФ на последнее число отчетного (налогового) периода (п. 8 ст. 272, п. 10 ст. 273 НК РФ). То есть ежеквартально или ежемесячно. Никаких поблажек для предоплат нет.

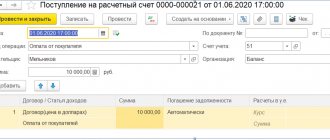

Пример 1

ООО «Актив» заключило контракт с польской компанией о продаже собственной продукции на сумму 10 000 евро. Договором предусмотрена отгрузка после получения 30-процентной предоплаты. Аванс от польского контрагента в сумме 3000 евро (10 000 EUR x 30%) поступил на валютный счет 26 марта 2008 года. Курс в этот день составлял 36,5050 руб./EUR. А курс на 31 марта (отчетную дату) был равен 36,2560 руб./EUR.

Бухгалтер ООО «Актив» получение аванса отразил так:

ДЕБЕТ 52 КРЕДИТ 62 субсчет «Авансы полученные»

– 109 515 руб. (3000 EURx36,5050 руб./EUR) – поступила предоплата от покупателя.

Несмотря на то что к 31 марта 2008 года курс евро к рублю снизился, пересчитывать сумму поступившего аванса не надо. При составлении бухгалтерского баланса за I квартал она должна быть учтена в размере 109 515 руб.

Вместе с тем в налоговом учете в составе внереализационных доходов ООО «Актив» отразило положительную курсовую разницу от пересчета предоплаты на отчетную дату (организация подает отчетность ежеквартально) в размере 747 руб. (3000 EURx(36,5050 руб./EUR – 36,2560 руб./EUR)).

Кроме того, новая редакция пункта 10 ПБУ 3/2006 содержит прямой запрет на пересчет после принятия к учету полученных и выданных авансов, предоплат и задатков в связи с изменением курса.

А нужно ли пересчитать аванс в случае его возврата, если курс валюты изменился?

Допустим, оба контрагента – российские фирмы, заключившие договор в условных единицах. Тогда несостоявшийся продавец при возврате аванса перечислит его рублевый эквивалент, определенный по курсу на дату получения. Эта же сумма будет числиться и в учете покупателя в качестве аванса выданного. А значит, запрет на пересчет аванса никаких проблем не доставит.

Другое дело, когда нужно возвращать аванс, поступивший в валюте от нерезидента. Вряд ли он станет вникать в правила российского бухучета: если несостоявшийся иностранный покупатель перечислил, скажем, 1000 долларов предоплаты, то именно их он и захочет получить обратно. В то же время рублевая оценка аванса по курсу на дату его получения теперь может соответствовать совсем другой сумме в долларах (как меньшей, так и большей). А значит, если не пересчитать сумму аванса на момент возврата, то в учете повиснет сумма, равная разнице между текущей и прежней рублевой оценкой аванса. Но так как пересчет запрещен, то курсовой она, по нашему мнению, признаваться не должна. Получается, что это будет просто некий прочий доход или расход, который нужно списать в корреспонденции со счетом 91.

Выводы и рекомендации

- При получении (выдаче) полного аванса или предварительной оплаты организация только один раз определяет рублевый эквивалент полученных (уплаченных) сумм и в дальнейшем их переоценку не проводит;

- Если предоплата носит частичный характер, то в бухгалтерском учете стоимость товара будет складываться их двух составляющих рублевой стоимости:

- предоплаты, определяемой по курсу на дату списания денежных средств с расчетного счета покупателя в оплату товара;

- неоплаченного остатка передаваемого товара, определяемого по курсу на момент отгрузки.

Доходы-расходы предоплаченные

Изменения затронули не только правила пересчета авансов в рубли, но и порядок определения рублевой стоимости доходов, активов и расходов. В новой редакции пункта 9 ПБУ 3/2006 установлены следующие правила.

Так, если организация получила 100-процентную предоплату от поставщика, валютную выручку она должна будет признать в сумме, пересчитанной в рубли по тому курсу, который действовал на дату поступления аванса. Ну а в случае частичной предоплаты данный курс следует применять для пересчета лишь авансированной выручки, а неоплаченную ее часть нужно переводить в рубли в общем порядке – по курсу на дату продажи.

Эта норма приближает российский бухучет к международным стандартам, но в то же время еще больше отдаляет его от налогового учета. Ведь, согласно пункту 8 статьи 271 НК РФ доходы в иностранной валюте нужно пересчитывать в рубли по курсу, который действовал в момент реализации. И никаких особых положений для выручки, в счет оплаты которой поступил аванс, в главе 25 НК РФ нет. Кроме того, этот пункт предусматривает расчет курсовой разницы в момент реализации товаров, работ и услуг, оплаченных авансом в валюте.

Пример 2

Продолжим пример 1.

ООО «Актив» отгрузило частично оплаченную продукцию

7 апреля 2008 года. Курс на эту дату составил 36,9310 руб./EUR. Аоставшийся долг в 7000 евро (10 000 – 3000) покупатель погасил 21 апреля. В этот день курс был равен 36,8720 руб./EUR.

Бухгалтер ООО «Актив» отразил эти операции так.

7 апреля 2008 года:

ДЕБЕТ 62 субсчет «Расчеты с покупателями и заказчиками» КРЕДИТ 90-1

– 368 032 руб. (109 515 руб. + 7000 EUR x 36,9310 руб./EUR) – отражена выручка от продажи собственной продукции;

ДЕБЕТ 62 субсчет «Авансы полученные» КРЕДИТ 62 субсчет «Расчеты с покупателями и заказчиками»

– 109 515 руб. – зачтен аванс.

21 апреля 2008 года:

ДЕБЕТ 52 КРЕДИТ 62 субсчет «Расчеты с покупателями изаказчиками»

– 258 104 руб. (7000 EUR x 36,8720 руб./EUR) – поступила оплата от покупателя;

ДЕБЕТ 91-2 КРЕДИТ 62 субсчет «Расчеты с покупателями изаказчиками»

– 413 руб. (7000 EUR x (36,9310 руб./EUR – 36,8720 руб./EUR)) – отражена курсовая разница от пересчета задолженности покупателя.

По данным налогового учета выручка от продажи продукции составила 369 310 руб. (10 000 EUR x 36,9310 руб./EUR).

При этом в состав внереализационных расходов ООО «Актив» включило отрицательную курсовую разницу от пересчета предоплаты на дату реализации размере 2025 руб. (3000 EUR x (36,9310 руб./EUR – 36,2560 руб./EUR)). А также отрицательную курсовую разницу от пересчета задолженности покупателя на момент ее погашения в сумме 413 руб.

Аналогичный подход применяется и при определении рублевой стоимости активов и затрат, которые организация оплатила валютным авансом. Для пересчета в данном случае нужно использовать курс на дату перечисления предоплаты. Естественно, лишь в части, приходящейся на аванс.

Что же касается налогового учета, то здесь активы, приобретенные за валюту, пересчитывают по курсу на день перехода права собственности. Причем независимо от того, был ли выдан аванс. Такой порядок оценки приведен в пункте 10 статьи 272 НК РФ. Кроме того, и саму сумму предоплаты нужно пересчитывать на момент принятия активов к учету.

Пример 3

ООО «Пассив» заключило контракт с германской компанией на поставку товаров на сумму 15 000 евро. Договором предусмотрена поставка после получения 20-процентного аванса. ООО «Пассив» перечислило предоплату в сумме

3000 евро (15 000 EUR x 20%) 28 февраля 2008 года. Курс на эту дату составлял 36,7500 руб./EUR.

Право собственности на товары перешло к ООО «Пассив» в момент оформления таможенной декларации 10 марта 2008 года. В этот день курс был равен 36,5200 руб./EUR. Для упрощения примера мы не будем рассматривать бухгалтерский и налоговый учет таможенных пошлин и сборов, а также НДС по ввозимым товарам.

«Пассив» погасил задолженность перед поставщиком 28 марта 2008 года. Курс евро на эту дату составлял 36,2380 руб./EUR.

Операции по оплате и оприходованию товара бухгалтер ООО«Пассив» отразил так.

28 февраля 2008 года:

ДЕБЕТ 60 субсчет «Расчеты по авансам» КРЕДИТ 52

– 110 250 руб. (3000 EUR x 36,7500 руб./EUR) – перечислен аванс поставщику.

10 марта 2008 года:

ДЕБЕТ 41 КРЕДИТ 60 субсчет «Расчеты с поставщиками»

– 548 490 руб. (110 250 руб. + 15 000 EUR x 80% x 36,5200 руб./EUR) – оприходован ввезенный товар;

ДЕБЕТ 60 субсчет «Расчеты с поставщиками» КРЕДИТ 60 субсчет «Расчеты по авансам»

– 110 250 руб. – зачтен аванс.

28 марта 2008 года:

ДЕБЕТ 60 субсчет «Расчеты с поставщиками» КРЕДИТ 52

– 434 856 руб. (15 000 EUR x 80% x 36,2380 руб./EUR) – перечислена оплата поставщику;

ДЕБЕТ 60 субсчет «Расчеты с поставщиками» КРЕДИТ 91-1

– 3384 руб. (15 000 EUR x 80% x (36,5200 руб./EUR – 36,2380 руб./EUR)) – отражена положительная курсовая разница.

В налоговом учете ООО «Пассив» включило во внереализационные доходы положительную курсовую разницу от пересчета долга на дату его погашения в сумме 3384 руб. А кроме того, как внереализационный расход была учтена курсовая разница от пересчета аванса, которая составила 690 руб. (3000 EUR x

(36,7500 руб./EUR – 36,5200 руб./EUR)).

Что же касается стоимости товаров, то для целей налога на прибыль она составила 547 800 руб. (15 000 EUR x 36,5200 руб./EUR).

Возникает закономерный вопрос: как пересчитывать выручку в рубли, если предоплата была получена в прошлом году или еще раньше, и как считать рублевую стоимость активов и расходов, оплаченных авансом также еще до вступления в силу новой редакции ПБУ 3/2006? Применяется ли к ним новый порядок?

На наш взгляд, да. Косвенным подтверждением этому может служить пункт 3 приказа Минфина России от 25 декабря 2007 г. № 147н, который внес поправки в ПБУ 3/2006. Этот пункт предписывает пересчитать на 1 января стоимость долгосрочных ценных бумаг, оценка которых в соответствии с прежней редакцией ПБУ 3/2006 не менялась из-за колебаний курса на отчетные даты. Как нам представляется, если бы Минфин России допускал дифференцированный подход к пересчету активов и обязательств – в зависимости от момента принятия их к учету, в приказе № 147н не было бы данного пункта.

Однако, если для определения суммы дохода, а также стоимости приобретенных ценностей и произведенных расходов применить курс на дату поступления авансов, то на счетах 60 и 62 после зачета предоплаты повиснет остаток. Ведь прежде авансы пересчитывались. И последний раз курсовая разница была рассчитана на 31 декабря 2007 года. Как и когда нужно списать этот остаток, представляющий собой разницу между оценкой аванса по курсу на 31 декабря 2007 года и на дату его отражения в учете?

По аналогии все с теми же долгосрочными ценными бумагами данную разницу целесообразно было бы списать уже 1 января 2008 года. Причем учесть не в составе прочих доходов и расходов, а отразить на счете 84. Дожидаться отгрузки или поставки товаров не имеет смысла, поскольку на величине разницы это никак не отразится. Что же касается счета, то списать разницу на счет 91 было бы некорректно, так как к прочим расходам и доходам отчетного периода она никакого отношения не имеет.

Только вот в приказе, утвердившем поправки в ПБУ 3/2006, почему-то не предусмотрено никаких переходных положений для авансов. Надеяться на то, что финансовое ведомство выпустит какие-нибудь разъяснения на этот счет, не приходится. Достаточно вспомнить, что за последние несколько лет смысл тех единичных писем, которые выпускал департамент регулирования государственного финансового контроля, аудиторской деятельности, бухгалтерского учета и отчетности Минфина России, сводился к тому, что финансисты «по практике применения нормативных правовых актов министерства» разъяснений не дают. Иными словами: нужна консультация – обращайтесь к аудиторам. Нашу точку зрения мы привели, а прислушиваться к ней или нет, решать вам. Со своей же стороны мы постараемся все-таки выяснить позицию Минфина России.

Примеры бухгалтерских проводок

Разберем на примере ситуацию, когда по возвращении из заграничной командировки работник возвратил в кассу компании остаток валюты.

Дата возврата в периоде утверждения авансового отчета:

Рассмотрим ситуацию, когда работнику компенсировали перерасход денежных средств по загранкомандировке в следующем отчетном периоде:

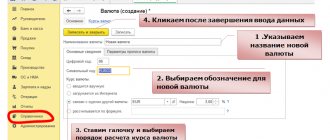

Средний курс для пересчета

Новая редакция пункта 6 ПБУ 3/2006 дополнена абзацем, который позволяет пересчитывать валюту в рубли по среднему курсу за месяц или более короткий период, скажем неделю. Поступать так можно при соблюдении нескольких условий. Во-первых, колебание курса должно быть несущественным. А во-вторых, необходимо наличие большого числа однородных операций. Критерии существенности, а также расшифровку того, какое число однородных операций компания считает большим, нужно привести в учетной политике.

Однако правило о 5-процентном отклонении тут вряд ли уместно. На наш взгляд, говорить о несущественных изменениях можно, когда курсы на разные дни отличаются друг от друга в пределах копейки. Но на данный момент даже за неделю, не говоря уж о месяце, зачастую наблюдается и гораздо более значительное колебание курса. Поэтому пользоваться предоставленным правом на пересчет по среднему курсу пока рановато. Данная поправка – задел на будущее.

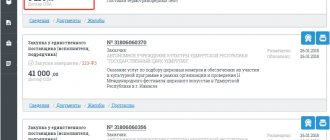

Расходы командированного в иностранной валюте

По возвращении из служебной поездки работник должен в течение 3-х дней сдать в бухгалтерию свой авансовый отчет по понесённым расходам. Если работник приложил к отчету расходные документы в иностранной валюте, нужно отразить в учете расходы командированного в рублях и валюте. Данный подход отражен в п. 20 ПБУ 3/2006.

Расходы командированного признаются на дату утверждения руководителем авансового отчета (п. 16 ПБУ 10/99 «Расходы организации»):

- затратами по обычным видам деятельности, если они связаны с обычной деятельностью организации (например, с выполнением работ или оказанием услуг, производством продукции, продажей товаров) (п. 5 ПБУ 10/99);

- затратами на приобретение материальных активов (ОС, НМА, ТМЦ, МПЗ и т. п.), если командировка связана с их приобретением или созданием (п. 8 ПБУ 6/01 “Учет основных средств”, п. 8 ПБУ 14/2007 “Учет нематериальных активов”, п. 6 ПБУ 5/01 “Учет материально-производственных запасов”);

- прочими расходами, если загранкомандировка связана с прочими операциями (п. 4 и ПБУ 10/99).