Главная — Документы

Организации, зарегистрированные в текущем году и пожелавшие с начала своей предпринимательской деятельности использовать упрощенную систему налогообложения, как и все остальные организации, уже применяющие этот специальный налоговый режим, в соответствии со ст. 2 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» обязаны вести бухгалтерский учет в полном объеме. До вступления же в силу Закона N 402-ФЗ организации на упрощенке обязаны были вести бухгалтерский учет только основных средств и нематериальных активов (п. 3 ст. 4 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете»).

Причина такого исключения заключалась в том, что согласно ст. 346.12 НК РФ не вправе были применять упрощенную систему налогообложения организации, у которых, в частности, остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством РФ о бухгалтерском учете, превышает 100 000 000 руб. Если до 1 января текущего года «упрощенцы» еще задавали вопрос о необходимости составления учетной политики, то теперь все сомнения на этот счет отпали. Совокупность способов ведения экономическим субъектом бухгалтерского учета составляет его учетную политику. Экономический субъект самостоятельно формирует свою учетную политику, руководствуясь законодательством РФ о бухгалтерском учете, федеральными и отраслевыми стандартами (п. п. 1 и 2 ст. 8 Закона N 402-ФЗ). Основы формирования учетной политики для целей бухгалтерского учета содержатся в Положении по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008) (утв. Приказом Минфина России от 06.10.2008 N 106н). В ПБУ 1/2008 дано более расширенное определение учетной политики организации. Под таковой понимается принятая организацией совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности (п. 2). Выбор одного из предлагаемых нормативными документами вариантов методики учета конкретных операций, самостоятельная разработка способов ведения учета и обоснование отступлений от предписаний нормативных документов и составляют учетную политику организации.

Так как для расчета налога, уплачиваемого при использовании УСН с объектом «доходы, уменьшенные на величину расходов», часто используются нормы гл. 25 «Налог на прибыль организаций» НК РФ, которые, в свою очередь, тоже предусматривают варианты учета, то и налоговая учетная политика организаций на упрощенке с указанным объектом также необходима.

Чаще всего упрощенную систему налогообложения применяют организации с небольшим штатом бухгалтерии (в основном только главный бухгалтер), поэтому у этих организаций возникает естественное желание максимально упростить и сблизить бухгалтерский и налоговый учеты. К сожалению, это не всегда возможно. Хотя для субъектов малого предпринимательства, в том числе и «упрощенцев», возможностей больше, так как они могут не применять ряд положений по бухгалтерскому учету, а также для них предусмотрены особенности применения некоторых норм из отдельных ПБУ, которые позволяют сблизить бухгалтерский и налоговый учеты. (Критерии отнесения организации к субъектам малого предпринимательства приведены в ст. 4 Федерального закона от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».)

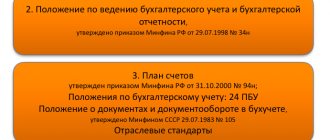

Поэтому учетную политику «упрощенца» следует начать с перечня нормативных актов, на основе которых он будет вести свой учет. В него следует включить кроме упомянутого Закона N 402-ФЗ следующие нормативные акты:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утв. Приказом Минфина России от 29.07.1998 N 34н);

- План счетов финансово-хозяйственной деятельности организаций и Инструкция по его применению (утв. Приказом Минфина России от 31.10.2000 N 94н);

- перечень ПБУ, которые будут применяться в учете;

- Информация Минфина России N ПЗ-3/2012 «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности для субъектов малого предпринимательства»;

- методические указания и рекомендации, выпущенные Минфином России и другими министерствами и ведомствами, необходимые в работе организации (данную фразу можно просто перенести в учетную политику, не перечисляя указания и рекомендации).

Естественно, если в одном приказе объединены и бухгалтерская, и налоговая учетная политика, то следует указать и главный налоговый документ — Налоговый кодекс РФ.

Также в учетной политике указываются ответственные лица за организацию и ведение бухгалтерского учета. Таковыми являются:

- руководитель — за организацию бухгалтерского учета, соблюдение законодательства при выполнении хозяйственных операций и хранение документов бухгалтерского учета (ст. 7 Закона N 402-ФЗ);

- главный бухгалтер — за ведение бухгалтерского учета (ст. 7 Закона N 402-ФЗ) и формирование учетной политики (п. 4 ПБУ 1/2008).

Напоминаем, что согласно п. 3 ст. 7 Закона N 402-ФЗ на ведение бухгалтерского учета может быть заключен договор с организацией или специалистом, а на малых и средних предприятиях руководитель может вести учет самостоятельно. Это следует учесть при распределении ответственности.

Пунктом 4 ПБУ 1/2008 предусмотрено, что вместе с выбранными методами учета утверждаются:

- рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухгалтерской отчетности;

- порядок проведения инвентаризации активов и обязательств организации;

- способы оценки активов и обязательств;

- правила документооборота и технология обработки учетной информации;

- порядок контроля за хозяйственными операциями;

- другие решения, необходимые для организации бухгалтерского учета.

В учетной политике следует утвердить все используемые организацией первичные документы (п. 4 ст. 9 Закона N 402-ФЗ). Это относится как к унифицированным формам первичных документов, утвержденным постановлениями Госкомстата России, так и к самостоятельно разработанным. Ведь унифицированные формы первичных документов теперь не являются обязательными для применения.

«Упрощенец» также должен в учетной политике закрепить выбор варианта форм бухгалтерской отчетности, ведь Приказом Минфина России от 02.07.2010 N 66н для субъектов малого предпринимательства предусмотрено право выбора между:

- общими формами отчетности;

- упрощенными общими формами;

- формами, предназначенными только для малых предприятий.

С нашей точки зрения, для «упрощенцев», имеющих небольшой объем учета, предпочтительней применять формы, предназначенные для малых предприятий.

Еще одним обязательным элементом учетной политики является закрепление выбранного объекта налогообложения — «доходы» или «доходы, уменьшенные на величину расходов».

В следующем разделе «Методика ведения бухгалтерского и налогового учетов» учетной политики следует перечислить элементы учета, которые будет применять «упрощенец».

Регистры учета

С 2013 г. формы регистров бухгалтерского учета утверждает руководитель экономического субъекта по представлению должностного лица, на которого возложено ведение бухгалтерского учета (п. 5 ст. 10 Закона N 402-ФЗ).

Регистры выбираются в соответствии с выбранной формой ведения бухгалтерского учета:

- если учет ведется с помощью компьютерной программы, то применяются регистры, предусмотренные в этой программе (самый распространенный вариант);

- при журнально-ордерной системе учета применяются журналы-ордера;

- при мемориальной системе применяются мемориальные ордера;

- при упрощенной системе учета для малых предприятий — книга хозяйственных операций без использования (простая форма) или с использованием регистров бухгалтерского учета имущества (приведены в Приложениях N 1 — N 11 к Типовым рекомендациям по организации бухгалтерского учета для субъектов малого предпринимательства, утв. Приказом Минфина России от 21.12.1998 N 64н).

Статьей 346.24 НК РФ предусмотрен только один вариант регистра налогового учета — это Книга доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (утв. Приказом Минфина России от 22.10.2012 N 135н). При этом п. 1.4 Порядка заполнения книги учета доходов предусмотрена возможность ее ведения как на бумажных носителях, так и в электронном виде. Именно этот выбор и следует закрепить в учетной политике.

Упрощенный бухгалтерский учет в ООО на УСН в 2021 году

Важно!

ПБУ стали федеральными стандартами

С 19 июля 2021 года законодатели признали ПБУ федеральными стандартами бухучета (Федеральный закон от 18 июля 2021 г. № 160-ФЗ). Также чиновники изменили правила, по которым надо вести учетную политику. Например, компания самостоятельно разрабатывает способ ведения бухучета, если его нет в федеральном стандарте. Для этого ориентируется на МСФО, стандарты бухучета по схожим вопросам и рекомендации по бухучету.

Если компания ведет упрощенный бухучет, а в федеральном стандарте нет правил для какой-то ситуации, то составлять учетную политику можно на основании требований рациональности.

Методы учета доходов и расходов

Большинство организаций учитывают в бухгалтерском учете доходы и расходы методом начисления (разд. IV Положений по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) и «Расходы организации» (ПБУ 10/99), утв. Приказами Минфина России от 06.05.1999 N 32н и N 33н соответственно).

Но из этого правила есть исключение. Абзац 9 п. 12 ПБУ 9/99, абз. 2 п. 18 ПБУ 10/99 и разд. 4 упомянутых Типовых рекомендаций позволяют субъектам малого предпринимательства вести учет доходов и расходов кассовым методом. Особенности бухгалтерского учета при кассовом методе учета разъяснены в Типовых рекомендациях.

Для целей расчета налога по УСН гл. 26.2 НК РФ (ст. 346.17) предусмотрено, что «упрощенцы» ведут учет доходов и расходов только кассовым методом.

Как видим, нормативные правовые документы позволяют «упрощенцу» использовать кассовый метод в обоих учетах. Однако такой выбор не приведет к уменьшению работы бухгалтера. Дело в том, что в ряде случаев различий между учетами при одинаковом методе больше, чем при применении разных методов учета доходов и расходов.

Так, например, в бухгалтерском учете при кассовом методе материальные расходы признаются при условии их оплаты и списания на затраты, а в налоговом учете при кассовом методе для их признания достаточно лишь факта оплаты.

Упрощенная бухгалтерская отчетность в ООО на УСН в 2017 году

Компании, которые относят к малому бизнесу, могут сдавать только баланс и отчет о финансовых результатах. Составляя отчетность, обратите внимание, насколько вы упростили бухучет.

Допустим, коммерческие и управленческие затраты отражены в себестоимости проданной продукции. Тогда в отчете о финансовых результатах их можно показать по строке 2120 «Себестоимость продаж», а строки 2210 «Коммерческие расходы» и 2220 «Управленческие расходы» исключить из отчета. Отказались от ПБУ 18/02? Значит, отложенные налоговые активы и обязательства в бухотчетности отражать не нужно. Эти строки можно убрать из отчетности.

Если после того, как отчетность утвердили, в ней найдены ошибки, обычно их исправляют через счет 84. В отчетности текущего года данные за те годы, в которых была ошибка, отражают с учетом исправлений, а в пояснениях к отчетности за текущий год пишут, почему изменились прошлогодние и более ранние данные. Однако малые компании могут исправлять существенные ошибки предшествующего года без такого ретроспективного пересчета. В таком случае прибыль или убыток, возникшие в результате исправления ошибки, нужно включить в прочие доходы или расходы текущего года.

Учет недорогих активов, отвечающих критериям основных средств

Следует определить, как будут учитываться активы с невысокой стоимостью — в составе МПЗ или основных средств, а также эту «пограничную» стоимость (п. 5 Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утв. Приказом Минфина России от 30.03.2001 N 26н).

Лучше выбрать в качестве «пограничной» стоимости минимальную стоимость основных средств, указанную в п. 1 ст. 256 НК РФ, — 40 000 руб. (она же сейчас предлагается и в п. 5 ПБУ 6/01). В этом случае учет МПЗ будет одинаков и для бухгалтерского учета, и при УСН.

Бухучет

Для целей бухгалтерского учета порядок составления и принципы формирования в этой части учетной политики на УСН «доходы»

ровно такие же, как на общем режиме. Поэтому составить этот раздел обычно сложностей не вызывает. Всё достаточно просто. Но есть несколько важных аспектов, которые нужно учесть при формировании документа. В частности:

- важно понять, применяет ли компания стандартизированные бланки документов либо генерирует их образцы самостоятельно;

- как компания определяет степень существенности (например, когда бухгалтеру придется предпринять дополнительные действия);

- критерий стоимости объектов как основных средств;

- определить, каким методом идет начисление амортизации;

- методология оценки МПЗ на предмет их списания.

Амортизация основных средств и нематериальных активов

Пунктом 18 ПБУ 6/01 предусмотрены следующие способы начисления амортизации по основным средствам:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Для начисления амортизации нематериальных активов п. 28 Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007) (утв. Приказом Минфина России от 27.12.2007 N 153н) предусмотрены следующие способы: линейный способ, способ уменьшаемого остатка, способ списания стоимости пропорционально объему продукции (работ).

Для целей расчета налога по УСН гл. 26.2 НК РФ альтернативы в учете расходов на приобретение (сооружение, изготовление) основных средств, на их достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение, на приобретение (создание самим налогоплательщиком) нематериальных активов «упрощенцу» не предоставляет. Такие расходы признаются в соответствии с п. 3 ст. 346.16 НК РФ.

Следует принять решение о проведении переоценки основных средств и нематериальных активов или отказе от нее в бухгалтерском учете (п. 15 ПБУ 6/01, п. 16 ПБУ 14/2007).

Метод списания сырья и материалов

Пунктом 16 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01 (утв. Приказом Минфина России от 09.06.2001 N 44н) предусмотрены следующие варианты оценки при отпуске МПЗ в производство и ином их выбытии:

- по себестоимости каждой единицы;

- средней себестоимости;

- себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

Для целей расчета налога по УСН материальные расходы принимаются в уменьшение полученных доходов в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 254 НК РФ (п. 2 ст. 346.16 НК РФ). Пунктом 8 этой статьи предусмотрены следующие методы оценки при списании сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг):

- по стоимости единицы запасов;

- средней стоимости;

- стоимости первых по времени приобретений (ФИФО);

- стоимости последних по времени приобретений (ЛИФО).

Расходы по доставке товаров

Пункты 6 и 13 ПБУ 5/01 предусматривают вариантность учета расходов по заготовке и доставке товаров до склада организации:

- включение их в стоимость товара (счет 41 «Товары»);

- учет их в составе расходов на продажу (счет 44 «Расходы на продажу») и списание пропорционально реализации товаров.

Для целей расчета налога по УСН расходы, непосредственно связанные с реализацией товаров, в том числе расходы по хранению, обслуживанию и транспортировке, учитываются в составе расходов после их фактической оплаты (пп. 2 п. 2 ст. 346.17 НК РФ). Учет данных расходов не зависит от учета товаров.

Но даже если «упрощенец» выберет одинаковый вариант в обоих учетах (не включать эти расходы в стоимость товара), минимизировать работу бухгалтера не получится. Ведь в бухгалтерском учете расходы по заготовке и доставке товара следует распределять между реализованными и оставшимися на складе товарами.

Комментарий к оценке

Спасибо, ваша оценка учтена. Также вы можете оставить комментарий к своей оценке.

Образец документа полезен?

Если документ «Пример учетной политики для организации с УСН» оказался для вас полезным, просим вас оставить отзыв о нём.

Запомните всего 2 слова:

Договор-Юрист

И добавьте Договор-Юрист.Ру в закладки (Ctrl+D).

Он Вам ещё пригодится!

Учет процентов по долговым обязательствам

Положением по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008) (утв. Приказом Минфина России от 06.10.2008 N 107н) выбор предоставлен только субъектам малого предпринимательства. Согласно п. 7 ПБУ 15/2008 малые предприятия вправе по выбору признавать все расходы по займам прочими расходами либо прочими расходами, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива.

Для целей расчета налога по УСН гл. 26.2 НК РФ предусмотрена возможность учета процентов, уплачиваемых за предоставление в пользование денежных средств (кредитов, займов) (пп. 9 п. 1 ст. 346.16 НК РФ). Такие проценты согласно п. 2 ст. 346.16 НК РФ учитываются в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 269 НК РФ. В силу же этой нормы расходы по процентам принимаются для учета в пределах рассчитанного лимита. Существует два способа его расчета:

- в пределах 20% от среднего уровня процентов, уплачиваемых по долговым обязательствам, выданным в одном и том же квартале на сопоставимых условиях. Под долговыми обязательствами, выданными на сопоставимых условиях, понимаются долговые обязательства, выданные в той же валюте на те же сроки в сопоставимых объемах, под аналогичные обеспечения;

- в пределах ставки рефинансирования Банка России, увеличенной в 1,8 раза, — при оформлении долгового обязательства в рублях и коэффициента 0,8 — по долговым обязательствам в иностранной валюте.

ПРИКАЗ № 15 ОБ УЧЕТНОЙ ПОЛИТИКЕ ООО «СТАНДАРТ»

г. Москва

«30» декабря 2021 г.

На основании Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», Положения по ведению бухгалтерского учета и отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 № 34н, Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного приказом Минфина России от 06.10.2008 № 106н, положений Налогового кодекса Российской Федерации утвердить Положение об учетной политике организации на 2021 год (Приложение № 1).

Генеральный директор _________ Иванов В. В.

Приложение № 1 к приказу № 15 от 30.12.2016

Положение «Об учетной политике организации на 2017 год»

ООО «Стандарт» представляет собой коммерческую компанию, основным видом деятельности которой является оптовая торговля промышленными товарами.

Организация не имеет обособленных подразделений, не несет затрат на освоение природных ресурсов, не имеет нематериальных активов и расходов на НИОКР.

Руководствуясь нормами Гражданского кодекса Российской Федерации, ст. 6 Закона № 402-ФЗ, ст. 33 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью», организация «Стандарт», применяющая упрощенную систему налогообложения, ведет бухгалтерский учет в соответствии с Законом № 402-ФЗ.

На основании ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» организация признается субъектом малого предпринимательства. Бухгалтерская (финансовая) отчетность организации не подлежит обязательному аудиту.

В соответствии со ст. 6 Закона № 402-ФЗ организация использует свое право на применение упрощенных способов ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (УСВБУ).

Согласно п. 6 приказа Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций» организация пользуется правом формирования бухгалтерской отчетности по упрощенной системе.

При формировании своей бухгалтерской отчетности организация соблюдает общие требования к бухгалтерской отчетности, изложенные в Положении по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденном приказом Минфина России от 06.07.1999 № 43н.

Бухгалтерская отчетность организации формируется по формам, приведенным в Приложении № 5 к приказу № 66н.

1. ОРГАНИЗАЦИОННО-ТЕХНИЧЕСКИЙ РАЗДЕЛ

1.1. Отчетный период.

Отчетным периодом для годовой бухгалтерской (финансовой) отчетности является календарный год, под которым понимается период времени с 01 января по 31 декабря включительно.

1.2. Организация бухгалтерского учета.

В соответствии со ст. 7 Закона № 402-ФЗ ответственность за организацию ведения бухгалтерского учета и хранения бухгалтерской документации в компании несет ее руководитель.

Бухгалтерский учет в организации ведется штатным бухгалтером в одном лице.

1.3. Рабочий план счетов.

Бухгалтерский учет в организации ведется методом двойной записи в соответствии с рабочим планом счетов, разработанным на основе типового Плана счетов бухгалтерского учета, рекомендуемого организациям к использованию приказом Минфина России от 31.10.2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению».

Рабочий план счетов с необходимым количеством уровней субсчетов и аналитических счетов приведен в Приложении № 1 к настоящему Положению об учетной политике.

1.4. Формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухгалтерской отчетности.

Для документального подтверждения фактов хозяйственной жизни организацией применяются унифицированные формы первичной учетной документации, утвержденные:

- постановлением Госкомстата России от 30.10.1997 № 71а «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве»;

- постановлением Госкомстата России от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств»;

- постановлением Госкомстата России от 11.11.1999 № 100 «Об утверждении унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ»;

- постановлением Госкомстата России от 18.08.1998 № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации»;

- постановлением Госкомстата России от 27.03.2000 № 26 «Об утверждении унифицированной формы первичной учетной документации № ИНВ-26 «Ведомость учета результатов, выявленных инвентаризацией»;

- постановлением Росстата от 09.08.1999 № 66 «Об утверждении унифицированных форм первичной учетной документации по учету продукции, товарно-материальных ценностей в местах хранения»;

- постановлением Госкомстата России от 25.12.1998 № 132 «Об утверждении унифицированных форм первичной учетной документации по учету торговых операций»;

- постановлением Госкомстата России от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты»;

- постановлением Госкомстата России от 01.08.2001 № 55 «Об утверждении унифицированной формы первичной учетной документации № АО-1 «Авансовый отчет».

Кроме того, организацией применяются самостоятельно разработанные формы документов, отвечающие требованиям п. 2 ст. 9 Закона № 402-ФЗ.

Самостоятельно разработанные формы первичной учетной документации, в том числе бухгалтерская справка, заявление на проведение взаимозачета, претензионное письмо и т. д., приведены в Приложении № 2 к настоящему Положению об учетной политике.

Первичные учетные документы составляются на бумажных носителях непосредственно в момент совершения факта хозяйственной жизни, а если это не представляется возможным – непосредственно после его окончания.

Перечень лиц, имеющих право подписи первичных учетных документов, утвержденный руководителем организации по согласованию с бухгалтером, приведен в Приложении № 3 к настоящему Положению об учетной политике.

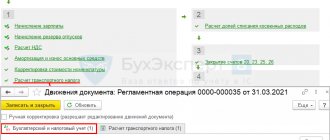

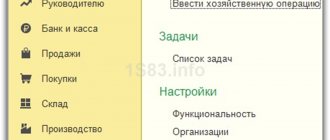

Бухгалтерский учет ведется в регистрах, предусмотренных автоматизированной системой ведения бухгалтерского учета «1С: Бухгалтерия 8.2».

Правильность отражения хозяйственных операций в регистрах бухгалтерского учета обеспечивают лица, составившие и подписавшие их.

Регистры бухгалтерского учета, составленные автоматизированным способом, выводятся на печать по окончании каждого отчетного периода в течение 2 рабочих дней и подписываются ответственными лицами.

При необходимости (например, по требованию проверяющих органов) бухгалтерские регистры выводятся на печать до истечения отчетного периода.

1.5. Правила документооборота и технология обработки учетной информации.

В целях обеспечения необходимого качества ведения бухгалтерского учета организация ведет документооборот в соответствии с графиком, утвержденным руководителем. График документооборота, применяемый в организации, приведен в Приложении № 4 к настоящему Положению об учетной политике.

Обработка учетной информации осуществляется в организации автоматизированным способом с помощью бухгалтерской программы (лицензия № ________________) «1С: Бухгалтерия 8.2».

1.6. Порядок проведения инвентаризации активов и обязательств организации.

В целях обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организация проводит инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка.

Помимо случаев обязательного проведения инвентаризации, перечисленных в п. 27 Положения № 34н, организация ежеквартально проводит инвентаризацию кассы и выборочные инвентаризации материальных ценностей по местам их хранения.

Порядок проведения ежеквартальной инвентаризации приведен в Приложении № 5 к настоящему Положению об учетной политике.

Состав инвентаризационной комиссии, сроки и порядок ее деятельности определяются приказом руководителя.

1.7. Способы оценки активов и обязательств.

На основании ст. 12 Закона № 402-ФЗ денежное измерение объектов бухгалтерского учета производится в валюте Российской Федерации.

В соответствии с п. 25 Положения № 34н организация ведет бухгалтерский учет имущества, обязательств и хозяйственных операций в рублях и копейках.

1.8. Выдача денежных средств под отчет.

Денежные средства на хозяйственные нужды организации выдаются на срок 30 календарных дней. Лица, получившие деньги под отчет, обязаны не позднее 3 (трех) рабочих дней по истечении указанного срока предъявить в бухгалтерию организации авансовый отчет об израсходованных суммах и произвести окончательный расчет по ним. Перечень лиц, имеющих право получать денежные средства под отчет, приведен в Приложении № 6 к настоящему Положению об учетной политике.

Лица, получившие деньги под отчет на командировочные расходы, обязаны не позднее 3 (трех) рабочих дней со дня возвращения их из командировки предъявить в бухгалтерию отчет об израсходованных суммах и произвести окончательный расчет по ним.

1.9. Критерий существенности.

При формировании показателей бухгалтерского и налогового учета, а также во всех случаях использования в нормативно-правовых актах принципа существенности, в организации устанавливается уровень существенности, который служит основным критерием признания фактов существенными.

Существенными признаются обстоятельства, значительно влияющие на достоверность отчетности.

Существенной признается сумма, отношение которой к общему итогу соответствующих данных составляет не менее 5% (пяти процентов).

1.10. Организация внутреннего контроля.

На основании ст. 19 Закона № 402-ФЗ компания осуществляет внутренний контроль совершаемых фактов хозяйственной жизни. Порядок организации такого контроля приведен в Приложении № 9 к настоящему Положению об учетной политике.

1.11. Исправление ошибок в бухгалтерском учете.

На основании п.п. 9 и 14 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденного приказом Минфина России от 28.06.2010 № 63н, организация исправляет существенные ошибки предшествующего отчетного года, выявленные после утверждения бухгалтерской отчетности за этот год, без ретроспективного пересчета сравнительных показателей отчетности с включением прибыли или убытка, возникших в результате исправления указанной ошибки, в состав прочих доходов или расходов текущего отчетного периода.

МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ УЧЕТНОЙ ПОЛИТИКИ В ЧАСТИ ВЕДЕНИЯ БУХГАЛТЕРСКОГО УЧЕТА

1. Учет основных средств.

1.1. Критерии отнесения активов в состав основных средств.

Критериями отнесения имущества в состав основных средств являются условия, перечисленные в п. 4 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н.

Активы, удовлетворяющие условиям п. 4 ПБУ 6/01, стоимость которых за единицу не превышает 40 000 руб., учитываются организацией в качестве материально-производственных запасов.

Первичные учетные документы по движению (приему, выдаче, перемещению и списанию) «малоценных» ОС оформляются в порядке, предусмотренном для учета материально-производственных запасов. В целях обеспечения сохранности «малоценных» ОС, учитываемых в качестве МПЗ, стоимость такого имущества после передачи его в производство принимается на забалансовый учет.

Приобретенные книги, брошюры и аналогичные издания учитываются в составе материально-производственных запасов и списываются на затраты по мере отпуска их в производство.

1.2. Состав инвентарного объекта.

Единицей бухгалтерского учета основных средств является инвентарный объект.

Инвентарным объектом признается объект со всеми приспособлениями и принадлежностями.

Если сроки полезного использования составных частей объекта ОС существенно различаются, то составные части объекта ОС учитываются как самостоятельные инвентарные объекты.

При этом сроки полезного использования составных частей объекта считаются существенными, если разница между ними составляет не менее 5% от величины большего срока полезного использования.

1.3. Порядок определения стоимости ОС.

Обладая правом применения УСВБУ, организация определяет первоначальную стоимость ОС:

- при их приобретении за плату – по цене поставщика (продавца) и затрат на монтаж (при наличии таких затрат и если они не учтены в цене);

- при их сооружении (изготовлении) – в сумме, уплачиваемой по договорам строительного подряда и иным договорам, заключенным с целью приобретения, сооружения и изготовления основных средств.

При этом иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств, включаются в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены.

1.4. Срок полезного использования ОС.

Срок полезного использования основных средств определяется комиссией, назначаемой приказом руководителя, исходя из ожидаемого срока использования с учетом морального и физического износа, а также нормативно-правовых ограничений, при принятии объекта к бухгалтерскому учету.

Ожидаемый срок полезного использования определяется с учетом Классификации основных средств, утвержденной постановлением Правительства Российской Федерации от 01.01.2002 № 1 «О классификации основных средств, включаемых в амортизационные группы» (далее – Классификация ОС).

В случае приобретения ОС, бывших в употреблении, организация определяет норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

В том случае, если предмет невозможно отнести ни к одной амортизационной группе, организация самостоятельно определяет срок его полезного использования на основании приказа руководителя.

1.5. Критерий формирования однородных групп ОС.

При формировании однородных групп ОС организация исходит из их назначения. В учете выделяются следующие группы ОС:

- здания, строения, помещения;

- торговое оборудование;

- транспортные средства;

- компьютерная и прочая офисная техника;

- мебель.

1.6. Амортизация объектов ОС.

Амортизация по всем группам однородных объектов основных средств начисляется линейным способом по нормам, рассчитанным исходя из срока полезного использования объекта.

Начисление амортизации приостанавливается в случаях перевода объектов на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев. Приостановление начисления амортизации оформляется приказом руководителя организации.

Обладая правом применения УСВБУ, организация начисляет амортизацию производственного и хозяйственного инвентаря единовременно в размере первоначальной стоимости объектов таких средств при их принятии к бухгалтерскому учету.

1.7. Переоценка объектов ОС.

Организация не осуществляет переоценку объектов ОС.

1.8. Восстановление объектов ОС.

Восстановление ОС осуществляется посредством ремонта, модернизации и реконструкции.

При осуществлении ремонта ОС организация руководствуется понятиями ремонта, приведенными в письме Госкомстата России от 09.04.2001 № МС-1-23/1480.

В случае реконструкции или модернизации ОС сроки полезного использования ОС пересматриваются только в отношении полностью самортизированных объектов.

Фактические затраты на ремонт ОС включаются в состав расходов на продажу по мере выполнения ремонтных работ в том периоде, в котором они были осуществлены.

2. Организация учета товаров.

2.1. Единица учета товаров.

На основании п. 5 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного приказом Минфина России от 09.06.2001 № 44н, учет товаров в организации ведется по наименованиям.

2.2. Оценка товаров и порядок принятия к учету.

На основании п.п. 5 и 6 ПБУ 5/01 товары учитываются по фактической себестоимости, в которую включаются все затраты организации на их приобретение (за исключением затрат на заготовку и доставку до центральных складов, производимых до момента передачи товаров в продажу).

Формирование фактической себестоимости товаров осуществляется на счете 41 «Товары».

На основании п. 13 ПБУ 5/01 затраты на заготовку и доставку товаров до центральных складов, производимые до момента передачи товаров в продажу, учитываются в составе расходов на продажу.

2.3. Метод списания товаров при продаже и ином выбытии.

В соответствии с п. 16 ПБУ 5/01 при продаже товаров и ином выбытии их оценка производится по средней себестоимости. При этом средняя оценка определяется методом взвешенной оценки.

2.4. Учет отгруженных товаров.

В соответствии с п. 61 Положения № 34н отгруженные товары, по которым не признана выручка, оцениваются по фактической полной себестоимости, включающей в том числе затраты, связанные с их реализацией.

3. Организация учета материально-производственных запасов (далее – МПЗ).

3.1. Критерии отнесения объектов в состав МПЗ.

В составе материально-производственных запасов организацией учитываются активы:

- используемые для управленческих нужд организации;

- используемые в качестве материалов при ведении торговой деятельности.

Материалы и другие активы, предназначенные для создания внеоборотных активов, не являются МПЗ и учитываются на счете 10 «Материалы» обособленно. В бухгалтерском балансе отражаются в составе внеоборотных активов организации (письмо Минфина России от 29.01.2014 № 07-04-18/01).

3.2. Единица учета МПЗ.

Учет материально-производственных запасов ведется организацией по номенклатурным номерам.

3.3. Оценка материально-производственных запасов и порядок принятия их к учету.

Обладая правом применения УСВБУ, организация учитывает приобретенные материально-производственные запасы по цене поставщика.

Иные затраты, непосредственно связанные с приобретением материально-производственных запасов, включаются в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены.

Расходы на приобретение материально-производственных запасов, предназначенных для управленческих нужд, учитываются в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения (осуществления).

3.4. Метод оценки при списании МПЗ в производство и ином выбытии.

На основании п. 16 ПБУ 5/01 отпуск МПЗ в производство осуществляется по средней себестоимости, определяемой методом взвешенной оценки.

4. Учет специальной одежды.

Документальное оформление хозяйственных операций со спецодеждой осуществляется посредством применения унифицированных форм первичных учетных документов, предусмотренных законодательством для учета движения материально-производственных запасов.

Если сроки выдачи специальной одежды не превышают 12 месяцев, то ее стоимость списывается на затраты единовременно. В целях контроля организацией ведется забалансовый учет спецодежды.

Погашение стоимости специальной одежды производится линейным способом, исходя из сроков полезного использования специальной одежды, специальной обуви и других средств индивидуальной защиты.

5. Организация учета расходов.

Расходами организации признается уменьшение экономических выгод в результате выбытия активов или возникновения обязательств. Расходы организации подразделяются на расходы по обычным видам деятельности и прочие расходы.

5.1. Расходы по обычным видам деятельности.

Обычным видом деятельности для организации является оптовая торговля промышленными товарами.

Бухгалтерский учет расходов ведется с использованием счета 44 «Расходы на продажу».

Расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежном выражении или иной форме или величине кредиторской задолженности.

5.2. Организация учета расходов на продажу.

Информация о расходах, связанных с продажей товаров, отражается по счету 44 «Расходы на продажу». Аналитический учет по счету 44 «Расходы на продажу» ведется по следующим статьям расходов:

- транспортные расходы;

- расходы на оплату труда;

- расходы на аренду;

- расходы на содержание зданий, сооружений, помещений и инвентаря;

- расходы по хранению и подработке товаров;

- рекламные расходы;

- представительские расходы;

- командировочные расходы;

- другие аналогичные по назначению расходы.

Расходы на продажу ежемесячно полностью списываются в дебет счета 90 «Продажи», за исключением расходов на транспортировку товара, которые подлежат распределению между проданным товаром и остатком товара на конец каждого месяца.

Списание транспортных расходов по приобретенным товарам производится пропорционально учетной стоимости товаров, исходя из отношения суммы отклонений на начало месяца (отчетного периода) и текущих отклонений за месяц (отчетный период) к сумме остатка товаров на начало месяца (отчетного периода) и поступивших товаров в течение месяца (отчетного периода) по учетной стоимости.

6. Учет расходов по займам и кредитам.

6.1. Учет процентов, причитающихся к оплате заимодавцу.

Проценты по любым займам включаются в состав прочих расходов исходя из условий предоставления займа (кредита).

6.2. Порядок признания дополнительных затрат по займам.

В соответствии с п. 8 Положения по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), утвержденного приказом Минфина России от 06.10.2008 № 107н (далее – ПБУ 15/2008), дополнительные затраты по займам включаются в состав прочих расходов единовременно.

7. Организация учета доходов.

Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и(или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Доходы организации в зависимости от их характера, условия получения и направлений деятельности организации подразделяются:

- на доходы от обычных видов деятельности;

- на прочие доходы.

7.1. Учет доходов от обычных видов деятельности организации.

Доходами от обычных видов деятельности является выручка от продажи покупных промышленных товаров.

Выручка признается в том отчетном периоде, в котором организация признает задолженность покупателя согласно условиям договора, независимо от фактического поступления средств или иного имущества и(или) имущественных прав в оплату за отгруженные товары.

Выручка принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и(или) величине дебиторской задолженности.

В целях увеличения объема продаж организация руководствуется маркетинговой политикой, утвержденной руководителем организации, приведенной в Приложении № 7 к настоящему Положению об учетной политике организации.

7.2. Прочие доходы.

Доходы, отличные от доходов по обычным видам деятельности, считаются прочими поступлениями организации.

8. Методика отражения в бухгалтерском учете сумм штрафных санкций за нарушения законодательства о страховых взносах.

Начисление возможных сумм штрафных санкций в бухгалтерском учете производится организацией с использованием счета 91 «Прочие доходы и расходы».

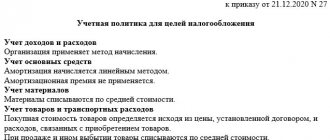

МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ УЧЕТНОЙ ПОЛИТИКИ В ЧАСТИ ВЕДЕНИЯ НАЛОГОВОГО УЧЕТА

1. Применение упрощенной системы налогообложения.

Организация является плательщиком единого налога, взимаемого в связи с применением упрощенной системы налогообложения, вплоть до утраты права на применение упрощенной системы налогообложения либо до добровольного отказа от ее применения в соответствии с положениями гл. 26.2 «Упрощенная система налогообложения» НК РФ.

2. Организация налогового учета.

Ведение налогового учета осуществляется силами штатного бухгалтера в одном лице. Налоговый учет доходов и расходов ведется в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, форма которой утверждена приказом Минфина России от 22.10.2012 № 135н.

Книга учета доходов и расходов ведется налогоплательщиком на компьютере в электронном виде посредством использования программы «1С: Бухгалтерия 8.2».

По окончании налогового периода Книга доходов и расходов выводится на печать, распечатанный вариант книги пронумеровывается, прошнуровывается и заверяется подписью руководителя компании и печатью организации.

На каждый очередной налоговый период открывается новая Книга учета доходов и расходов.

3. Объект налогообложения.

В соответствии с нормами п. 1 ст. 346.14 НК РФ объектом налогообложения организации признаются доходы, уменьшенные на величину расходов.

Смена объекта налогообложения возможна только с начала очередного налогового периода. При смене объекта налогообложения налогоплательщик обязан уведомить об этом свой налоговый орган до 31 декабря года, предшествующего году, в котором налогоплательщик предполагает изменить объект налогообложения.

Уведомление о смене объекта подается налоговикам по форме № 26.2-6, рекомендуемой к применению приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected] «Об утверждении форм документов для применения упрощенной системы налогообложения».

Суммы авансового платежа и налога, уплачиваемого в связи с применением УСН, определяются исходя из ставки 15%.

4. Налогооблагаемые доходы.

Налогооблагаемые доходы организации подразделяются на две категории:

- доходы от реализации, в составе которых учитывается выручка от продажи товаров;

- внереализационные доходы. К ним относятся доходы, поименованные в ст. 250 НК РФ.

При этом налогооблагаемые доходы определяются в порядке, установленном п.п. 1 и 2 ст. 248 НК РФ.

Документальным подтверждением доходов выступают первичные документы бухгалтерского учета.

Поступления, которые по своей экономической природе не являются доходом организации (например, суммы обеспечительных платежей, возвращаемых компании; суммы, ошибочно зачисляемые банком на расчетный счет; деньги, возвращаемые за бракованный товар, и т. д.), не признаются налогооблагаемыми доходами организации.

5. Организация учета расходов.

Под налогооблагаемыми расходами организации понимаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком, при условии, что они связаны с получением дохода. При определении налогооблагаемых расходов организация исходит из перечня расходов, установленного п. 1 ст. 346.16 НК РФ.

На основании п. 6 ст. 346.18 НК РФ организация учитывает в расходах разницу между суммой уплаченного минимального налога и суммой налога, исчисленного в общем порядке.

На основании п. 7 ст. 346.18 НК РФ организация пользуется правом уменьшать налоговую базу на сумму убытка прошлых лет.

В составе налогооблагаемых расходов организация признает страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации.

Так как основной вид деятельности компании, применяющей УСН, не поименован в пп. 5 п. 1 ст. 427 НК РФ, то уплата страховых взносов производится по тарифам, общий размер которых в 2021 году составляет 30%:

- в ПФР – 22%;

- в ФСС РФ – 2,9%;

- в ФФОМС – 5,1%.

Учет страховых взносов по каждому физическому лицу ведется организацией в регистре, форма которого приведена в Приложении № 7 к настоящему Положению об учетной политике.

Несмотря на то что организация не относится к категории плательщиков страховых взносов, которые обязаны отчитываться в органах контроля в электронной форме (среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, не превышает 25 человек), представление отчетности в органы контроля осуществляется в электронной форме.

6. Учет материальных ценностей.

Стоимость материально-производственных запасов, включаемых в материальные расходы, определяется исходя из цен их приобретения.

Материальные расходы признаются в составе расходов на дату их оплаты – в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности – в момент такого погашения.

При определении размера материальных расходов при списании материалов применяется метод оценки по средней стоимости.

7. Учет покупных товаров.

Товары принимаются к учету по стоимости приобретения, формируемой исходя из цены, заплаченной поставщику.

При реализации покупных товаров для определения стоимости приобретения товаров организация применяет метод оценки по средней стоимости.

7.1. Порядок отражения в учете возврата товаров.

Основываясь на рекомендациях Минфина России, изложенных в письме от 07.05.2013 № 03-11-11/15936, при возврате товара покупателем и возврате денег за него организация:

- на сумму возвращенных денежных средств уменьшает доходы того отчетного (налогового) периода, в котором был произведен возврат денег;

- уменьшает расходы этого отчетного (налогового) периода на сумму расходов, связанных с приобретением возвращаемого товара, в том числе на суммы «входного» НДС, учтенные в составе расходов.

8. Критерии формирования групп долговых обязательств.

Так как нормирование процентов на основании ст. 269 НК РФ предусмотрено только в части долговых обязательств, возникших в результате контролируемых сделок, то все имеющиеся у компании долговые обязательства делятся на две группы:

- долговые обязательства, возникшие в результате «обычных» сделок;

- долговые обязательства, возникшие в результате контролируемых сделок.

Критерии формирования указанных групп долговых обязательств приведены в Приложении № 8 к настоящему Положению об учетной политике.

9. Налог на имущество организаций.

Организация не имеет ОС – объектов недвижимости, налог по которым уплачивается с их кадастровой стоимости.

Список приложений к настоящему Положению об учетной политике организации:

- Приложение № 1 – рабочий план счетов;

- Приложение № 2 – самостоятельно разработанные формы первичных документов, применяемые организацией;

- Приложение № 3 – перечень лиц, имеющих право подписи первичных документов;

- Приложение № 4 – график документооборота;

- Приложение № 5 – Порядок проведения ежеквартальной инвентаризации;

- Приложение № 6 – перечень лиц, имеющих право получать денежные средства под отчет;

- Приложение № 7 – форма регистра, используемого для учета страховых взносов на обязательные виды социального страхования;

- Приложение № 8 – критерии формирования групп долговых обязательств;

- Приложение № 9 – порядок организации внутреннего контроля совершаемых фактов хозяйственной жизни.

Прочие элементы учетной политики

К таковым можно отнести:

- порядок принятия к учету материально-производственных запасов в бухгалтерском учете. Планом счетов предусмотрены два варианта: по фактической себестоимости их приобретения (заготовления) на счете 10 «Материалы» или по учетным ценам (возможность использования дополнительных счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей»). В налоговом учете — только по фактической стоимости;

- порядок создания резерва по сомнительным долгам в бухгалтерском учете (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности);

- порядок исправления существенных ошибок в бухгалтерском учете. Необходимо определить, какие ошибки будут считаться существенными. Субъекты малого предпринимательства вправе выбрать способ их исправления: в общем порядке, предусмотренном Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010) (утв. Приказом Минфина России от 28.06.2010 N 63н), или в порядке, установленном для несущественных ошибок, то есть в корреспонденции со счетом 91 «Прочие доходы и расходы» и без ретроспективного пересчета (т.е. перспективно) (п. 9 ПБУ 22/2010).

Организациям, применяющим УСН и ЕНВД, необходимо также разработать порядок раздельного учета доходов и расходов по указанным специальным налоговым режимам. В случае невозможности разделения распределять пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов (п. 8 ст. 346.18 НК РФ).

Приведенный перечень элементов учетной политики не является исчерпывающим. Каждая организация должна учесть нюансы своей деятельности и предусмотреть порядок их учета в учетной политике.

Пример документа

Любая учетная политика строится на основе прямых норм законодательства – бухгалтерского и налогового. Более того: можно делать прямые ссылки на положения Налогового кодекса, приказов Минфина, различные ПБУ и т. п.

Стандартный образец учетной политики УСН «доходы»

должен включать:

- план счетов, с которым будет работать бухгалтерия;

- формы первичных учетных документов (свои/установленные законом);

- внутренний контроль хозяйственных фактов;

- формы бухгалтерской отчетности;

- критерий существенности;

- определение доходов, расходов и финансового результата;

- учет ОС;

- учет МПЗ;

- учет товаров, транспортно-заготовительных расходов и расходов на реализацию;

- учет управленческих (общехозяйственных) затрат.

От правильности составления учетной политики УСНО

напрямую зависит эффективность бухгалтерского и налогового учета. В основном, эта обязанность лежит на главном бухгалтере.

В общем виде приведен образец учетной политики при УСН «доходы»

.

Проверьте, соответствует ли новым требованиям учетная политика для ООО на УСН на 2021 год — образец и форма для скачивания есть в статье. А также основные принципы упрощенного учета.