Бухгалтерский учет

Ольга Якушина

Налоговый эксперт-журналист

Актуально на 8 апреля 2020

Согласно законодательству РФ, у работодателей есть обязанность обеспечивать сотрудников спецпитанием, если они работают во вредных или особо вредных условиях. Однако компания по своей инициативе может организовать дополнительное питание персонала — бесплатное или частично компенсируемое — даже при обычных условиях трудовой деятельности.

Питание сотрудников проводки – столовая на балансе предприятия

Чтобы обобщить имеющиеся сведения о расходах столовой, которая числится на балансе предприятия, бухгалтер должен использовать счет 29 «Обслуживающие производства и хозяйства». Такой порядок предусмотрен Планом счетов (утв. Приказом Минфина РФ от 31.10.2000 № 94н).

| ДЕБЕТ счета 29 | КРЕДИТ счета 29 |

| Отражение прямых затрат на приготовление обедов в столовой предприятия. В корреспонденции с КРЕДИТОМ счетов учета расчетов с персоналом по зарплате, производственных запасов и т.д. | Отражение размера фактической себестоимости приготовленных в столовой готовых обедов. Суммы подлежат списанию со сч. 29 в ДЕБЕТ счетов продаж, учета готовой продукции и т.д. |

Нормативное регулирование

Важнейшими законодательными актами, регулирующими качество пищевой продукции, являются:

- ФЗ РФ «О техническом регулировании», обязывающий подтверждать качество сертификатами либо декларациями соответствия.

- ФЗ РФ «О защите прав потребителей» является важнейшим законодательным актом, регулирующим сферу взаимоотношений производителей, продавцов и потребителей еды. В соответствии с данным актом на каждом продукте должны присутствовать сведения о техническом регламенте. Но многие производители не соблюдают данного требования.

- ФЗ РФ от 02.01.2000 г. № 29 «О качестве и безопасности пищевых продуктов» обязывает производителей изготавливать продукцию, соответствующую ГОСТам и техническим условиям.

Питание сотрудников проводки – обеды по системе «шведский стол»

Когда питание персонала организовано в виде шведского стола, невозможно определить, сколько именно потребленной пищи приходится на каждого из подчиненных. В связи с этим, затраты, понесенные фирмой на приготовление обедов, облагаются единым социальным налогом и НДФЛ по нестандартной для данной ситуации схеме.

Как известно, ЕСН и налог на доходы физических лиц представляют собой адресные налоги (взносы), поскольку их расчет производится отдельно на основании величины заработка каждого из сотрудников компании. Готовый обед за счет организации является доходом работника в натуральной форме, с которого требуется уплатить налоги, как с заработной платы.

А при организации обедов по системе шведского стола, когда каждый накладывает в свою тарелку блюда в каком угодно количестве и ассортименте, невозможно с точностью определить, в каком именно размере каждым из подчиненных был получен этот доход (проще говоря, на какую сумму каждый из сотрудников пообедал). По этой причине сумму оплаты фирмой питания, предоставляемого работникам бесплатно, нельзя рассматривать в качестве доходов персонала.

Такое правило подтверждается судебной практикой, достаточно ознакомиться с п. 8 Информационного письма Президиума ВАС РФ от 21.06.1999 № 42. Аналогичный вывод можно сделать после прочтения текста Федерального закона от 15.12.2001 № 167-ФЗ и глав 23–24 Налогового кодекса – в данных нормативных актах не содержится указаний относительно порядка установления дохода сотрудника в подобном случае.

Поступление некачественной провизии

Если плохие качественные характеристики пищи были обнаружены во время ее приемки, то лучше отказаться от приобретения. В остальных случаях от покупателя потребуются следующие действия:

- Подготовка доказательств, подтверждающих ненадлежащее качество припасов (фото свидетельства, показания измерительных приборов, опись недостатков и прочее).

- Отправка продавцу претензии и приглашения на проведение совместного осмотра покупки.

- Осмотр товаров с фиксацией его результатов в акте.

- Можно пригласить независимого эксперта для оценки качественных характеристик.

- Досудебное решение проблемы. Оно заключается в отправке продавцу письма, подтверждающего поставку низкокачественной продукции. В тексте письма должно присутствовать предложение о разрешении спора в досудебном порядке.

- Подготовка исковой документации в судебную инстанцию.

- Обращение к судебным приставам в случае, если продавец откажется от добровольного исполнения судебного решения.

Питание сотрудников проводки – компенсация стоимости питания сотрудникам

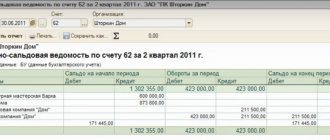

Зачастую предприятие не предоставляет бесплатные обеды персоналу, а просто компенсирует им стоимость питания. План счетов бухгалтерского учета предусматривает использование:

- счета 73 «Расчеты с персоналом по прочим операциям» – на нем отражается осуществление выплат персоналу, не связанных с оплатой труда и компенсацией расходов подотчетных лиц (выплата компенсаций стоимости питания из средств, взятых в кассе, будет отражена по ДЕБЕТУ счета 73 в корреспонденции со счетом 50 «Касса»);

- сч. 91 «Прочие доходы и расходы» субсчет 91-2 «Прочие расходы» – для отражения внереализационных затрат.

Рассмотрим пример того, как бухгалтер отражает проводками расходы компании, связанные с выплатой сотрудникам компенсации стоимости обедов. Представим, что сотрудники ООО «Облака» ежемесячно получают компенсацию стоимости питания в сумме 1500 рублей:

| ДЕБЕТ | КРЕДИТ |

| 91-2 | 73 |

| 99-2 | 68 |

| 73 | 68 |

| 73 | 50 |

Причины списания

Юрлица и ИП, производящие и перерабатывающие продовольственную продукцию, неизбежно сталкиваются с проблемами ее порчи:

- приобретенные продукты не успевают реализовываться до истечения периода их годности;

- порча пищи может являться следствием воздействия извне.

Но независимо от обстоятельств, ставших причиной порчи продуктов, их дальнейшая реализация и употребление становятся невозможными. Возникает необходимость списания.

Для документального оформления порчи важны ее причины. Если пищевые товары испортились в результате чрезвычайного происшествия либо истечения периода годности, то их стоимость считается расходами компании.

Если виновником порчи является сотрудник, то порядок списания будет следующим:

- Цена продовольствия относится на расходы юрлица.

- С виновника в добровольном либо принудительном порядке взыскивается стоимости единиц питания. Удержанные средства относят к доходам фирмы.

Питание сотрудников проводки – компания покупает для работников обеды у сторонней фирмы

Важно!

Если предоставление обедов работникам фирмы оговорено коллективным или трудовым договором, их стоимость является частью зарплаты, выраженной в натуральной форме, то есть бухгалтерам следует отражать стоимость питания в том же порядке, в каком отражается начисления и выплата оклада.

Для целей отражения выплат, связанных с оплатой труда работников, применяется счет 70 «Расчеты с персоналом по оплате труда» (ведется отдельно по каждому работнику). Поскольку стоимость питания персонала с работников не взимается, она относится к разновидности оплаты труда, а значит, отражается также на счете 70. По ДЕБЕТУ сч. 70 должны быть отражены выданные суммы оплаты труда (пенсии работающим пенсионерам, заработная плата, премиальные выплаты, доплаты, надбавки, пособия), суммы налогов, различных удержаний и платежей по исполнительным документам. По КРЕДИТУ сч. 70 будут отражены выплаты по оплате труда в корреспонденции со счетами учета расходов на производство (затрат на реализацию).

Необходимо также обратить внимание на следующие моменты, касающиеся налогового и бухгалтерского учета в организации, предоставляющей питание своим сотрудникам:

- Начисление ЕСН должно быть отражено по КРЕДИТУ сч. 69 «Расчеты по социальному страхованию и обеспечению» в корреспонденции с ДЕБЕТОМ счетов учета производственных расходов. Сумма ЕСН признается затратами по обычным видам деятельности.

- Если предоставление сотрудникам обедов не оговорено в трудовых и коллективном договорах, затраты компании на обеды работников признаются внереализационными расходами. Отражаются они по ДЕБЕТУ сч. 91 «Прочие доходы и расходы» субсчет 91-2 «Прочие расходы» в корреспонденции с КРЕДИТОМ сч. 60 «Расчеты с поставщиками и подрядчиками».

- Оплата услуг компании, у которой приобретаются готовые обеды, согласно заключенному договору, будут отражены по ДЕБЕТУ сч. 60 и КРЕДИТУ сч. 51 «Расчетные счета».

- Затраты на передачу товаров (работ, услуг) для собственных нужд, согласно пп. 2 п. 1 ст. 146 НК РФ, не могут быть приняты к вычету в целях исчисления налога на прибыль. Данные расходы облагаются НДС, который в обязательном порядке выделяется на сч. 19 для последующего зачета из сумм налога, перечисляемых в бюджет.

- Постоянной разницей должны быть признаны затраты, которые формируют бухгалтерскую прибыль отчетного периода и не принимаются в расчет при исчислении налогооблагаемой базы по налогу на прибыль нынешнего и последующих отчетных периодов. Постоянные разницы отчетного периоды должны отражаться на счетах обособленно. Они подлежат отражению в аналитическом учете соответствующего счета учета активов и обязательств, в оценке которых возникла постоянная разница. В случае с предоставлением персоналу обедов это будет аналитический учет по счету 91 субсчет 91-2.

- Появление постоянной разницы означает возникновение постоянного налогового обязательства (суммы налога, которая в отчетном периоде увеличивает размер налоговых платежей по налогу на прибыль). Рассчитать величину постоянного обязательства можно, умножив постоянную разницу, выявленную в отчетном периоде, на ставку налога на прибыль (согласно п. 1 ст. 284 НК РФ – 24%). Отражать постоянные налоговые обязательства следует по ДЕБЕТУ сч. 99 «Прибыли и убытки» в корреспонденции с КРЕДИТОМ сч. 68 «Расчеты по налогам и сборам».

Использование ККТ в случае удержания из зарплаты работника

Также, на основании коллективного или трудового договоров по письменному заявлению работника оплата труда может осуществляться и в иных формах, не противоречащих законодательству РФ и международным договорам РФ.

Перечень удержаний, которые работодатель может производить с целью погашения задолженности перед ним работником, строго ограничен, поэтому работодатель не вправе произвести удержание из заработной платы в счет погашения задолженности, возникшей в связи с реализацией работнику товаров (работ, услуг).

Это интересно: Признание диплома кандидата технических наук в казахстане

Питание сотрудников проводки – питание работников предусмотрено трудовым (коллективным) договором

Другая ситуация с налогообложением стоимости бесплатного питания на предприятии складывается в случае, когда предоставление обедов работникам регламентировано трудовым или коллективным договором.

Налог на прибыль

Затраты, понесенные предприятием на организацию питания сотрудникам, не учитываются при исчислении налогооблагаемой базы по налогу на прибыль, поскольку обеды предоставляются бесплатно (или по льготной стоимости) и предоставляются не с целью выдачи специального питания отдельным категориям работников (п. 25 ст. 270 НК РФ).

Единый социальный налог

Выплаты сотрудникам не облагаются ЕСН, если у компании-налогоплательщика данные выплаты не относятся к затратам, учитываемым при исчислении налога на прибыль. Так как бесплатное питание выдается не на основании трудового договора, стоимость обедов не может облагаться единым социальным налогом. То есть, страховые взносы в ПФР не должны уплачиваться со стоимости питания. Однако, согласно ст. 255 НК РФ, в расходы фирмы-налогоплательщика могут быть включены любые затраты на оплату труда, включая начисления в натуральной форме. Поэтому снизить размер базы по налогу на прибыль на стоимость питания можно только в том случае, если оно предусмотрено трудовыми или коллективными договорами.

Если компания производственная, или фирма оказывает услуги или выполняет оплачиваемые работы, стоимость питания в целях налогообложения учитывается раздельно для производственного персонала и специалистов административно-управленческого звена. Делается это потому, что предоставление питания относится к оплате труда, а его можно отнести к прямым либо косвенным расходам фирмы.

Затраты предприятия на оплату труда производственного персонала являются прямыми расходами, часть которых не списывается по окончании периода, а относится к незавершенному производству. Затраты же на оплату труда управляющих являются косвенными и списываются в полном объеме по завершении налогового периода для формирования базы по налогу на прибыль.

Приказ

Приказ на списание формируется на основе решения руководства. Документ должен содержать следующую информацию:

- дату формирования и нумерацию;

- основание списания (порча);

- документальное подтверждение порчи (заключение либо акт комиссии по проверке продукции);

- период исполнения распоряжения о списании;

- ФИО и должность лица, ответственного за исполнение приказа;

- подпись руководства;

- подпись работника, ответственного за исполнение приказа.

Достаточно сформировать приказ в единственном экземпляре. Заинтересованные лица могут получить копию либо выписку из документа.

Типичные ошибки

Ошибка:

Бухгалтер не удерживает НДФЛ со стоимости питания, предоставляемого работника на предприятии бесплатно, за счет работодателя.

Комментарий:

Бесплатное питание является доходом сотрудника в натуральной форме, относящимся к оплате труда. А с заработной платы и прочих выплат, относящихся к оплате труда, удерживается НДФЛ.

Ошибка:

Компания, организующая питание сотрудников по принципу шведского стола, учитывает стоимость питания как часть оплаты труда работников.

Комментарий:

В том случае, если питание организовывается по системе шведского стола, невозможно определить, на какую сумму пообедал тот или иной сотрудник. Соответственно, нельзя учитывать стоимость питания как часть оплаты труда в натуральной форме.

Какие излишне выплаченные работнику суммы можно удержать из его зарплаты

Соблюдайте при удержании все перечисленные условия. Ведь при несоблюдении любого из них работник может через суд признать удержание незаконным. И тогда удержанные с него суммы будут взысканы с вашей организации обратно — в его польз

Но нет. По мнению Роструда, высказанному в 2021 г., и судов, этого мало, и в знак отсутствия возражений со стороны работника от него нужно получить письменное согласие на удержани Такого же мнения специалисты Роструда придерживаются и сейчас.

Ответы на распространенные вопросы про питание сотрудников проводки

Вопрос №1:

Бухгалтер компании, организующей питание сотрудникам, не учитывает раздельно стоимость бесплатного питания для производственного и управленческого персонала. Правомерны ли такие действия?

Ответ:

Дело в том, что расходы фирмы на питание производственного персонала относятся к прямым расходам, а затраты на обеды для административно-управленческого аппарата считаются косвенными. В первом случае часть расходов будет отнесена к незавершенному производству, а во втором случае расходы списываются полностью по окончании налогового периода. Поэтому следует проводить раздельный учет.

Вопрос №2:

Как выгоднее поступить – предоставлять питание сотрудникам на основании коллективного договора или не предусматривать обеды в коллективном договоре?

Ответ:

В том случае, если организация питания предусмотрена трудовым или коллективным договором, расходы фирмы на организацию питания можно учесть при исчислении налога на прибыль.

Акт списания

Чтобы списать испорченную продукцию комиссия составляет акт в 3 экземплярах. Каждый из них подписывается всеми членами комиссии. Если списываемая продукция может угрожать здоровью людей и животных, способствовать возникновению опасных заболеваний, то для списания необходимо пригласить представителей санитарной инспекции либо иного надзорного органа.

Один из экземпляров акта передается в бухгалтерскую службу компании. На основе акта бухгалтер спишет с материально-ответственного сотрудника порчу. Остальные экземпляры потребуется отдать работнику, на котором числится испорченный продукт, и отделу.

Каждый вариант выбрать

Сопоставляя между собой описанные выше способы компенсации, можно констатировать, что каждый из них имеет свои преимущества и недостатки.

Повышение размера заработной платы на сумму стоимости питания дает возможность учитывать ее в интересах налогообложения по прибыли. Объект НДС при этом не образуется, но компания будет обязана начислять НДФЛ и страховые взносы.

Если осуществлять выплату компенсаций на условиях, прописанных в коллективных договорах, то это станет вариантом с большим количеством рисков. Хотя в этих случаях отсутствует необходимость начислять страховые взносы, однако социальный характер компенсаций сам по себе противоречит идее взимания таких взносов. Избежать споров с налоговиками можно будет только тогда, когда на выплаты будет начислен НДФЛ.

Если питание организовано по принципу «шведский стол», юрлица, не ведущие персонифицированного учета, не смогут уменьшить свою налогооблагаемую прибыль. Однако этот способ даст им возможность не начислять НДФЛ и страховые взносы. Помимо этого, если использовать способ, при котором разрешается не начислять НДС, то компании не получат права на вычет их налогооблагаемой базы (в сумме величины НДС).

Здесь надежной альтернативой может рассматриваться только повышение размера зарплаты на такую же сумму.

Как правильно оплатить обеды

Право нанимателя оплачивать или компенсировать расходы на питание своим работникам закреплено в ст. 164 и 165 ТК РФ. Но здесь имеется нюанс, связанный с тем, что как бы ни именовалась данная статья расходов, под общее определение компенсации она не подпадает. Ст. 222 ТК РФ таковой рассматривает только те, что предоставляются в связи с выполнением трудовых обязанностей в условиях вредных производств. Согласно данной статье, если нет возможности отнести расходы на питание к компенсациям, то естественным образом возникает ситуация, что данная выплата представляет собой дополнительный доход. Как следствие, возникает вопрос о начислении на него страховых взносов и НДФЛ.

Компенсация расходов на питание работников может быть произведена путем начисления ничем не обусловленной прибавки к заработной плате. Но и в этом случае эта сумма будет облагаться НДФЛ и страховыми взносами, так как компания выступает в качестве налогового агента (ст. 226 НК РФ).

Если питание оформляется как обычная прибавка к заработной плате, на нее начисляются НДФЛ и страховые взносы.

Существует еще один метод избежать начисления страховых взносов: наниматель в коллективном договоре особо оговаривает условие о привязке оплаты питания к реализуемой компанией социальной программе защиты сотрудников (ст. 40 ТК РФ).

Алгоритм заполнения акта

На основе приказа формируется акт на списание порчи. Он заполняется с лицевой и оборотной стороны. В документе присутствует следующая информация:

- дата приемки припасов;

- реквизиты сопроводительной документации (товарной либо товарно-транспортной накладной);

- основания для списания (истечение периода годности продукта).

На обороте акта должны присутствовать следующие материалы:

- характеристика (перечень с наименованиями списываемой продукции, ее код, стоимость, количество);

- общая цена списываемого продовольствия.