Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Декларация

Назад

Опубликовано: 09.08.2017

Время на чтение: 5 мин

0

278

Очень важно бухгалтеру перед сдачей декларации по НДС перепроверить детально ее заполнение, а в частности – правильное исчисление НДС к уплате в госбюджет. Это поможет предприятию избежать штрафных санкций за возможные ошибки и судебных издержек.

- Порядок 1: Проверка начисления НДС

- Порядок 2: Проверка оборотно-сальдовой ведомости и бухучета

Порядок 1: Проверка начисления НДС

Пошаговый алгоритм:

- Прежде всего, проверьте данные из главной книги. Необходимо проверить на соответствие номера и даты первичной сопроводительной документации, которую вы используете, заполняя бухгалтерский учет, проверить суммы платежей и налоги на них. Исправьте все расхождения и противоречия до того, как декларация попадет в руки налогового инспектора, иначе рискуете уплатить пеню после камеральной проверки.

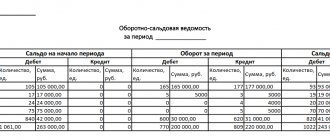

- Сделайте анализ оборотно-сальдовой ведомости. Сейчас важно разбить данные счета 60 и 62 на субсчета, где 60.2 и 62. 1 всегда в исключительно в дебете, а 60.1 и 62.2 – в кредите соответственно. Если есть противоречие – проведите сверку по сальдо на конец налогового периода по счетам и суммам из книг покупок и продаж.

- Далее нужно сформировать ведомость по счету 41 «Товары». Оставшийся товар должен находиться в дебете и не быть выделенными в учете красным. В противном случае, если допущена ошибка, проверьте все выставленные и полученные счета-фактуры на пересортицу.

- В таком порядке нужно создать ведомость счета 19 «НДС по приобретенным ценностям», где по дебету сальдо должно быть нулевым.

- В случае если в отчетном периоде декларации были авансы, следует открыть оборотно-сальдовую ведомость субсчета 76 «Авансы». Умножьте кредит субсчета 62.2 на НДС-ставку – величина должна совпадать с кредитом на конец периода.

- В программе 1С надо создать субконто по контрагентам, проверить все счета, сопроводительные документы, уплаченные и полученные суммы – они не должны «зависнуть». Если у вас было подписано несколько соглашений с одним поставщиком или покупателем, разбивайте их по отдельности в учете. Это поможет не заплутаться в платежах и авансах, а также в начислении НДС.

- Обязательно проверьте данные по книгам покупок и продаж по выставленным и полученным счетам фактурам: их номера, даты, наименование продукции, суммы и стоимость – не допустите сквозной нумерации. Руководитель или главный бухгалтер предприятия должны утвердить подписи и печати в документации, если в них были внесены исправления.

- Проверьте журнал учета счетов-фактур: данные по номерам и датам, суммам НДС, общей стоимости, наименованию покупателя, номеру ИНН и конечным суммам с помощью оборотно-сальдовой ведомости. В случае если передача продукции была безвозмездной, счета-фактуры в журнале не регистрируются. Счет-фактура на аванс, если он был, тоже не регистрируется.

- Далее целесообразным будет пронумеровать книгу продаж, сшить, заверить информацию печатью и подписью начальника организации, указать количество страниц на последней странице с обратной стороны.

- После проверки реквизитов книги покупок сверьте данные с указанными ведомости. Налоговые документы необходимо регистрировать в том периоде, когда возникло право на НДС-вычет.

- Если вы пропустили счет-фактуру за прошлый налоговый период, или допустили в нем ошибку – сделайте аннуляцию. В таком случае нужно сделать оформление дополнительного листа, составить и сдать уточненную НДС-декларацию.

Некоторым категориям граждан доступно предоставление земельного участка в аренду на льготных условиях.

Как правильно зарегистрировать право собственности на земельный участок? Пошаговый алгоритм описан .

Право собственности на землю может возникнуть по нескольким основаниям. Об этом можно прочитать в нашей статье.

Если вы хотите узнать, как в 2021 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва.

- Санкт-Петербург.

Сроки предоставления и уплаты налога

Налоговый период по НДС ― квартал. После его окончания ежеквартально отчетность предоставляется в ФНС не позднее 25 числа. В случаях, когда крайний срок выпадает на праздники или выходные, он переносится на ближайший рабочий день.

Отчитываются по налогу и уплачивают его в бюджет до 20 числа лица, не признанные налогоплательщиками, но выставляющие счета-фактуры в пользу сторонних лиц на основании действующих агентских договоров или комиссионных соглашений.

Несвоевременное предоставление отчетности чревато штрафами в размере 5% от начисленных платежей, но не менее 1000 рублей. Это правило затрагивает и налоговых агентов.

Плательщикам, которые освобождены по тем или иным причинам от уплаты НДС, но предъявившим налог в счетах-фактурах для своих покупателей, также придется отчитаться в сроки и перечислить полученный налог в бюджет.

Экономическим субъектам после подачи декларации дано право перечислять налог не целиком в соответствии с полученной к уплате суммой, а равными долями в течение 3-х месяцев после окончания сроков сдачи. Но это не затрагивает плательщиков НСД при ввозе товара на территорию РФ а также лица, представляющие налоговых агентов для иностранных поставщиков без регистрации на территории РФ.

Пример. Какова сумма к уплате налога на основании следующих данных? Всего налога предъявлено покупателям в 1 квартале 2021 года ― 746 548 рублей. Сумма входящего НДС от поставщиков за этот же период ― 422 315 рублей. Фактически уплаченный налог по ввозу импортных товаров ― 182 315 рублей.

На основании полученной информации получен НДС к уплате 746 548 рублей ― 422 315 рублей ― 182 418 рублей = 141 815 рублей. Налогоплательщик вправе перечислить суммы не позднее сроков:

до 25 апреля ― 47 272 рубля;

до 25 мая ― 47 272 рубля;

до 27 июня (так как 25.06.16 выпадает на выходной день) ― 47 271 рубль.

Порядок 2: Проверка оборотно-сальдовой ведомости и бухучета

Проверьте все обороты, облагаемые налогом. Суммы в расчете оборотов должны соответствовать информации бухгалтерского учета.

Для этого используйте счета 46, 47, 48, проведите сверку по данных журнала-ордера 11, 13, ведомости 16 и 16а.

Список документации для того чтобы проверить общий оборот по продаже продукции в расчете налога:

- выписки расчетных банковских счетов предприятия.

- банковские и кассовые документы.

- ведомости продажи продукции и расчетов.

- оплаченный покупательский счет и т. д.

По ведомости определите:

- когда сумма с авансовой предоплаты будет на счету покупательского расчета, а не на счету продаж;

- нет ли в расчетах налога ошибок.

Все данные налоговой декларации должны быть совпадать с данными бланков бухучета.

В указанный срок налогоплательщик может исправлять ошибки составленного годового отчета. Несвоевременность грозит штрафом.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва.

- Санкт-Петербург.

Инспектор рассмотрит все записи по продажам товаров при сверке показаний в расчетах НДС по налогооблагаемым оборотам.

Все вышеуказанные меры необходимы, чтобы предотвратить неправильное недопустимое снижение оборотов и занижение налога.

Рейтинг автора Автор статьи Андрей Чернов Юрист. Практика в сфере недвижимости, тудового права, семейного права, защите прав потребителей. Написано статей 3159

Налоговые художества

Встречаются умельцы, которые предложат добавить фиктивные услуги, например на 1 000 000 рублей, полученные от организации – плательщика НДС. Тогда размер налога на добавленную стоимость к вычету вырастет на 180 000 рублей (1 000 000 * 18%) и к уплате будет положенно внести 360 000 – 90 000 (из пункта В) – 180 000 = 90 000 рублей.

При этом налог на прибыль не будет уплачиваться вовсе, поскольку финансовый результат станет отрицательным – 300 000 – 1 000 000 = -700 000 рублей.

Есть ли законные способы оптимизации налогообложения? Это не способы, а, скорее, просто соображения, продиктованные здравым смыслом. Главная рекомендация для компаний, старающихся обелиться, состоит в том, что с неплательщиками НДС нужно работать, когда это действительно экономически выгодно.

То есть, в данном случае – зависимость прямая: налог на прибыль уменьшился, уменьшился и НДС к уплате.

А теперь давайте посмотрим на приведенные выше цифры глазами ревизора, у которого наверняка появятся вопросы, и которому потребуются объяснения по поводу правомерности вычетов и самого факта убытка. Ведь налог на прибыль не уплачивается. А у самого бизнеса, похоже, отсутствует деловая цель – извлечение прибыли. Поэтому такой вариант оптимизации лучше отвергнуть.

Чуть менее рискованным способом оптимизации НДС видится вариант, при котором пункты Б и Г из нашего примера замещаются услугами плательщиков НДС на сумму 1 200 000 рублей, тогда сбор в размере 1 200 000 *18 процентов = 216 000 рублей принимается к вычету.

При этом налог на прибыль остается равным 300 000 * 20 процентов = 60 000 рублей, а НДС к уплате составит 360 000 – 216 000 – 90 000 = 54 000 рублей.

Правда, указанную сумму 1 200 000 + 216 000 = 1 416 000 рублей придется «обналичить», чтобы оплатить пункты Б и Г. Но и в этом случае нужно готовиться к претензиям налоговой по поводу фиктивного ФОТ.

Для директора, который решится на подобную оптимизацию, подскажу еще один простой вариант расчета НДС. Это прибыль, умноженная на 18 процентов. То есть 300 000 * 18 процентов = 54 000 рублей. Этот вариант оптимизации боле-менее безопасен для организаций, доля зарплаты в себестоимости продукции которых минимальна.

Об этих способах сокращения налогового бремени смутно догадывается любой руководитель, теперь же он может сам просчитать варианты. Но в любом случае, каждый из приведенных примеров несет под собой риск. И пишу я про них не для того, чтобы вы их применяли на практике, а лучше понимали принципы взаимосвязи сборов.

Как проверить декларацию по НДС в 1С

Опубликовано 18.10.2016 11:28

В этой статье я хочу немного рассказать вам о проверке декларации по НДС. Конечно, это сложный и многогранный процесс, который во многом зависит от специфики деятельности организации и состава производимых операций. Но, тем не менее, есть некоторые базовые приемы, без знания которых не получится понять логику заполнения и проверки данного отчета. Сейчас речь пойдет об одном из таких приемов, а именно о сверке декларации по НДС с информацией по счету 68.02. Мы будем рассматривать пример на базе 1С: Бухгалтерии предприятия 8 редакции 3.0, но приведенная информация актуальна и для других программ 1С версии 8.

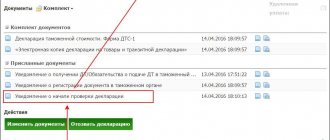

Итак, для того, чтобы начать проверку, нам необходимо открыть заполненную декларацию по НДС и сформировать отчет «Анализ счета» по счету 68.02 за налоговый период.

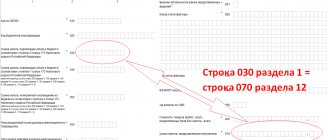

В колонке «Кредит» данного отчета отражаются суммы исчисленного НДС, а в колонке «Дебет» — суммы НДС, предъявленного к вычету, и перечисленного в бюджет. «Анализ счета» мы будем сверять с разделом 3 декларации по НДС. В строке 010 раздела 3 декларации по НДС отражаются суммы налоговой базы и налога, исчисленного при реализации товаров, работ, услуг по ставке 18%. В нашем случае организация осуществляла реализацию только по данной ставке, поэтому сумма в строке 010, в общем случае, должна совпадать с оборотом счета 68.02 и счета 90.03.

Также в колонке «Кредит» отчета «Анализ счета» мы видим обороты по счету 76.АВ, т.е. НДС, исчисленный с сумм полученных авансов от покупателей. Соответственно, эту же сумму мы должны увидеть в декларации по строке 070. Теперь сверяем налоговые вычеты. Сумма НДС, предъявленная нашей организации при приобретении товаров, работ, услуг, отражается на счете 68.02 в корреспонденции с 19 счетом, а в декларации попадает в строку 120.

Сумма НДС с зачтенных авансов от покупателей отображается в колонке «Дебет» в корреспонденции со счетом 76.АВ и в строке 170 раздела 3 декларации по НДС.

Хочу обратить ваше внимание на несколько важных моментов: — в том случае, если в налоговом периоде были возвраты авансов покупателям, то необходимо помнить, что суммы таких возвратов будут отражаться по строке 120 раздела 3 декларации по НДС, т.е. вместе с НДС по приобретенным ценностям. Соответственно, при сверке декларации и анализа счета 68.02 будут расхождения на одну и ту же сумму по оборотам со счетами 19 и 76.АВ (суммы возврата будут отражены в корреспонденции со счетом 76.АВ, но в декларацию попадут в строку, которую мы сверяем со счетом 19). — если вы хотите сверить общие обороты по дебету и кредиту счета 68.02 с общими суммами исчисленного НДС и НДС к вычету по декларации, то нужно помнить, что в анализе счета в колонке «Дебет» отражены еще и суммы уплаченного НДС, которые не отражаются в декларации (оборот со счетом 51). — конечное сальдо по счету 68.02 будет совпадать с суммой налога к уплате по данным декларации в том случае, если отсутствует задолженность или переплата за предыдущие налоговые периоды. Конечно, ситуация, которую мы рассмотрели, является достаточно простой и иллюстрирует лишь базовые принципы проверки НДС. В том случае, если добавляются операции восстановления НДС, учет по разным налоговым ставкам или различные возвраты, то сверка становится сложнее и интереснее. Но проверять декларацию с анализом счета 68.02 я крайне рекомендую по одной простой причине: декларация заполняется по информации из налоговых регистров НДС, а анализ счета выполняется по данным бухгалтерских проводок. К сожалению, на практике я очень часто встречаюсь с расхождением в этих суммах, к которым приводят ошибки в ведении учета, ручные проводки и корректировки. В этом случае, простая сверка поможет вам найти недочеты, разобраться с их причинами и сдать корректный отчет по НДС. Если вы хотите больше полезной информации о работе с НДС, о заполнении и проверке декларации в программе 1С: Бухгалтерия предприятия 8, а также вам не помешали бы наши письменные консультации по данной теме, то очень советуем наш видеокурс «НДС: от понятия до декларации», который уже помог большому количеству бухгалтеров разобраться с расчетом этого запутанного налога. Желаю вам легкого отчетного периода и успешной работы в программах 1С!

Понравилась статья? Подпишитесь на рассылку новых материалов

Наши обучающие курсы и вебинары

Отзывы наших клиентов

>

Как бухгалтеру проверить себя

Существует такая шутка, что бухгалтер, как сапер — ошибается один раз. Отчасти, это правда. Стоит бухгалтеру один раз не проверить себя, и вот уже техническая неточность или ошибка влечет за собою недостоверную отчетность, уточнение данных налоговой декларации и доплату налогов.

Поэтому, для бухгалтера важно своевременно проверять себя.

Обозначим основные этапы самопроверки бухгалтера

Правильность заполнения первичных учетных документов проверять лучше сразу в момент получения.

Получив первичный документ, необходимо проверить заполнение обязательных реквизитов, наличие подписей и печатей, а также арифметику документа.

Если есть замечания, можно сделать копию документов, обозначить неверные реквизиты красной ручкой и вернуть эту копию на исправление контрагенту.

Оригинал документа, выписанного контрагентом с ошибками, обозначить сигнальной меткой и заменить при получении правильно заполненного первичного документа.

Перед составлением отчетности за месяц необходимо убедиться, что все документы, относящиеся к текущему месяцу, отражены в учете. Отрабатывать в учете документы необходимо по мере их поступления. Не нужно накапливать большое количество не отработанных в учете документов.

Отработанные документы необходимо подшить в папки по датам, от меньшей к большей. В случае необходимости, Вы всегда сможете найти оригинал электронного документа по дате его создания.

Если есть займы и кредиты, необходимо проверить начисление процентов по займам и кредитам. Обратите внимание, у банков расчетный период может не совпадать с календарным месяцем.

Поэтому, целесообразно вести таблицу по процентам в разрезе каждого кредитного договора. И контролировать сумму начисленных процентов.

У некоторых банков расчетным является период с 15 по 15 число, другие банки начисляют проценты с 30 по 30 число.

Расхождения по суммам начисленных процентов банков и предприятием необходимо оценивать и проверять.

Перед составлением отчетности необходимо сверить остатки по балансовым счетам 50 “Касса” и 51 “Расчетный счет” , сформированные в бухгалтерской программе, с остатками по кассовой книге и банковским выпискам на последнее число месяца. На практике встречаются такие ситуации:

- выгрузили данные в программу, а часть документов (выписок банка) распровелась (снялась отметка о проведении документа).

- банк изменил первоначально выданную выписку.

В любом случае, необходимо удостовериться, что остатки по банку и кассе отражены правильно.

После этого, можно провести регламентную операцию “Закрытие месяца”. Мы предлагаем эту регламентную операцию проводить как минимум, 2 раза.

- Первый раз “закрываем месяц”,

- смотрим оборотно-сальдовую ведомость за месяц,

- находим и исправляем ошибки,

- снова проводим “закрытие месяца”,

- закрываем период в программе.

Приступаем к анализу данных, сформированных в оборотно-сальдовой ведомости. На что нужно обратить внимание:

- остатков по счетам 20,44,90,91 быть не должно,

- не должно быть красных остатков по счетам 62.1, 62.2, 60.1, 60.2,

- для проверки остаточной стоимости основных средств формируем амортизационную ведомость и внимательно смотрим, нет ли отрицательного сальдо на конец периода по каждому основному средству, такие ошибки возможны, если вручную проводились какие-то операции с основными средствами, для исправления ошибки необходимо перепровести операции по соответсвующему основному средству,

- необходимо сформировать аналитические данные по каждому из субсчетов 62, 60, 76 и проанализировать остатки по каждому контрагену,

- если по одному и тому же контрагенту числятся одинаковые остатки по каждому из субсчетов, формируем карточку контрагента, анализируем еще раз и последовательно перепроводим все документы по контрагенту,

- формируем ведомость по 10 счету “Материалы” и анализируем остатки, внимание обращаем на слишком большие или слишком маленькие цифры,

- формируем 19 счет, проверяем соответствие суммы по Дт 19 счета и Дт 60 счета, если на 60 счете нет остатков по этому контрагенту, задаем себе вопрос: по какой причине не принят вычет по НДС?,

- аналогично проверяем соответствие остатков на счете 76АВ и 62.2.

На практике, мы всегда делали так: расшифровывали каждый из остатков оборотно-сальдовой ведомости. Иногда поднимали первичные документы, например, чтобы удостовериться, что по договору действительно предусмотрена предоплата работ.

После проведения такого анализа бухгалтер может быть уверен, что все остатки, которые отражены на бухгалтерских счетах, подтверждены документами и соответствуют действительности.

Повторно закрываем месяц и закрываем период в бухгалтерской программе. Формируем баланс, Актив равен Пассиву?

На что нужно еще обратить внимание?

Необходимо запросить в налоговой инспекции сверку по расчетам с бюджетом и сверить с данными бухгалтерского учета, по необходимости, провести корректировки.

Подготавливаем налоговые декларации

Декларация по транспортному налогу автоматически формируется из программы “1С-Бухгалтерия 8”, для этого необходимо внести в справочник данные о регистрации постановки и снятия с учета транспортного средства. Причем, эти данные должны соответствовать данным ПТС, реализация транспортного средства может быть позднее, чем снятие с учета. Но в декларации необходимо указать именно дату снятия с учета.

Декларация по НДС в программе “1С-Бухгалтерия 8” формируется правильно, если Вы корректно отразили в учете хозяйственные операции.

После того, как Вы заполните декларацию по НДС, сформируйте Книгу покупок и Книгу продаж. Ваша задача сверить суммы по декларации и по Книгам.

Затем необходимо сформировать бухгалтерский документ “Анализ счета 68.2” и сверить его с декларацией по НДС и Книгами.

Декларация по налогу на прибыль формируется в программе “1С-Бухгалтерия” достаточно корректно, но проверка все же необходима. Заполните декларацию, а затем расшифруйте каждую строчку каждого листа, сформируйте оборотно-сальдовые ведомости по 90 и 91 счету по данным налогового учета и проверьте данные декларации.

Заполнение декларации по ЕНВД или УСН не представляют сложностей. Важно только сверить сумму начисленных и перечисленных налоговых платежей.

И еще советы из практики.

- Избегайте “ручных операций” и “ручных корректировок” в учете. Это позволит получить правильно заполненные бухгалтерские и налоговые регистры.

- Не спешите “ломать” штатную конфигурацию бухгалтерской программы. Изучите все возможности программы, постарайтесь использовать уже имеющиеся штатные документы и обработки. В противном случае, при каждом обновлении платформы программы, Вам будет необходимо учитывать изменения в нештатных документах, что потребует дополнительных финансовых вливаний бизнес.

- Если предприятие применяет специальный налоговый режим, следите за соблюдением условий, при которых применение этого режима возможно.

Источник:

Проверка НДС

Актуально на: 20 февраля 2021 г.

Ныне действующая форма декларации по НДС, а также тот факт, что она сдается в ИФНС именно в электронном виде, позволяет налоговикам проводить более углубленные камеральные проверки представленной плательщиками НДС-отчетности (п. 5 ст. 174 НК РФ, Письмо ФНС России от 20.08.2015 № ПА-3-17/[email protected]).

Ведь теперь инспекторы могут не только при помощи контрольных соотношений проверить декларацию на наличие несоответствий в ней (Письмо ФНС России от 23.03.2015 № ГД-4-3/[email protected]), но и провести перекрестную проверку данных, указанных в вашей декларации и декларациях ваших контрагентов.

К примеру, если налоговики обнаружат, что в разделе 8 декларации (сведения из книги покупок) вы отразили данные счета-фактуры от поставщика, но сам поставщик не отразил данные этого же счета-фактуры в разделе 9 декларации (сведения из книги продаж), то этот факт вызовет у инспекторов вопросы, и вас попросят:

- или представить пояснения;

- или сдать уточненную декларацию.

Поэтому самостоятельная проверка декларации перед ее сдачей в ИФНС не будет лишней. Ведь правильно заполненная декларация по НДС является залогом того, что сумма налога к уплате/возмещению рассчитана безошибочно, а, следовательно, у налоговиков не возникнет претензий ни к самой декларации, ни к сумме, поступившей в бюджет.

Налог начисленный

Начисление налога производится согласно общей сумме НДС, предъявленной покупателям. Вся информация заносится на основании данных налоговых регистров, которыми выступают книги покупок и продаж. Сведения из этих документов входят в состав отчетности.

Подача декларации в электронном виде дает возможность проверяющим оперативно сравнить данные по исходящему и входящему НДС у контрагентов. В случае разногласий инспекция вправе затребовать дополнительные разъяснения.

Сведения из книги продаж раздела 9 декларации содержат информацию также и о начисленных суммах налоговыми агентами.

Сверка по НДС с налоговой инспекцией

Помимо проверки декларации по НДС важным является и проведение сверки расчетов с бюджетом по данному налогу.

Чтобы проверить, все ли ваши платежи по НДС поступили в бюджет и нет ли у вас налоговой задолженности, подайте в ИФНС заявление о желании провести сверку. Подать такое заявление можно:

- или на бумаге;

- или в электронном виде (по ТКС или через Личный кабинет юрлица /ИП на сайте ФНС).

На формирование акта сверки у налоговиков есть 5 рабочих дней со дня получения вашего заявления (п. 3.4.3 Регламента, утв. Приказом ФНС России от 09.09.2005 № САЭ-3-01/[email protected]), после чего акт передается вам для ознакомления.

Если ваши данные по расчетам с бюджетом по НДС совпадают с данными ИФНС, то подписывается акт без разногласий. Если же данные не совпадают, то в акте необходимо указать свои показатели и вернуть данный акт инспекторам для того, чтобы затем разобраться в причинах расхождений.

> Как проверить декларацию по НДС (контрольные соотношения)?

Зачем нужна проверка декларации по НДС

Что проверяют инспекторы

Итоги

Не облагается

Вопрос номер один: сколько расходов, которые не облагаются НДС, понесла компания в истекшем налоговом периоде?

В нашем примере это пункты Б и Г. Если фирма не получала авансовых платежей и сама не принимает НДС к вычету с авансов, то налог на добавленную стоимость рассчитывается следующим образом:

(А+Б+ПРИБЫЛЬ)*18%

Считаем: 1 000 000 + 200 000 + 300 000) * 18 процентов = 270 000 рублей.

Сверим с ответом рассчитанном в решении 360 000 – 90 000 = 270 000.

Зачем нужна проверка декларации по НДС

Проверку декларации по НДС стоит обязательно провести перед ее подачей в ИФНС, чтобы исключить наличие в ней ошибок и избежать подачи уточненки из-за неувязок в данных.

Как проверить декларацию по НДС? Налоговая служба установила контрольные соотношения (далее – КС), по которым инспекторы осуществляют их проверку, для облегчения проведения этой процедуры в ИФНС. Однако КС могут воспользоваться и налогоплательщики. Их можно найти в письме ФНС от 23.03.2015 № ГД-4-3/[email protected] С отчетности за 1-й квартал 2021 года нужно использовать обновленные КС, которые предназначены для действующей формы налоговой декларации (см. письмо ФНС от 19.03.2019 № СД-4-3/[email protected]).

Формулы, содержащиеся в КС, позволяют сверить показатели, заносимые в разделы 1–7, как внутри этих разделов и между ними, так и в увязке с данными из разделов 8–12. Для удобства пользователей все КС представлены в рассматриваемом письме ФНС в виде таблицы.

В табличной части кроме формул содержится также информация о том, как инспектор будет квалифицировать обнаруженное нарушение и каковы будут его действия.

Однако проверка декларации по НДС по КС — это уже завершающий этап проверки. Поэтому прежде чем применять КС, налогоплательщику следует свериться бухгалтерские учетные данные. Как проверить декларацию по НДС по оборотке или иным учетным регистрам? Данные из этих регистров должны давать те цифры, которые попадут в декларацию:

- по счетам 90, 91 — в части объема реализации по каждой налоговой ставке;

- счетам 60, 62, 76 — в отношении соответствия сумм авансов и НДС, относящегося к ним;

- по счету 19 — по суммам вычетов;

- счету 68 — в части учета всех сумм НДС, участвующих в расчете и формирующих итоговый результат по декларации.

Рассмотрим как проверить декларацию по НДС по оборотке на примере.

Пример.

Бухгалтер ООО «Смайлик» заполнил декларацию по НДС и перед отправкой в ФНС решил сверить данные с бухучетом (ставка входящего и исходящего НДС равна 20%).

Для этого он сформровал анализ счета 68 субсчет НДС.

Также он проверил обороты по:

- Дт 62.1 х 20 : 120 = Дт 90.3 = стр.010 разд.3;

- Кт 62.2 х 20 : 120 = Дт 76 АВ = стр.070 разд.3;

- Дт 62.2 х 20 : 120 = Кт 76 АВ = стр.170 разд.3;

- Кт 60 х 20 : 120 = Дт 19.03 = стр.120 разд.3.

Также бухгалтер сверил отражение в декларации НДС корректировку реализации, т.к. был выставлен корректировочный счет-фактура на увеличение. Эту информацию бухгалтер зафиксировал в стр.040-090 разд.9.

Проверка сведений по оборотке

Хотя судами уже неоднократно подтверждалось, что бухгалтерские регистры не являются налоговыми и что налоговики при своих камеральных проверках не должны на них опираться и требовать их от налогоплательщиков, для бухгалтера самый простой и годами проверенный метод проверки декларации по НДС — сверка сведений с ОСВ за соответствующий период.

Данные из бухгалтерских регистров при правильном бухгалтерском и налоговом учете дают величины, указанные в отчете.

Как проверить декларацию по НДС по оборотке? Сверьте цифры ОСВ по счетам:

- 90 и 91 — объем реализации по конкретным налоговым ставкам;

- 60, 62 и 76 — суммы авансов и НДС по ним;

- 19 — суммы вычетов;

- 68.2 — все суммы, которые принимают участие в расчете и дают конечный результат.

Итак, вы заполнили декларацию по НДС — как проверить? При простом НДС 18% (с — 20%) сверьте данные строк отчета по следующим формулам:

Таблица 1

Что проверяют инспекторы

Как проверить правильность заполнения декларации по НДС по КС? При анализе деклараций необходимые показатели рассчитывают по имеющимся в методике формулам (в зависимости от статуса налогоплательщика и характера операций).

В их число входят и формулы для осуществления сверки значений между разделами 1–7 и 8–12:

- Стр. 060 разд. 2 + стр. 118 разд. 3 + стр. 050 и 080 разд. 4 + стр. 050 и 130 разд. 6 = стр. 260 + стр. 270 разд. 9 (п. 1.27 КС) — если сумма НДС в разд. 9 будет больше, чем в разд. 2–6, то налоговая затребует пояснений.

- Стр. 190 разд. 3 + стр. 030 и 040 разд. 4 + стр. 080 и 090 разд. 5 + стр. 060, 090 и 150 разд. 6 = стр. 190 разд. 8 (п. 1.28 КС) — потребуются объяснения налогоплательщика, если вычеты в разд. 8 будут меньше, чем в разд. 3–6.

- Разд. 8: стр. 180 = стр. 190 (п. 1.32 КС) — сумма НДС к вычету должна совпасть с итоговым значением на последней странице раздела.

- Разд. 9: стр. 200 = стр. 260; стр. 210 = стр. 270 (пп. 1.37, 1.38 КС) — сумма НДС к уплате должна совпасть с итоговым значением на последней странице раздела.

- Если стр. 050 разд. 1 > 0, то стр. 190 разд. 8 — (стр. 260 + стр. 270 разд. 9) > 0 (п. 1.25 КС) — в том случае, если вычеты превысили сумму НДС к уплате, то сумму к возмещению надо указать в стр. 050 раздела 1, при этом сумма возмещения должна быть равна разности между всеми вычетами и исчисленным НДС.

При проверке деклараций, подаваемых налоговыми агентами:

- НДС к платежу: стр. 060 разд. 2 = стр. 200 и 210 разд. 9 с указанием «06» в стр. 010 (п. 1.26 КС); НДС (право на вычет): стр. 180 разд. 3 = стр. 180 разд. 8 с указанием «06» в стр. 010 (п. 1.31 КС) — проверяется право налогового агента на вычет в соответствии с рекомендациями, изложенными в письме Минфина от 23.10.13 № 03-07-11/44418.

При проверке деклараций налогоплательщиков, освобожденных от уплаты НДС:

- Стр. 030 разд. 1 = стр. 070 разд. 12 (п. 1.24 КС) — программа покажет ошибку, если компания укажет НДС в стр. 040 разд. 1 или в разд. 9; также ошибкой будет заполнение разд. 1 без заполнения разд. 12; также будет ошибка при заполнении вычетов в разд. 8.

О процедуре освобождения от НДС читайте в статье «Как правильно освободиться от НДС».

При проверке деклараций компаний-импортеров:

- Стр. 150 разд. 3 = стр. 180 разд. 8 с указанием «20» в стр. 010 (п. 1.29 КС).

- Стр. 160 разд. 3 = стр. 180 разд. 8 с указанием «19» в стр. 010 (п. 1.30 КС) — здесь важным является правильное указание кодов: импорт из стран ЕАЭС — 19, из остальных стран — 20.

Налоговые вычеты

Налогоплательщики вправе уменьшить общий размер рассчитанного налога на сумму входящего НДС. Если субъекты в налоговом периоде заявили о своем праве на вычеты, они обязаны заполнить раздел 8 декларации в соответствии с данными книги покупок. Количество записей зависит от совершенных действий.

К вычетам относятся и фактически уплаченные в течение рассматриваемого налогового периода суммы НДС по ввозимым импортным товарам на территорию страны. При этом правомерность перечисленного налога должна быть подтверждена органами ФНС.

Налогоплательщик онлайн

Реализована новая налоговая декларация 6-НДФЛ, формат версии 5.02 для ежеквартальной отчетности, начиная с IV кваратала 2017 года; Обновлен расчет по водному налогу.

11.01.2019

В «Налогоплательщике Онлайн» открыт 2021 отчетный год для работы с разделом Деклараций и 2-НДФЛ.

29.12.2018

Реализована новая форма и формат 2-НДФЛ версии 5.06 для отчетности за 2021 год.

30.10.2018

Новая возможность в разделе «Отправки отчетности через Интернет», которая позволяет скачать ZIP-архив необходимых отправленных отчетов в ФНС для предоставления в Банк для подтверждение, что Вы исправно сдаете отчетность. Для этого выберите нужный вам отчет, после чего во вкладке «Подробнее» Вы найдете пункт «Получить ZIP-архив отчета для банка», нажав на дискету архив будет скачен на ваш компьютер.

06.08.2018

Новая возможность в разделе «Отправки отчетности через Интернет» формирование спецзапросов в ФНС (Раздел «Письма»). Доступны следующие типы запросов:

- справка о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам

- выписка операций по расчетам с бюджетом

- перечень налоговых деклараций (расчетов) и бухгалтерской отчетности

- акт совместной сверки расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам

- справка об исполнении налоговщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов

12.06.2018

Добавлена поддержка формата 5.05 раздела 2-НДФЛ.

25.04.2018

Объединены разделы сбора информации «Сведения об организации» и «Мастер подключения к отправке отчетности». Теперь первый раздел это минимальный набор сведений необходимый для работы с разделами формирования отчетности, а второй раздел «Дополнительные сведения» включает в себя сведения необходимые для подключения к отправке отчености и учитывает остальные ранее введенные вами данные.

09.02.2018

В разделе 2-НДФЛ формируется Справка 2-НДФЛ по старому формату 5.04. Работодатели вправе представлять справки о доходах физлиц по форме 2-НДФЛ за 2021 год по новой и старой формам. Для формирования по новому формату 5.05, пожалуйста, используйте «Налогоплательщик ПРО» () Информационное сообщение:

- Приказом ФНС России от 17.01.2018 N ММВ-7-11/[email protected] в форму справки внесены, в частности, изменения, позволяющие организации-правопреемнику представлять справки по форме 2-НДФЛ за реорганизованную организацию в налоговый орган по месту своего учета. Кроме того, в новой форме отсутствует поле «Адрес места жительства в Российской Федерации».

- Налоговым органам предписано обеспечить прием указанных справок за 2021 год по ранее утвержденной форме, а также по новой форме с учетом внесенных изменений.

08.02.2018

Добавлена функция автозаполнения в разделе «Сведения об организации». Теперь внести реквизиты организации можно за один клик!

29.12.2017

Большое обновление раздела «Сведения об организации».

04.03.2017

Реализован новый отчет СЗВ-М. Отчет необходимо сдавать ежемесячно не позднее 10-го числа следующего месяца. В сервисе доступно: форма и список застрахованных лиц для печати, а также подготовка и выгрузка отчета в электронном виде.

22.02.2017

2-НДФЛ: подключены новые справочники доходов и вычетов, обновлен импорт файлов 2-НДФЛ.

05.12.2016

Большое обновление Менеджера отчетности (раздел Отправки отчетности через интернет)

- автоматический прием входящих документов;

- оповещение по почте о важных событиях в Менеджере отчетности (входящие Требования ФНС, ответы об отправленных отчетах и т.д.);

- улучшены возможности по работе с отдельным документооборотом;

- добавлены статусы отправленных отчетов;

- улучшен раздел неформализованной переписки.

Сократить выплаты

Вопрос номер три: можно ли что-то сделать, чтобы сократить налоговые выплаты? Отвечая на него, сначала обращу внимание на главный вывод из примера. НДС и налог на прибыль – сборы взаимосвязанные, но взаимосвязь эта прямая: увеличивается НДС к уплате и увеличивается и налог на прибыль.

Для подтверждения тезиса представьте, что в пункте В стоимость услуг равна нулю. Тогда сумма НДС составит 360 000 – 0 = 360 000 рублей.

А база по налогу на прибыль увеличится на 1 000 000 рублей и будет равна 1 300 000 рублей, а сам сбор составит 1 300 000 * 20 процентов = 260 000 рублей.

Повторюсь, я не рассматриваю частные случаи с НДС, который уплачивается с полученных авансов и вычитается из перечисленных.

Делай как я

Есть ли законные способы оптимизации налогообложения? Это не способы, а, скорее, просто соображения, продиктованные здравым смыслом. Главная рекомендация для компаний, старающихся обелиться, состоит в том, что с неплательщиками НДС нужно работать, когда это действительно экономически выгодно. Если в пункте Г нашего примера заменить услугами неплательщика НДС, то мы получим 200 000 * 18 процентов = 36 000 рублей НДС к вычету.

То есть, налицо экономия 36 000рублей по налогу на добавленную стоимость. Но ведь и потратите вы на услуги плательщика НДС тоже на 36 000 больше, а именно 236 000 тысяч рублей. Значит никакой выгоды нет, да и налог на прибыль так же не изменится. А экономия будет достигнута только тогда, когда услуги неплательщика НДС станут дешевле услуг плательщика НДС (за вычетом 18%). В этом случае выгода составит разницу, умноженную на 0,8.