Сторнировочная запись операции формируется с отрицательным значением параметра. К примеру, изначально была сделана проводка:

Дебет 20 Основное производство Кредит 10 Материалы на сумму 120 854,45 руб. по плановой стоимости МПЗ. Чтобы получить фактическую цену в 115 145 ,17 руб., понадобится метод красного сторно:

Дт 20 Кт 10 – 5 709,28 руб. СТОРНО

Такой способ используется в следующих случаях:

- когда необходимо внести исправления в текущий учет;

- для списания уже реализованной торговой наценки;

- если предстоит корректировка оценочных резервов фирмы;

- нужно довести учетную цену неотфактурованных поставок до фактической.

Метод красного сторно. Пример

Предположим, создала резерв сомнительных долгов следующей записью в учете:

Дебет 91.02 «Прочие расходы» Кредит 63 «Резервы по сомнительным долгам» в размере 1200 тыс. руб.

По итогам отчетного периода часть резерва была списана проводкой:

Дт 63 Кт 62 95 тыс. руб., а часть стронирована – Дт 91.02 Кт 63 – 15 тыс. руб.

Обратите внимание, все сторно в учете должны сопровождаться документом «Бухгалтерская справка».

Отличия в применении методов красного и черного сторно

Изменение записей в учете может производиться со знаком «плюс» или «минус». Метод черного сторно является операцией со знаком «плюс». Красное сторно предусматривает повторную запись ошибочной проводки со знаком «минус» с одновременным указанием верных данных. Оформление минусовой проводки осуществляется красными чернилами или внесением в круглые скобки. При ведении автоматизированного учета запись подсвечивается красным цветом.

| Условия | Красное сторно | Черное сторно |

| Знак операции | Минус | Плюс |

| Назначение | Изменение итогов корректируемой записью | Удаление неверной записи |

| Порядок действий | Составление сторнирующей проводки на точную сумму неверных данных (повторение со знаком «минус») с одновременной записью верной проводки | Составление дополнительной обратной проводки со знаком «плюс» |

Предприятия, использующие метод красного сторно в повседневном обороте, например, при отклонении плановой себестоимости от фактической, должны закрепить право на проведение операций в учетной политике.

Правомочность использования метода черного сторно

Ряд бухгалтеров, вместо внесения корректив путем аннулирования проводки с одновременной записью верных показателей, используют обратные проводки методом черного сторно. Запись обратной проводки, не имеющей документального обоснования, является неверной операцией в учете.

Основы бухгалтерского законодательства не содержат понятия «черного сторно». Понятие сторно в отечественном учете применяется только к операциям со знаком «минус». Метод характерен для западных школ бухгалтерского учета.

Конкретного запрета в законодательстве на использование черного сторно не установлено, за исключением кредитных организаций, в которых на показателях отчетности основывается платежеспособность. При использовании обратной записи в учете необоснованно увеличиваются обороты по дебету и кредиту, искажая бухгалтерские данные. В отчетности появляются дополнительные обороты. Черное сторно используется для исключения сумм проводок.

Что делать, если ошибка обнаружена после утверждения учета?

Если ошибка нашлась на следующий учетный год, вносить исправления в старые учетные записи не требуется. Сторно вносится в новом учете. К примеру, в феврале 2021 года была допущена ошибка, которую нашли только в 2021 году. Корректировки вносятся в бухгалтерский учет за 2021 год. Данное правило обусловлено тем, что в отчетность прошлых лет никогда никакие изменения не вносятся.

Ошибки прошлых лет считаются прибылью или убылью. Расход или доход должен быть отражен на счете 92 «Внереализационные доходы (расходы)». Необходимо также отразить их в строке «Прибыль (убыль) прошлых лет».

Итак. Бухгалтерские документы предполагают строгое ведение отчетности. Произвольной информации в них быть не должно. Все найденные ошибки должны быть незамедлительно исправлены. Сделать это можно двумя способами:

- сторно,

- внесение дополнительных проводок.

Первый способ будет актуальным в том случае, если суммы по операциям были завышены. Для корректировки недостаточно просто внести запись, которую необходимо подтвердить бухгалтерской справкой.

Потребность в применении методов сторно

При сторнировании суммы вычитаются из дебета и кредита проводки с внесением изменений в регистры и документацию. Красное сторно используется в случаях:

- Потребности внесения корректировки в учет в связи с технической ошибкой или невнимательностью счетного работника. Метод используют для верных проводок в случаях неправильного указания суммы;

- Доведения стоимостного выражения неотфактурованной поставки до фактической величины;

- Снятия суммы торговой наценки по реализованному либо списанному по акту товару;

- Необходимости уменьшения оценочных резервов;

- Корректировки перерасхода фактической себестоимости над плановой;

- Предоставления ретроспективных скидок по итогам предыдущих отгрузок товаров.

Данные сторнирования, затрагивающие показатели хозяйственного учета, должны быть доведены до партнеров во избежание расхождения показателей.

АС по возвратной таре

Общие сведения

Тара является еще одним элементом хозяйственной деятельности, по которому оформляются возвраты. Под тарой подразумевается вид материалов, предназначенный для упаковки, перевозки и хранения продукции (п. 160 Методических указаний Минфина №119н от 28.12.2001г.).

Тара может быть однократного использования, стоимость которой обычно включают в себестоимость товара. Либо многооборотная, которую можно использовать повторно. Именно такая тара подлежит возврату поставщику, а ее стоимость не включается в цену продукции, а указывается в товарной накладной отдельной строкой.

Порядок действий с возвратной тарой должен быть отражен в договоре. Стороны могут воспользоваться одним из следующих вариантов:

- При оплате продукции за тару вносится залоговая сумма, которую поставщик обязан перечислить назад покупателю после возврата тары.

- Покупатель не оплачивает тару, а в определенный договором срок возвращает ее поставщику.

Залог для поставщика выступает в роли защиты от недобросовестности покупателя, так как в случае невозврата тары компенсирует потерянные средства. Сложнее ситуация обстоит во втором случае, где при нарушении сроков возврата тары поставщику придется совершить ряд действий.

Для начала необходимо сверить свои данные по учету тары с данными покупателями, направив ему акт сверки. Особенность акта сверки по таре в том, что его данные представлены не в денежных единицах, а натуральном выражении (шт). В остальном документ составляется аналогичным с способом. В нем указываются реквизиты сторон, период, остатки на его начало и конец, обороты по дебиту и кредиту.

Типовая конфигурация бухгалтерских программ, как правило, не содержит формы акта сверки по таре (в том числе . Поэтому его можно либо составить вручную, либо воспользоваться внешним отчетом. Подобные файлы не вносят изменений в конфигурации программы, а значит, не вызовут в будущем проблем с ее обновлением. В 1С для их хранения предусмотрен справочник «Дополнительные отчеты и обработки» в меню «Сервис» (предварительно отчет туда нужно установить).

Вместе с актом сверки покупателю направляется письмо с требованием вернуть тару. Его метод написания схож с письмом на возврат излишне уплаченной суммы. Рассмотрим его на примере.

Пример написания письма

ООО «Агроснаб» поставляет ООО «Вымпел» сельхозпродукцию в деревянных ящиках, которые являются возвратной тарой. Так как ящики не были возвращены в срок, ООО «Агроснаб» направило в адрес ООО «Вымпел» следующее письмо:

Директору ООО «Вымпел»

Суркову А.А.

От ООО «Агроснаб»,

ИНН 3222267665, КПП 322957401, ОГРН 2085987457887

Исх. №56 от 23.08.2017г.

О возврате тары

05.08.2017г. между ООО «Агроснаб» и ООО «Вымпел» был заключен договор №Д-08/345 на поставку сельскохозяйственной продукции, по которому ООО «Агроснаб» обязуется поставить товары ООО «Вымпел» в срок до 10.08.2017г., а ООО «Вымпел» обязуется оплатить заказ и вернуть тару (деревянные ящики) в течение 10 дней с момента получения поставки. ООО «Агроснаб» исполнило свои обязательства 09.08.2017г.

Накладная №89 от 09.08.2017г. и акт приема-передачи продукции №90 от 09.08.2017г. прилагаются. ООО «Вымпел» произвело оплату за полученную продукцию 12.08.2017г., однако многооборотная тара до настоящего момента так и не была возвращена. Просьба осуществить ее возврат на основании вышеуказанного договора и действующего законодательства РФ (ст. 517 ГК РФ).

Приложения: …

Директор ООО «Агроснаб» Поляков Е.В.

Использование метода сторно в начислении заработной платы

Сторнирование излишне начисленных сумм заработной платы производится только в случаях, оговоренных ст. 137 ТК РФ. Удержание возможно при совершении бухгалтером счетной ошибки, признания за работников неисполнения трудовых норм, установленного комиссией по трудовым спорам или судебным органом. Переплаты, полученные в результате неверной информации, представленной работником, удерживаются на основании решения суда. Наиболее часто в учете встречаются счетные ошибки.

Определение счетной ошибки законодательством не установлено. Предполагается, что под счетной ошибкой понимают неточность в связи с неточным расчетом, неверным округлением сумм или произведения бухгалтером ошибочных арифметических действий. В иных случаях переплаченные суммы не удерживаются, но могут быть внесены работником добровольно. Для удержания переплаты в случае счетной ошибки также необходимо иметь согласие сотрудников. Работодатель должен принять решение по удержании излишне начисленной суммы в течение месяца.

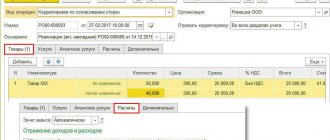

Принятие НДС к вычету по Исправительному СФ

Вкладка Приобретенные ценности заполняется автоматически по кнопке Заполнить. Для того чтобы исправительный счет-фактура попал в дополнительный лист Книги покупок на вкладке вручную указывается:

- флажок Запись доп. листа;

- Корректируемый период – период первичного счета-фактуры.

ИСФ может быть зарегистрирован в книге покупок в течение трех лет с даты принятия на учет товаров, (работ, услуг), но не ранее даты получения ИСФ (п. 1.1. ст. 172 НК РФ).

Если Организация решила воспользоваться правом переноса вычета на следующие периоды, то флажок Запись доп. листа не устанавливается. Тогда бухгалтер вручную регулирует период отражения ИСФ в книге покупок.

В нашем примере ИСФ может быть зарегистрирован в книге покупок в период:

- с 22.04.2020, т. е. не ранее даты ИСФ;

- по 31.10.2022, т. е. в течение трех лет с даты принятия к учету услуг.

Проводки

Пример корректировки данных заработной платы при удержании сторнированием

Работнику К. за октябрь 2021 была начислена заработная плата в размере 22 700 рублей. Сумма удержанного НДФЛ составила 2 951 рубль, величина страховых взносов – 6 855 рублей. При начислении бухгалтер произвел арифметическую ошибку в расчете надбавки. Верная сумма начисленной заработной платы составила 22 300 рублей. Удержание произведено в ведомости за ноябрь.

| Операция | Проводка | Сумма (в рублях) |

| Операции за октябрь 2016 | ||

| Начисление заработной платы | Дт 20 Кт 70 | 22 700 |

| Начисление страховых взносов | Дт 20 Кт 69 | 6 855 |

| Начисление НДФЛ | Дт 70 Кт 68 | 2 951 |

| Выдача суммы работнику | Дт 70 Кт 51 | 19 749 |

| Операции за ноябрь 2016 | ||

| Сторнирование начисленной суммы | Дт 20 Кт 70 | 22 700 |

| Сторнирование взносов | Дт 20 Кт 69 | 6 855 |

| Сторнирование НДФЛ | Дт 70 Кт 68 | 2 951 |

| Сторнирование выданной суммы | Дт 70 Кт 51 | 19 749 |

| Начисление оплаты труда | Дт 20 Кт 70 | 22 300 |

| Начисление взносов | Дт 20 Кт 69 | 2 899 |

| Начисление НДФЛ | Дт 70 Кт 68 | 6 735 |

| Выдача суммы работнику | Дт 70 Кт 51 | 19 401 |

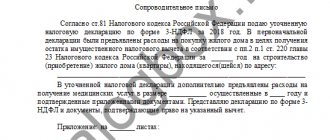

Представление уточненной Декларации по НДС за IV кв. в ФНС

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

- Уплата НДС в бюджет

- Шпаргалка по расчету и учету пеней

- Расчет и уплата пеней по НДС

При исправлении суммовой ошибки по НДС предоставьте уточненную декларацию за период возникновения ошибки:

- В титульном листе: PDF Номер корректировки – 1, т.е. номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 21 «первый квартал», т.е. числовой код периода, за который представляется уточненная декларации.

- правильная сумма НДС, принятая к вычету.

- с минусом — аннулированный первичный счет-фактура, код вида операции «»

Документ, подтверждающий внесение изменений

Применение метода красное сторно подтверждается бухгалтерской справкой. Документ не имеет унифицированной формы и составляется в произвольном виде. Бухгалтерская справка выступает документом первичного учета с обязательным указанием реквизитов:

- Наименования предприятия, отделения;

- Даты составления справки;

- Данных ответственного лица;

- Информации о назначении операции;

- Неверных и верных учетных показателей;

- Стоимостного выражения и счетах проводки;

- Причин, вызвавших потребность сторно;

- Подписи осуществившем проводку работника.

Форма бухгалтерской справки разрабатывается предприятием самостоятельно, утверждается в приложении к учетной политике. К исправлению записей допускаются лица, ответственные за ведение учета.

Оформление акта сверки взаимных расчетов

Законодательство не устанавливает единых правил составления и оформления акта сверки, однако есть базовые принципы, соблюдать которые просто необходимо. Как и любой первичный документ, акт сверки должен содержать такие обязательные реквизиты:

- название документа, а также дата его составления;

- название организации составителя и наименование контрагента, с которым подписывается акт;

- указание должностных лиц, уполномоченных подписывать акты сверки их фамилии и инициалы, а также подписи.

Сам акт сверки обычно оформляют в виде реестра документов, упорядоченных по дате их создания. Иногда вместо документов указывают суть операции (продажа, покупка, оплата и т.п.).

Для того чтобы акт сверки был актуальным, лучше составлять его с начала сотрудничества или же с момента подписания последнего акта сверки. Кроме составителя на этом документе обязательно должен подписаться директор предприятия.

Юридическую силу имеет оригинал акта сверки, подписанный директорами предприятий-контрагентов и заверенный их мокрыми печатями.

Правила проведения сторнирования учетных записей

При внесении корректировок необходимо соблюсти ряд правил. Для применения метода красное сторно необходимо определить дату проведения корректировки. Порядок следования хронологии исправления установлен в ПБУ 22/2010. Положение определяет временные рамки для исправления ошибок. Корректировка осуществляется в текущем или предыдущем учетных периодах. Изменение записей прошлого периода зависит от факта сдачи отчетности. Внесение изменений в регистры после сдачи отчетности не производится.

| Период неточности | Проведение корректировки |

| Ошибка текущего периода | Месяц обнаружения ошибки |

| Ошибка предшествующего периода, обнаруженная до сдачи отчетности | Декабрь отчетного года |

| Ошибка предшествующего периода, выявленная после сдачи отчетности | Текущий период ведения операций |

В аналогичном порядке вносятся изменения в учет при необходимости корректировки фактов хозяйственной деятельности при снятии наценки, доведения плановых показателей к фактическим.

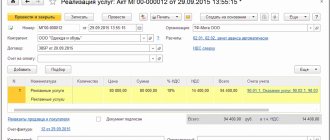

Пошаговая инструкция

31 октября 2021 (IV квартал) Организацией были учтены расходы по оказанным услугам на сумму 120 000 руб. (в т. ч. НДС 20%). Поставщик выставил акт и счет-фактуру, НДС был принят Организацией к вычету.

22 апреля 2021 (II квартал) оказалось, что при выписке первичных документов и счета-фактуры бухгалтер поставщика допустил ошибку и завысил сумму оказанных услуг на 18 000 руб.

Первичные документы и счет-фактура были исправлены поставщиком. Бухгалтерская отчетность на момент обнаружения ошибки подписана.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете услуг по аренде | |||||||

| 31 октября | 26 | 60.01 | 100 000 | 100 000 | 100 000 | Учет затрат на услуги | Поступление (акт, накладная)- Услуги (акт) |

| 19.04 | 60.01 | 20 000 | 20 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 31 октября | — | — | 120 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 20 000 | Принятие НДС к вычету | ||||

| — | — | 20 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Исправление суммы приобретенных услуг за IV квартал в периоде обнаружения ошибки (в II квартале) | |||||||

| 22 апреля | 60.01 | 76.К | 15 000 | 15 000 | Корректировка расчетов прошлого периода | Корректировка поступления — Исправление в первичных документах | |

| 60.01 | 91.01 | 15 000 | Исправление суммы расходов в БУ | ||||

| 31 октября | 90.08.1 | 76.К | -15 000 | -15 000 | Исправление суммы расходов в НУ. Ручная корректировка | ||

| 90.09 | 99.01.1 | 15 000 | 15 000 | Корректировка финансового результата в НУ | |||

| 22 апреля | 19.04 | 60.01 | -3 000 | -3 000 | Исправление суммы предъявленного НДС | ||

| 68.04 | 19.04 | -20 000 | Сторнирование суммы НДС, ранее принятого к вычету | ||||

| Регистрация Исправительного СФ поставщика | |||||||

| 22 апреля | — | — | 102 000 | Регистрация Исправительного СФ поставщика | Счет-фактура полученный на поступление (испр. 1) | ||

| 22 апреля | — | — | -20 000 | Аннулирование ошибочного СФ в Доп.листе книги покупок | Отчет Книга покупок — Дополнительный лист за IV квартал | ||

| Принятие НДС к вычету по Исправительного СФ | |||||||

| 22 апреля | 68.02 | 19.04 | 17 000 | Принятие НДС к вычету по Исправительному СФ | Формирование записей книги покупок — флажок Запись доп. листа и корр. период IV квартал | ||

| 22 апреля | — | — | 17 000 | Отражение вычета НДС в Доп.листе книги покупок | Отчет Книга покупок — Дополнительный лист за IV квартал | ||

| Реформация баланса по НУ | |||||||

| 31 декабря | 90.08.1 | 90.09 | 15 000 | 15 000 | Закрытие субсчета 90.08.1 | Закрытие месяца — Реформация баланса | |

| 31 декабря | 99.01.1 | 84.01 | 15 000 | Закрытие счета 99.01.1 | |||

| Доплата НДС и пеней в бюджет | |||||||

| 22 апреля | 68.02 | 51 | 3 000 | Уплата НДС в бюджет за IV квартал по сроку платежа 27 января, 25 февраля, 25 марта | Списание с расчетного счета — Уплата налога | ||

| 91.02 | 68.02 | 50,91 | Начисление пеней по НДС | Операция, введенная вручную — Операция | |||

| 68.02 | 51 | 50,91 | Уплата в бюджет пеней по НДС | Списание с расчетного счета — Уплата налога | |||

| Представление уточненной Декларации по НДС за IV кв. в ФНС | |||||||

| 22 апреля | — | — | 17 000 | Отражение суммы НДС к вычету | Регламенти — рованный отчет Декларация по НДС — Раздел 3 стр. 120 | ||

| — | — | -20 000 | Аннулирование суммы НДС к вычету по первичному счету-фактуре | Регламенти — рованный отчет Декларация по НДС — Раздел 8 Прил. 1 | |||

| — | — | 17 000 | Отражение суммы НДС к вычету по исправительному счету-фактуре | ||||

| Доначисление налога на прибыль | |||||||

| 22 апреля | 99.01.1 | 68.04.1 | 450 | Доначисление налога на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 2 550 | Доначисление налога на прибыль в региональный бюджет | ||||

| Доплата налога на прибыль в бюджет | |||||||

| 22 апреля | 68.04.1 | 51 | 450 | Доплата налога на прибыль в федеральный бюджет | Списание с расчетного счета — Уплата налога | ||

| 68.04.1 | 51 | 2 550 | Доплата налога на прибыль в региональный бюджет | Списание с расчетного счета — Уплата налога | |||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 22 апреля | 99.01.1 | 68.04.1 | 2,07 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 11,73 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 2,07 | Уплата в федеральный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| 68.04.1 | 51 | 11,73 | Уплата в региональный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| Представление уточненной Декларации по налогу на прибыль за IV кв. в ФНС | |||||||

| 22 апреля | — | — | -15 000 | Отражение исправленной суммы косвенных расходов | Регламенти — рованный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 040 | ||

Метод сторно. Исправления ошибок в бухучете: примеры использования сторнирования

Одной из ошибок является вариант, когда при отражении учетных записей может быть составлена неверная проводка. Кассир М. предприятия выдал работнику С. подотчетную сумму в размере 5 200 рублей на хозяйственные нужды. В момент совершения операции кассир отнес сумму на счет учет заработной платы. Ошибка была обнаружена в текущем периоде при подведении ежемесячных итогов. В учете предприятия бухгалтер производит записи:

- Корректировка проводки методом сторно: Дт 70 Кт 50 на сумму 5 200 рублей;

- Отражена сумма, выданная работнику: Дт 71 Кт 50 на сумму 5 200 рублей.

Вывод: корректировка красным сторно не отразилась на итогах месяца. Другой распространенной ошибкой служит запись суммы операции в большем размере.

Кассир Н. осуществляет расчеты по заработной плате в филиале с использованием расчетчика, уполномоченного для выдачи сумм в отделении. Сумма платежной ведомости выдачи заработной платы за март составила 87 250 рублей. Кассир Н. указал в РКО и выдал сумму 97 250 рублей. Ошибка была выявлена при окончании расчета с работниками и сдаче ведомости в кассу. В учете предприятия производятся записи:

- Сторнирование неверной суммы проводки: Дт 70 Кт 50 на сумму 97 250 рублей;

- Внесение верной записи: Дт 70 Кт 50 на сумму 87 250 рублей.

Вывод: ошибка, возникшая по невнимательности кассира и раздатчика, была устранена в текущем месяце.

Доначисление налога на прибыль

Сумма затрат уменьшена на 15 000 руб., следовательно, ранее налоговая база была занижена на 15 000 руб.

Рассчитаем недоимку по налогу на прибыль по следующей формуле:

Недоимка по налогу на прибыль за I кв. составила:

- Федеральный бюджет — 15 000*3% = 450 руб.

- Региональный бюджет — 15 000*17% = 2 550 руб.