С НДС не понаслышке знакомы все, кто занимается предпринимательской деятельностью. Аббревиатура расшифровывается как налог на добавленную стоимость. Разумеется, у бухгалтеров процесс вычисления НДС обычно доведен до автоматизма – это рутинная работа, без которой сложно представить не только документооборот многих компаний, но и их финансовую отчетность. Однако владение информацией о налоговом бремени фирмы необходимо не только финансистам: хорошо, когда маркетологи, менеджеры и руководители тоже понимают в основах налогообложения, так как в противном случае легко принять неверное решение.

Обсудим, как вычислить НДС разными способами и каким образом определяется НДС к уплате в бюджет. Чтобы добавить к теории немного практики, рассмотрим конкретные примеры.

НДС – основные определения и формулы

Налог на добавленную стоимость появился во Франции около 60 лет назад – он сменил бытующий в те времена налог с продаж. Последний непомерной ношей лежал на плечах предпринимателей, поскольку в расчет бралась именно выручка, а не прибыль, что не давало возможности развиваться компаниям, работающим с небольшой накруткой. В России НДС был введен в 1992 году, а порядок его исчисления сегодня регулируется 21 главой Налогового кодекса.

Процесс расчета НДС к уплате в бюджет не так прост, как кажется на первый взгляд

НДС – это косвенный налог, за счет которого в государственный бюджет поступает часть стоимости работ, товаров или услуг; она создается в течение всего производственного процесса, а в бюджет вносится по мере реализации товаров и услуг.

В соответствии с Налоговым кодексом РФ (164 статья) на территории нашей страны в настоящее время применяются следующие ставки НДС:

- 0% – применяется к экспортируемым товарам, а также к специфической продукции (почтовые марки, пошлины, лицензии и подобное).

- 10% – используется в случае реализации некоторых товаров для детей, медоборудования, жизненно необходимых продовольственных товаров (к примеру, молоко, хлеб и сахар) и т.д.

- 20% – действует с 01 января 2021 года, заменив привычную ставку в 18%; считается основной ставкой НДС и распространяется на все остальные товары, работы и услуги.

Рассмотрим, по каким формула происходят начисление и выделение НДС.

Смотрите также: Как перевести деньги на карту Сбербанка по номеру 900?

Вычисление НДС от суммы

Логично, что с заданием рассчитать какой-либо процент от суммы справится любой человек, знакомый с азами математики. Приведем формулу:

НДС = Сумма без НДС × Налоговая ставка / 100. Данную формулу можно записать короче, если подставить на место ставки налога конкретное значение, например 20%. Тогда НДС = Сумма без НДС × 20 / 100 = Сумма без НДС × 0,2.

Пример. Предположим, фирма реализует мебельные шкафы стоимостью 15000 рублей без НДС за 1 штуку. Налоговая ставка составляет 20%. Рассчитаем НДС и итоговую цену шкафа вместе с налогом:

- НДС (20%) от суммы = 15000 × 20 / 100 = 15000 × 0,2 = 3000 рублей.

- Цена шкафа с НДС = 15000 + 3000 = 18000 рублей.

Конечно, чтобы вычислить сумму с НДС, необязательно производить два действия, легко обойтись одним: сумму без НДС × 1,2. То есть стоимость мебельного шкафа с НДС будет = 15000 × 1,2 = 18000 рублей.

Вычисление НДС в том числе

Расчет НДС в том числе представляет собой выделение налога, уже заложенного в сумму. К примеру, все цены в обычных продовольственных магазинах уже представлены с НДС – говорят, что товар стоит, например, 2000 рублей с НДС. Формула для расчета налога выглядит следующим образом:

НДС = Сумма с НДС × Налоговая ставка / (Налоговая ставка + 100).

Когда мы используем определенную ставку, формулу можно упростить. Например, при ставке 20%: НДС = Сумма с НДС × 20 / 120.

Пример. Компания занимается продажей газовых плит по цене 24000 рублей с НДС за одну штуку. Ставка НДС – 20%. Определим сумму налога и стоимость плиты без надбавки:

- НДС = 24000 × 20 / 120 = 4000 рублей.

- Цена плиты без НДС = 24000 – 4000 = 20000 рублей.

Также цену без налога несложно определить иначе: 24000 / 1,2 = 20000 рублей.

Налоговая база

Налоговую базу определяйте в соответствии со статьями 154–159, 161–162 Налогового кодекса РФ. Подробнее об определении налоговой базы по конкретным операциям см.:

- Как рассчитать НДС при реализации товаров (работ, услуг);

- Как рассчитать НДС при реализации имущественных прав;

- Как рассчитать НДС при безвозмездной передаче товаров (работ, услуг);

- Как рассчитать НДС при передаче товаров для собственных нужд;

- Как рассчитать НДС по строительно-монтажным работам для собственного потребления.

Как считается НДС к уплате в бюджет?

Если вспомнить рекламу, то неуплаченные налоги мешают спокойному сну. Но это не самое худшее – невыполнение своих обязательств перед государством чревато большими штрафами для предпринимателей. Чтобы перечислить в бюджет НДС и налог на прибыль, следует сначала определить прибыль от продаж и ряд других показателей. Остановимся подробнее на том, что рассчитать НДС, который необходимо уплатить в бюджет.

Важно: налоговым периодом для плательщиков налога на добавленную стоимость является квартал, а крайней датой сдачи декларации по НДС – 25 число месяца, который следует за отчетным периодом (кварталом). Например, за 4 квартал 2021 года следует отчитаться не позднее 25 января 2021 года. Если 25 число выпадает на выходной, то декларацию можно сдать в первый рабочий день, идущий за отчетным. Хотя, конечно, не стоит оставлять все на последний момент.

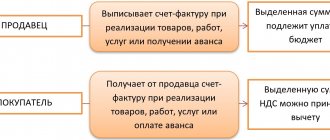

В бюджет уплачивается НДС, равный разнице между начисленным налогом на добавленную стоимость (с тех товаров и услуг, которые были реализованы, или с полученной за них предоплаты) и НДС, принимаемым к вычету (рассчитывается на основании приходных документов, отражающих покупку организацией товаров и услуг). Формула выглядит следующим образом:

НДС к уплате в бюджет = Начисленный НДС – НДС к вычету.

Если в результате расчетов получилось отрицательное число, то компания имеет право претендовать на возмещение НДС из бюджета. Однако надо иметь в виду, что возврат денежных средств будет сопряжен с рядом проверок.

Смотрите также: Как войти в личный кабинет банка «Открытие»?

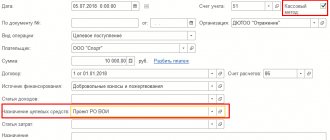

Договоры в условных единицах

Ситуация: как определить сумму вычета по НДС при приобретении товаров (работ, услуг) по договорам, заключенным в условных единицах, курс которых привязан к курсу иностранной валюты? Расчеты по договору ведутся в рублях

При приобретении товаров (работ, услуг) по договорам, заключенным в у. е., сумму входного НДС нужно принимать к вычету на основании полученных счетов-фактур в размере сумм, указанных в этих счетах-фактурах (п. 1 ст. 172 НК РФ).

Счета-фактуры при поставках по договорам, заключенным в у. е., выставляются в рублях (подп. «м» п. 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Сумму налога рассчитывает продавец и указывает ее в счете-фактуре.

Пересчитывать НДС после окончательного расчета с продавцом (исполнителем) не нужно, поскольку право на вычет возникает в момент оприходования товаров (работ, услуг). Курсовые разницы, которые образуются при окончательном расчете, включите в состав внереализационных доходов или расходов (п. 11.1 ст. 250, подп. 5.1 п. 1 ст. 265 НК РФ).

Такой порядок следует из положений абзаца 5 пункта 1 статьи 172 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письме Минфина России от 17 января 2012 г. № 03-07-11/13.

Пример определения суммы вычета по НДС при оприходовании товаров по договору, заключенному в у. е. По условиям договора товар оплачивается после поставки

ООО «Торговая » покупает товары по ценам, выраженным в у. е. По условиям договора поставки 1 у. е. равна 1 долл. США по официальному курсу Банка России на дату оплаты.

Отчетный период по налогу на прибыль – месяц.

12 октября 2015 года «Гермес» оприходовал товар стоимостью 11 800 у. е. (в т. ч. НДС – 1800 у. е.). В счете-фактуре поставщика указаны:

- стоимость товаров – 315 000 руб.;

- сумма НДС – 56 700 руб.

«Гермес» оплатил товар 19 октября 2015 года.

Условный курс доллара США:

- на дату оприходования (12 октября 2015 года) 31,50 руб./USD;

- на дату оплаты (19 октября 2015 года) 31 руб./USD.

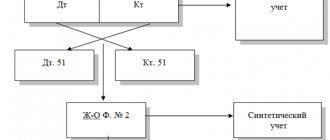

В бухучете «Гермеса» сделаны следующие записи.

12 октября 2015 года (дата оприходования):

Дебет 41 Кредит 60 – 315 000 руб. – оприходованы приобретенные товары;

Дебет 19 Кредит 60 – 56 700 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 56 700 руб. – принят к вычету входной НДС.

19 октября 2015 года (дата оплаты):

Дебет 60 Кредит 51 – 365 800 руб. (11 800 USD × 31 руб./USD) – оплачены товары поставщику;

Дебет 60 Кредит 91-1 – 5900 руб. ((315 000 руб. + 56 700 руб.) – 365 800 руб.) – отражена положительная разница по расчетам с поставщиком.

На день оплаты «Гермес» не корректирует сумму НДС, ранее принятую к вычету.

При расчете налога на прибыль за октябрь бухгалтер «Гермеса» включил образовавшуюся положительную разницу (5900 руб.) в состав внереализационных доходов.

Пример определения суммы вычетов по НДС при оприходовании товаров по договору, заключенному в у. е. По условиям договора предусмотрена предоплата

ООО «Торговая » покупает товары по ценам, выраженным в у. е. По условиям договора поставки 1 у. е. равна 1 евро по официальному курсу Банка России на дату оплаты. Стоимость приобретаемых товаров составляет 11 800 у. е. (в т. ч. НДС – 1800 у. е.).

Отчетный период по налогу на прибыль – месяц.

2 ноября 2015 года в счет предстоящей поставки «Гермес» перечислил продавцу 30-процентный аванс в размере 134 520 руб. (11 800 EUR × 30% по курсу на дату оплаты). 4 ноября 2015 года бухгалтер оприходовал поставленные товары. Окончательный расчет с продавцом произведен 16 ноября 2015 года. Условный курс евро составил:

- на дату перечисления аванса – 38 руб./EUR;

- на дату оприходования товаров – 40 руб./EUR;

- на дату окончательного расчета – 41 руб./EUR.

В бухучете «Гермеса» сделаны следующие записи.

2 ноября 2015 года:

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51 – 134 520 руб. (3540 EUR × 38 руб./EUR) – перечислен аванс в счет предстоящей поставки товаров.

После получения от поставщика счета-фактуры на сумму аванса:

Дебет 68 субсчет «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с авансов выданных» – 20 520 руб. (134 520 руб. × 18/118) – принят к вычету НДС, уплаченный поставщику в составе аванса.

Общая сумма задолженности по оприходованным товарам составит: 134 520 руб. + (11 800 EUR – 3540 EUR) × 40 руб./EUR = 464 920 руб.

Эта сумма указана в счете-фактуре, который поставщик составил при реализации товаров.

Сумма предъявленного НДС равна: 464 920 руб. × 18/118 = 70 920 руб.

Стоимость оприходованного товара без НДС составляет: 464 920 руб. – 70 920 руб. = 394 000 руб.

4 ноября 2015 года:

Дебет 41 Кредит 60 субсчет «Расчеты за товары» – 394 000 руб. – оприходованы приобретенные товары;

Дебет 19 Кредит 60 субсчет «Расчеты за товары» – 70 920 руб. – учтен НДС по оприходованным товарам;

Дебет 76 субсчет «Расчеты по НДС с авансов выданных» Кредит 68 субсчет «Расчеты по НДС» – 20 520 руб. – восстановлен НДС, ранее принятый к вычету с аванса;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 70 920 руб. – принят к вычету НДС по оприходованным товарам;

Дебет 60 субсчет «Расчеты за товары» Кредит 60 субсчет «Расчеты по авансам выданным» – 134 520 руб. – зачтен аванс, перечисленный поставщику.

16 ноября 2015 года:

Дебет 60 субсчет «Расчеты за товары» Кредит 51 – 338 660 руб. (8260 EUR × 41 руб./EUR) – погашена задолженность перед поставщиком.

На день оплаты «Гермес» не корректирует сумму НДС, ранее принятую к вычету.

После окончательной оплаты в учете образовалась отрицательная разница 8260 руб. (464 920 руб. (стоимость оприходованных товаров) – 134 520 руб. (аванс) – 338 660 руб. (окончательная оплата)).

Дебет 91-2 Кредит 60 субсчет «Расчеты за товары» – 8260 руб. – отражена отрицательная разница по расчетам с поставщиком.

При расчете налога на прибыль за ноябрь 2015 года бухгалтер «Гермеса» включил отрицательную суммовую разницу (8260 руб.) в состав внереализационных расходов.

Примеры расчета НДС к уплате в бюджет

Для наглядности обратимся к данным конкретной организации и рассчитаем на их основании сумму НДС, которую следует перечислить в бюджет.

Пример №1

ООО «Дубочки» занимается продажей сахара и кофе (ставки НДС 10% и 20% соответственно). В течение 1 квартала 2021 года выручка от реализации сахара составила 160000 рублей, а кофе – 320000 рублей без НДС. Компания является посредником – она приобрела товары у поставщика, затратив на рассматриваемые партии 115000 рублей и 224000 рублей без НДС. Найдем сумму НДС, которую нужно уплатить в бюджет:

- Определим сумму НДС, начисленную в результате реализации сахара и кофе: 160000 × 0,1 + 320000 × 0,2 = 16000 + 64000 = 80000 рублей.

- Вычислим НДС к вычету (сумму налога, которую компания уплатила поставщику при покупке товаров): 115000 ×0,1 + 224000 × 0,2 = 11500 + 44800 = 56300 рублей.

- Рассчитаем НДС к уплате в бюджет: 80000 – 56300 = 23700 рублей.

Уплата НДС за отчетный период (квартал) осуществляется посредством перечисления в бюджет трех равных платежей. В нашем примере фирме следует заплатить по 7900 рублей (23700 / 3 = 7900) три раза – до 25 апреля, до 27 мая и до 25 июня.

Важно: все операции с налогом на добавленную стоимость должны быть подтверждены с точки зрения закона: если вы приобретаете товары, то обязательно обращайте внимание на правильность оформления бухгалтерских документов. Некоторым кажется, что старая форма счета-фактуры, отсутствие подписи или мелкие погрешности в данных контрагентов – лишь несущественные помарки, однако это совсем не так. Перечисленные ошибки обычно приводят к тому, что НДС к вычету не принимается. Внимательное отношение к документам позволяет избежать многих неприятностей – например, пени за просрочку платежа по договору.

Пример №2

ООО «Пластмассовая жизнь» занимается производством и продажей пластиковой посуды. За последний квартал был выполнен крупный заказ – продано 4570 комплектов посуды для пикника по цене 320 рублей за штуку без НДС. Ставка налога – 20%. Затраты на материалы составили 110 рублей на один комплект, однако приобретались они у фирмы, работающей по упрощенке, то есть без НДС. Вычислим сумму НДС для уплаты в бюджет:

- Определяем сумму НДС, начисленную при продаже комплектов посуды: 4570 × 320 × 0,2 = 292480 рублей.

- Так как в данном случае расходные материалы были куплены у организации, не применяющей НДС, вычитать из полученной цифры нечего, следовательно, всю сумму необходимо перечислить в бюджет.

Важно: вопрос о целесообразности ведения бизнеса с теми компаниями, которые не используют НДС, давно занимает умы многих руководителей фирм на ОСНО. Однако здесь все решают конкретные цифры – определить суммы НДС к уплате в разных случаях не сложнее, чем посчитать переплату по кредиту. Иногда логичнее остановиться на сделке без НДС, если цена товаров существенно ниже.