Код по КНД — это указание на тип налоговой декларации по специальному справочнику. В статье описаны функции классификатора, его структура и приведены основные значения для самой распространенной отчетности.

В бухгалтерской документации нередко встречается комбинация цифр, означающая код КНД: расшифровка аббревиатуры достаточно проста — это код налоговой декларации. Код по КНД можно найти в специальном справочнике, утвержденном Приказом ФНС России от 28.05.2013 (он соотносит значения КНД и КБК). Кроме того, структуру классификатора налоговых документов утвердил Приказ ФНС России от 22.03.2017 № ММВ-7-17/[email protected]

Любой документ, имеющий 7-значную кодификацию, представляет собой расчет того или иного налога в письменной или электронной форме, произведенный самим налогоплательщиком в целях его уплаты. Для поверки и контроля налогоплательщик также указывает в бланке другую необходимую информацию: объект налогообложения, источники доходов, базу для исчисления, применяемые льготы и т. д.

Кто сдает форму КНД 1152017

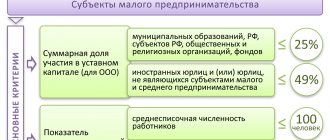

Декларация по форме КНД 1152017 предусмотрена для лиц, применяющих упрощенную систему налогообложения — УСН. Применение УСН регулируется главой 26.2 Налогового кодекса, где сказано, что применять УСН вправе как организации, так и индивидуальные предприниматели.

Организация вправе перейти на УСН после девяти месяцев деятельности в году, когда она приняла решение о переходе, при условии, что совокупный доход за этот период не превысил 112,5 млн рублей. Часть 3 статьи 346.12 НК РФ перечисляет виды организаций и ИП, которые не вправе применять УСН, в их числе, например:

- субъекты, имеющие филиалы;

- банки;

- пенсионные фонды;

- инвестиционные фонды;

- ломбарды.

Организации и ИП, чьи виды деятельности не перечислены в ст. 346.12 и имеющие достаточно маленький доход, вправе перейти на УСН. Декларация по форме КНД 1152017 станет для них обязательной.

УСН предполагает два вариант налогообложения:

- «доходы», при которой сумма налога исчисляется из полной суммы доходов организации;

- «доходы минус расходы» — порядок, при котором налогообложению подлежит только прибыль лица.

Ставка налога при системе «доходы» меньше, чем при «доходы минус расходы», каждая организация и предприниматель самостоятельно решают, какую систему предпочесть.

Формы налоговой отчетности, действующие в 2021 году

Организации и индивидуальные предприниматели уплачивают налоги и страховые взносы в зависимости от выбранной системы налогообложения и отчитываются перед Федеральной налоговой службой и другими контролирующими органами по утвержденным формам. В текущем году вступили в действие несколько новых форм отчетности.

Налог на прибыль

Приказом ФНС России от 23.09.2019 № ММВ-7-3/[email protected] утверждена новая форма декларации по налогу на прибыль. У нее появилось, в том числе приложение № 7 к листу 02 «Расчет инвестиционного вычета». Изменения и в самом листе 02. Признак плательщика теперь отражается двумя цифрами. А также введены новые коды: 07 — для участников региональных инвестиционных проектов, 09 — для образовательных организаций, 10 — для медицинских организаций и другие.

Кроме того, определен порядок отражения реквизитов субъектов РФ, которым установлены пониженные ставки (строка 171). И еще введены строки 268 и 269, где проставляются суммы, на которые уменьшаются авансовые платежи или налог в связи с применением инвестиционного вычета. А в приложении № 1 к листу 02 новые строки 200-220 служат для выделения налоговой базы по доходам от участия в инвестиционном товариществе. Обновлены также листы 01, 03, 08. По новой форме организации начали отчитываться за 2021 год.

Налог на имущество

Начиная с 2021 года, налогоплательщики не обязаны представлять расчеты авансовых платежей по налогу на имущество. Это нововведение нашло отражение в новой форме налоговой декларации, утвержденной приказом от 14.08.2019 № СА-7-21/[email protected] Кроме того, в ней появились новые коды налоговых льгот для некоторых организаций — владельцев недвижимости, например, для объектов высокой энергетической эффективности и других. Новая форма начала действовать с отчетности за 2021 год.

Страховые взносы

Из новой формы расчета по страховым взносам исключен лист о сведениях физических лиц, не относящихся к предпринимателям. В обязательном порядке нужно заполнять титульный лист, раздел 1, подразделы 1.1 и 1.2 приложение 1 к разделу 1, приложение 2 к разделу 1 и разделу 3. Остальную информацию следует вносить по необходимости.

Новый отчет СЗВ-ТД

С начала этого года в Пенсионный фонд подается еще один ежемесячный отчет — СЗВ-ТД. В нем работодатель сообщает о кадровых изменениях у своих сотрудников. Форма СЗВ-ТД введена в связи с переходом на электронные трудовые книжки.

Отчетность организаций

Отчетные формы, которые обязаны сдавать в контролирующие органы организации, можно условно разделить на:

—

налоговую отчетность в соответствии с выбранным режимом;

—

отчетность за сотрудников;

—

бухгалтерскую отчетность;

—

налоговую отчетность по прочим налогам;

—

статистическую отчетность (в Росстат).

Кроме того, пользователи контрольно-кассовой техники должны вести учет кассовых операций. Организации на «упрощенке» обязаны учитывать доходы и расходы в КУДиР.

Основные формы налоговой отчетности

—

КНД-1151006 – Налоговая декларация по налогу на прибыль организаций;

—

КНД-1151082 – Налоговая декларация по налогу на прибыль организаций при выполнении соглашений о разделе продукции;

—

КНД-1151038 – Налоговая декларация по налогу на прибыль иностранной организации;

—

КНД-1152026 – Налоговая декларация по налогу на имущество организаций;

—

КНД-1152028 – Налоговый расчет по авансовому платежу по налогу на имущество организаций;

—

КНД-1151001 – Налоговая декларация по налогу на добавленную стоимость;

—

КНД-1151074 – Налоговая декларация по акцизам на табачные изделия;

—

КНД-1151039 – Налоговая декларация по акцизам на нефтепродукты;

—

КНД-1151090 – Налоговая декларация по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию;

—

КНД-1151089 – Налоговая декларация по акцизам на автомобильный бензин, дизельное топливо и т. д.;

—

КНД-1151040 – Налоговая декларация по акцизу на подакцизное минеральное сырье (природный газ);

—

КНД-1151088 – Налоговая декларация по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств – членов таможенного союза;

—

КНД-1151054 – Налоговая декларация по налогу на добычу полезных ископаемых;

—

КНД-1152011 – Налоговая декларация по налогу на игорный бизнес;

—

КНД-1152004 – Налоговая декларация по транспортному налогу;

—

КНД-1152027 – Налоговый расчет по авансовым платежам по транспортному налогу;

—

КНД-1153005 – Налоговая декларация по земельному налогу;

—

КНД-1153003 – Налоговый расчет по авансовым платежам по земельному налогу;

—

КНД-1151072 – Налоговая декларация по водному налогу;

—

КНД-1152017 – Налоговая декларация по налогу, уплачиваемому по упрощенной системе налогообложения;

—

КНД-1151059 – Налоговая декларация по единому сельскохозяйственному налогу;

—

КНД-1151085 – Единая (упрощенная) налоговая декларация;

—

6-НДФЛ – Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом;

—

4-НДФЛ – Налоговая декларация по налогу на доходы физических лиц (КНД-1151021);

—

КНД-1151046 – Налоговая декларация по единому социальному налогу;

—

КНД-1151063 – Налоговая декларация по единому социальному налогу для индивидуальных предпринимателей, адвокатов, нотариусов, занимающихся частной практикой;

—

КНД-1110018 – Сведения о среднесписочной численности работников за предшествующий календарный год;

—

КНД-1151065 – Декларация по страховым взносам на обязательное пенсионное страхование;

—

КНД-1151058 – Расчет авансовых платежей по страховым взносам на обязательное пенсионное страхование;

—

КНД-1151026 – Расчет регулярных платежей за пользование недрами;

—

КНД-1151024 – Налоговая декларация о доходах, полученных российской организацией от источников за ее пределами.

отчетность бухгалтерская отчетность сдача отчетности

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Когда сдавать декларацию по форме КНД 1152017

Сроки подачи декларации установлены ст. 346.23 НК РФ.

| Кто отчитывается | Срок сдачи |

| Организации | Не позднее 31 марта года, следующего за отчетным, то есть декларацию за 2021 год организации обязаны предоставить до 31.03.2020 |

| ИП | Не позднее 30 апреля года, следующего за отчетным |

Есть особые случаи, когда подают форму КНД 1152017:

- если лицо прекращает предпринимательскую деятельность, о чем уведомляет налоговую инспекцию, декларацию он подает до 25-го числа месяца, следующего за тем, в котором прекратилась его деятельность;

- если лицо утратило право на применение УСН, декларацию оно обязано подать до 25 числа месяца, следующего за кварталом, в котором эта утрата произошла.

ВАРИАНТ 1: КНД 1166108 – через “Контур.Экстерн”

Шаг Первый:

- Авторизуйтесь на сайте Контур Экстерн.

Если у Вас нет Контур Экстерн, то воспользуйтесь бесплатной версией «Тест‑драйв»: 3 месяца.

- На главном экране Контур Экстерн перейдите на вкладку “ФНС”, затем нажмите на кнопку “Запросить сверку”.

Шаг Второй:

- На закладке “Запросить сверку” выберите необходимый документ.

Шаг Третий:

- На экране запроса на предоставление информационных услуг заполните все требуемые поля: (Тип запроса по ИФНС, Код Инспекции, Запрашиваемый налог по КБК и ОКТМО.)

- В поле “Формат ответа” укажите: “XML”.

- Далее переходим к отправке.

Шаг Четвертый:

- Дождитесь результатов обработки документа в налоговом органе, (обычно данная операция занимает несколько минут, но случаются и задержки.)

- Зайдите в раздел “Документы”, “Запросы ИОН” и скачайте готовый акт.

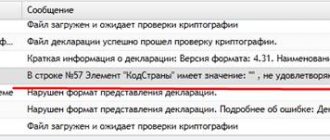

Как заполнить форму КНД 1152017

Приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected] утвержден порядок заполнения КНД 1152017, в котором подробно описано, как заполнить каждый из разделов документа.

Декларация состоит из титульного листа и трех разделов, первый и второй разделы содержат подразделы, предназначенные для разных систем налогообложения. Логика заполнения документа необычна: сначала заполняется титульный лист, затем второй раздел, затем первый. В завершении, при необходимости — третий.

Все денежные значения в декларацию вносятся в рублях целыми цифрами, копейки округляются: 50 копеек и более — до полного рубля, 49 копеек и менее — до нуля.

Юридическая сторона

Итак, для того, чтобы изучить структуру НД, необходимо ознакомиться с рядом нормативно-правовых актов, регулирующих правила ее подачи и заполнения:

- Налоговый Кодекс. Общая структура отражена в статье 80.

- Ведомственные приказы. Все изменения, которые касаются формы подачи НД, оформляются посредством их выпуска. Кроме этого, приказами ФНС регулируется конкретная форма, структура, а также последовательность заполнения по каждому типу декларации.

Какой порядок составления налоговых деклараций? Состав НД: 7 листов, а также пять приложений. НД должна иметь титульный лист. Нумерация строк делается с помощью трех цифр. Например, первая строка НД будет выглядеть следующим образом – 001, вторая – 002 и так далее.

В НД, независимо от ее вида, должна обязательно содержится определенная информация. В нашем материале мы постараемся доступно объяснить содержание и назначение каждого раздела.

Подробнее о правовых нормах и других аспектах декларации можно узнать в этой статье, а о том, как правильно подать декларацию, читайте тут.

Способ и форма предоставления документа

Декларация 1152017 подается:

- На бумажном носителе:

- лично налогоплательщиком;

- его представителем;

- по почте.

- В электронном виде.

ВАЖНО!

ФНС не вправе требовать электронной декларации. Отчитываться в электронном формате обязаны налогоплательщики со штатной численностью 100 и более работников. А для перехода на УСН действует условие: штат не может превышать 100 работников. В то же время электронный способ сдачи позволяет исключить большое число ошибок и недочетов при заполнении.

ВАРИАНТ 2: Запросить Перечень КНД 1166108 на сайте налоговой

Шаг Первый:

Данный способ потребует зарегистрироваться в «Личный кабинет юридического лица» на сайте ИФНС. И получить Электронную подпись (КСКПЭП) Юридического лица.

- Авторизуйтесь на сайте nalog.ru в личном кабинете юридического лица.

Шаг Второй:

- Выберите вкладку “запрос документов” в личном кабинете.

Шаг Третий:

- Выделите “Перечень налоговых деклараций (расчетов) и бухгалтерской отчетности” и установите желаемый способ ответа.

Сроки отчетности

Единую (упрощенную) декларацию сдают как на бумаге, так и электронно (при среднесписочной численности более 100 человек).

Подается декларация ежеквартально.

за 2021 год — до 20.01.2021 включительно;

за 1 квартал 2021 года — до 20.04.2021 включительно;

за полугодие — до 20.07.2021 включительно;

за 9 месяцев — до 20.10.2021 включительно.

Попробуйте сдать отчетность через систему Контур.Экстерн. 3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Налоговая декларация по ЕНВД

ЕНВД — это единый налог на вмененный доход налог, который вводится на муниципальном уровне и распространяется на определенные сферы деятельности.

Список объектов, облагаемых ЕНВД:

- бытовые услуги;

- ветеринарные;

- техобслуживание; транспортные услуги, хранение и мойка;

- розничная торговля;

- общепит;

- наружная реклама, в том числе в транспортных средствах;

- предоставление жилья в аренду, гостиничные услуги;

- предоставление в аренду земельных участков и мест для торговли

Налоговая ставка составляет порядка15 %.

Уточненная налоговая декларация

Что собой представляет данный вид отчетности? Все товары, которые были ввезены за отчетный период. В отличие от общей декларации НДС, налогоплательщик заполняет форму без нарастающего итога. То есть, учитываются данные исключительно за месяц.

В связи с этим не всегда есть возможность исправить неточности в налоговой декларации за отчетные периоды, следующие за данным. Чтобы внести исправления в неверные сведения, предоставленные налогоплательщиком, дается сдачи уточненной налоговой декларации в сроки, определенные нормативами Налогового Кодекса Российской Федерации. Для этих целей есть специальные строки «Изменение налоговой базы по ранее ввезенным товарам».

В каких случаях предоставляется уточненная налоговая декларация?:

- В случае, если обнаружена ошибка (погрешность) в применении ставки НДС.

- Если обнаружена ошибка (погрешность) определения налоговой базы, при условии того, что данные для начисления НДС были известны на дату предоставления декларации.

- При вывозе с территории Российской Федерации товаров, предназначенных для реализации, в течение одного месяца, с последующим возвратом.

В случае предоставления уточненной налоговой декларации, необходимо обязательно написать заявление о ввозе/вывозе товаров, при котором уплачивались косвенные налоги.

Следует учитывать, что при возврате товаров в Российскую Федерацию, плательщик имеет полное право не предоставлять уточненную декларацию, приняв всю сумму уплаченного налога к вычету. Однако, уточненная декларация предоставляется обязательно, в случае возврата товаров, если первичная декларация еще не подавалась в Налоговую инспекцию.

Уточненная налоговая декларация не предоставляется:

- Если после исчисления НДС в течение определенного срока по вывезенным с территории РФ товарам известны расходы, которые увеличивают налоговую базу по данным наименованиям.

- В случае, если ввезенные товары из России возвращены продавцу в течение одного и того же месяца.

- В случае изменения налоговой базы, в связи с колебанием курса валют на момент оприходования товара до срока оплаты.

Налоговая декларация на имущественный вычет

Данный вид вычетов включает три составляющие:

- В отношении расходов на строительство нового дома или приобретение недвижимости на территории РФ (в любом регионе), в том числе земельных участков под застройку.

- В отношении расходов на погашение существующих процентов по целевым займам. Стоит учитывать, что кредиты могут быть выданы исключительно российскими финансовыми учреждениями, а также индивидуальными предпринимателями. Эти средства должны быть израсходованы по целевому назначению — строительство или приобретения жилья.

- Расходы для погашения существующих процентов по кредитам (займам), полученным в целях рефинансирования на приобретение жилья (квартира, дом) или земельных участков под застройку. В том числе строительство жилого дома. Перекредитование может проводиться исключительно российскими финансовыми учреждениями.

Как можно получить имущественный вычет? В случае приобретения или строительства жилого дома (коттеджа), квартиры или комнаты, доли, земельного участка под строительство. Вычет производится исключительно в размере расходов, которые были произведены. Однако стоит учитывать, что сумма не должна превышать два миллиона российских рублей, не учитывая уплаченные ранее проценты по текущим кредитам.

Когда налогоплательщик может сдать единую упрощенную декларацию: примеры

Для более понятного объяснения того, кто сдает единую упрощенную налоговую декларацию, рассмотрим несколько наглядных примеров:

Пример 1

Допустим, ООО «Огонек», находящееся на ОСНО, в 2021 году не оказывало услуг, на расчетный счет и в кассу компании денежные средства не поступали. Имущества на балансе ООО «Огонек» не имеет. Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать единую упрощенную налоговую декларациюв связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то, что доходов в этом периоде не было.

Пример 2

Борисов А. И. зарегистрирован в качестве индивидуального предпринимателя с 01.08.2020, в качестве системы налогообложения им была выбрана УСН. Однако в связи с непредвиденными обстоятельствами Борисов А. И. за весь 2021 год так и не оказал ни одной услуги. Расчетный счет он не открывал, в кассу поступлений не было. В данном случае Борисов А. И. имеет право подать единую упрощенную налоговую декларацию за 2021 год не позднее 20.01.2021.

Подтверждение указанного выше примера содержит письмо ФНС от 08.08.2011 № АС-4-3/[email protected]

Пример 3

ООО «Темп» находится на ОСНО. В 2021 году на расчетный счет и в кассу денежные средства не поступали, каких-либо платежей также не совершалось; плательщиком по налогам на имущество, транспорт и землю ООО «Темп» не является в связи с отсутствием объектов налогообложения. В данном случае организация имеет право подать единую упрощенную налоговую декларацию, в которую включит налог на прибыль и налог на добавленную стоимость.

Единая упрощенная декларация — образец заполнения

Бланк единой упрощенной налоговой декларации можно бесплатно скачать на нашем сайте по ссылке ниже:

Однако полезным может оказаться также знакомство с образцом заполнения единой упрощенной налоговой декларации. Особенно в свете вопроса о том, возможно ли существование образца заполнения нулевой единой упрощенной налоговой декларации. Единая упрощенная декларация изначально создавалась как нулевая (т. е. не имеющая цифровых показателей, характеризующих ведение налогоплательщиком деятельности), поэтому она даже не содержит полей для проставления в ней прочерков по отсутствующим для заполнения данным. Кроме того, в ней отражаются сведения об отсутствии оснований для уплаты сразу нескольких налогов. Обычную же нулевую декларацию составляют на бланке конкретного налога, применяемого для внесения в него исходных сведений для расчета базы по этому налогу, которые при отсутствии этих сведений заменяют прочерками.

Заполненный образец единой упрощенной налоговой декларации за 4 квартал 2021 года для организации вы также можете скачать в КонсультантПлюс, получив пробный демо-доступ к системе К+. Это бесплатно.