Все предприниматели и организации, выплачивающие доходы физическим лицам, признаются налоговыми агентами. По завершении календарного года они должны передавать в налоговую инспекцию декларацию, заполненную в форме 2-НДФЛ. Этот документ должен содержать информацию обо всех физических лицах, которые получили доход в отчетном периоде, а также размер и сроки выплат. Графа 2,3 «Статус налогоплательщика» в 2-НДФЛ вызывает много вопросов: как определить статус иностранного сотрудника; какую налоговую ставку применять к той или иной группе иностранцев; как быть, если статус поменялся в течение отчетного периода и т.д. Давайте разбираться.

Статус налогоплательщика в 2-НДФЛ

Что такое статус налогоплательщика в 2 НДФЛ?

Каждое юридическое лицо является налоговым агентом, и берет на себя обязательство по уплате налогов как по своей деятельности и ее финансовым результатам, так и по заработной плате всех своих сотрудников. Фактически, каждая компания (в том числе индивидуальный предприниматель) является для своих работников посредником по уплате налогов.

Ключевым в налогообложении полученных доходов является правильное определение налоговой ставки (процента от дохода). Именно для того, чтобы правильно определить данную ставку и существует такое понятие, как статус налогоплательщика.

Каждый налогоплательщик может обладать своими особенностями, влияющими на его статус. Они могут касаться таких параметров, как:

- страна проживания/гражданство;

- род деятельности;

- особенности проживания на территории России и т.п.

На каждого своего сотрудника (физическое лицо) компания готовит специальную справку, и сдает ее в налоговый орган после прошедшего календарного года. Именно в данной справке прописывается статус налогоплательщика.

Налоговые органы, в свою очередь, проверяют указанный статус по каждому физическому лицу, и выносят решение, правильно ли была определена налоговая ставка.

Нерезидент

Если иностранный сотрудник находится на территории страны меньше 183 суток, он считается нерезидентом. Статус «нерезидента РФ» имеет несколько особенностей:

- Платить налог и сдавать декларацию в фискальный орган нерезидент обязан, только если он получил доход от источника, который расположен на российской территории.

- Нерезидент не может получить налоговый вычет.

- Если в результате изменения статуса с нерезидента на резидента был излишне уплачен налог, вернуть деньги можно только в налоговой (не через работодателя) по окончании календарного года.

Статус резидента или нерезидента не зависит от гражданства. Резидентом может быть не только гражданин России, но и гражданин другого государства или лицо без гражданства. Нерезидентом может быть:

- россиянин, проживающий за рубежом;

- иностранец, приехавший менее полугода назад.

Основные виды (1, 2, 3, 4, 5, 6)

Справка 2-НДФЛ была утверждена ранее Приказом ФНС 30.10.2015 г. и содержала она всего три статуса.

Сегодня в ней насчитывается для более точной формулировки и расшифровки статуса налогоплательщика шесть значений.

Таблица статусов на сегодня такая:

| Статус налогоплательщика в 2 НДФЛ «1» | Резидент РФ |

| Статус «2» | Не резидент РФ |

| Статус «3» | Специалист высшей квалификации ил мастерства, но не является резидентом РФ |

| Статус «4» | Граждане РФ, которые часто ездят за границу, но возвращаются домой, при этом, налоговая система не рассматривает их, как резидентов страны, применяя к ним иную систему вычетов налогов |

| Статус «5» | Беженцы, не резиденты РФ |

| Статус «6» | Применим к иностранным лицам, у которых согласно патенту имеется разрешение на работу в стране |

Усовершенствованную систему статусов очень легко использовать в работе налоговой службы, поскольку она дает более открытую расшифровку и формулировку данных и сведений о гражданине, как отечественном, так и иностранном.

В какую категорию входят иностранные граждане

К иностранным гражданам правила определения статуса равнозначные общим. Иными словами, в зависимости от того, кем конкретно признается иностранец по работе и порядку уплаты налогов.

Для него также можно определить статус от одного до шести. По чаще всего, иностранные лица, работающие на территории РФ, получают пропуск за патентом.

Как правило, они имеют без виз. Рабочий патент нужен для работы в стране за наймом, для предпринимательства, открытия своего бизнеса и т.д.

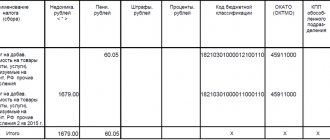

Значение в платежке

Всего значений, в соответствии с нормативной документацией, 28. Основными являются:

- 01 — организация перечисляет обязательные сборы;

- 02 — компании и ИП платят как агенты;

- 08 — взносы на травматизм;

- 09 — ИП исполняет обязанности перед контролирующим органом;

- 10 — занимающиеся частной практикой;

- 11 — адвокаты;

- 12 — главы крестьянского хозяйства;

- 13 — физлица.

14 пункт на настоящий момент исключен.

Где взять данные для точного заполнения платежного поручения в поле 101? Все значения указаны в Приложении № 5 к Приказу Министерства РФ от 12.11.2013 № 107н. Последние изменения в него были внесены 05.04.2017, часть из которых вступила в силу с 02.10.2017. Этим документом и следует руководствоваться при заполнении бланка платежного поручения. Далее приведем примеры наиболее распространенных значений на практике.

Правила указания информации

Остановимся подробнее на содержании двузначных кодов, которые чаще всего применяются плательщиками. Таблица поможет разобраться, как определить статус налогоплательщика.

| Показатель | Значение |

| Статус налогоплательщика 1 | Таким образом обозначается плательщик — юридическое лицо в части уплаты сборов, налогов, страховых взносов и иных платежей, администрируемых органами налоговой инспекции. Примечание: иначе говоря, так обозначается исполнение денежной повинности в виде сборов, страховых взносов юридическим лицом — фирмой или организацией. |

| Статус налогоплательщика 02 | По этим цифрам Казначейство определяет налоговых агентов (которыми могут быть как организации, компании, так и индивидуальные предприниматели). Примечание: например, этот код применяется при перечислении НДФЛ за сотрудников. Агенту следует обратить внимание на особенности уплаты таких взносов. |

| Статус налогоплательщика 08 | Этот код используется при перечислении взносов на травматизм, которые не переданы в администрирование ФНС РФ, в отличие от всех других страховых взносов. |

| Статус налогоплательщика 09 | Исполнение обязанности ИП по перечислению платежей, администрированием которых занимается ФНС РФ. |

Уточнение данных в платежке, если это будет нужно, производится в соответствии с нормами ст. 45 Налогового кодекса РФ.

Какие бывают статусы и коды

С 2021 года выделяют шесть статусов налогоплательщиков, каждому из которых присваивается код.

Таблица 1. Коды, присваиваемые в зависимости от статуса налогоплательщика

| Код | Статус |

| Код 1 | Ставится в случае, если физическое лицо является резидентом страны. |

| Код 2 | Физлицо резидентом не является. |

| Код 3 | Специалист высокой квалификации, также резидентом не является. |

| Код 4 | Участник государственной программы по возвращению на родину соотечественников. Нерезидент России. |

| Код 5 | Беженец-нерезидент. |

| Код 6 | Гражданин другой страны, работающий на территории Российской Федерации на основании патента. |

На заметку! От кода статуса сотрудника, зависит какой процент будет высчитан с его дохода.

Чтобы определить, какой код должен стоять в 2-НДФЛ и по какой ставке высчитывать налоги, следуйте данному алгоритму:

- Проверьте, если у иностранного сотрудника особый статус.

- Узнайте, является ли он резидентом или нет.

- Выясните, какой именно доход необходимо выплатить иностранцу.

Резидент

К этой категории относятся подавляющее большинство российских работников. Поэтому в разделе 2,3 декларации 2-НДФЛ бухгалтеры чаще всего ставят код №1.

Налоговый резидент — физлицо, которое живет в государстве не менее ста восьмидесяти трех суток в течение предыдущих двенадцати месяцев, идущих друг за другом. В эти 183 суток также входят даты приезда и выезда.

Кто является Налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья. В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов.

Если физлицо проживало не в России, но за границей проходило лечение или получало образование, срок его отсутствия не будет засчитываться в 183 суток.

Для резидентов ставка подоходного налога составляет 13%

Нерезидент

Если иностранный сотрудник находится на территории страны меньше 183 суток, он считается нерезидентом. Статус «нерезидента РФ» имеет несколько особенностей:

- Платить налог и сдавать декларацию в фискальный орган нерезидент обязан, только если он получил доход от источника, который расположен на российской территории.

- Нерезидент не может получить налоговый вычет.

- Если в результате изменения статуса с нерезидента на резидента был излишне уплачен налог, вернуть деньги можно только в налоговой (не через работодателя) по окончании календарного года.

Статус резидента или нерезидента не зависит от гражданства. Резидентом может быть не только гражданин России, но и гражданин другого государства или лицо без гражданства. Нерезидентом может быть:

- россиянин, проживающий за рубежом;

- иностранец, приехавший менее полугода назад.

Беженец

С октября 2014 года все доходы, которые выплачиваются беженцам и получившим временное жилье в РФ, проходят по сокращенной ставке подоходного налога — 13%.

Код 5 в разделе «Статус налогоплательщика» ставится, только если сотрудник — нерезидент страны. Для нерезидентов тринадцатипроцентным налогом облагаются только доходы, которые были получены в результате трудовой деятельности. Все иные выплаты (подарки, мат.помощь) подлежат налогообложению по общему для всех нерезидентов проценту — 30%.

На заметку! Беженец не может рассчитывать на вычеты стандартной группы, до того как он получит статус российского налогового резидента.

Чтобы получить вычет на детей, беженец должен легализовать документы (свидетельство о рождении или усыновлении) на территории нашего государства. Сделать это можно в консульских отделениях республики, которая выдала документ.

Если страна, в которой был получено свидетельство, участница Гаагской конвенции, достаточно заверить документ апостилем

Участники программы по возвращению соотечественников

Код 4 в разделе «Статус налогоплательщика» применяется, если сотрудник является участником программы по возвращению соотечественников из стран СНГ на родину, в Россию. Для этой категории иностранцев и их семей предусмотрены различные социальные льготы, в том числе сокращенный процент подоходного налога.

Правила расчета НДФЛ для переселенцев:

- Заработная плата, оплата услуг, премии и прочие заработки, полученные в результате рабочей деятельности облагаются налогом 13%. Процент не должен быть больше, даже если служащий — нерезидент страны. Применять льготу можно лишь после того, как иностранец предъявит документ, доказывающий факт участия в данной государственной программе. При приеме на работу бухгалтеру нужно оставить себе копию документа и регулярно проверять срок его действия. Свидетельство выдается переселенцу на три года.

- Размер ставки, применяемой к остальным нетрудовым доходам, зависит от того, стал ли переселенец резидентом. Если да, процент равен 13%; если нет — 30%. К категории нетрудовых заработков относятся подарки, мат.помощь, доход со сдачи имущества в аренду.

- Вычеты стандартной группы можно применять только, если переселенец уже стал резидентом.

На заметку! Участник программы имеет право трудоустроиться на территории Российской Федерации без разрешения на работу.

Высококвалифицированные иностранные специалисты

Высококвалифицированным специалистом считается иностранец, имеющий в какой-то сфере деятельности выдающиеся навыки, знания, опыт. У такого сотрудника должен быть подписан трудовой контракт с компанией из России. Оплата за труд ценного иностранного сотрудника должна быть не менее двух миллионов рублей в год. Но для преподавателей и научных сотрудников минимальная заработная плата может быть меньше — от одного миллиона рублей.

На заметку! Доход высококвалифицированного иностранного специалиста облагается налогом 13%, даже если он является нерезидентом РФ.

Оценивать уровень компетентности и квалификации должен наниматель. Доказательством высокого уровня знаний и опыта могут служить:

- диплом;

- сертификаты об образовании;

- комментарии предыдущих работодателей о служащем;

- награды;

- информация из специализированных организаций.

Статус специалиста высокой квалификации присуждается иностранному служащему с момента выдачи разрешения на работу. В документе должна присутствовать соответствующая пометка.

Тринадцатипроцентную ставку для этой категории работников можно использовать, даже если трудовой контракт заключен на небольшой срок. Если договор составлен на срок менее 1 года, размер оплаты труда за период работы должен быть минимум два миллиона рублей.

По сокращенной ставке проходят только те доходы ценного специалиста, которые относятся к трудовым выплатам. Например, оклад, производственные премии, оплата за услуги.Все доходы, которые выходят за рамки трудовых взаимоотношений, облагаются налогом 30%, даже если перечисление денег осуществляет тот же работодатель

На заметку! Если специалист покинул страну и выплаты должны быть сделаны за пределы Российской Федерации, то к доходу все равно применяется ставка 13%. При последних выплатах после увольнения иностранного сотрудника величина налога также остается неизменной.

Иностранцы, работающие по патенту

Если сотрудник-иностранец является гражданином безвизовой страны, он должен оформить патент. Этот документ дает право работать на территории Российской Федерации. Трудовой патент необходим как для работы по найму, так и для осуществления индивидуальной предпринимательской деятельности, открытия фирмы.

Патент не нужно получать гражданам Казахстана, Кыргызстана, Армении и Белоруссии. Эти страны — не только безвизовые, но и входят в единый с Россией таможенный союз. По международному соглашению патенты и разрешения на работу для уроженцев этих четырех государств не нужны.

Гражданам остальных безвизовых стран — Узбекистана, Украины, Абхазии, Азербайджана — патент получать необходимо.

В патенте указана территория, на которой иностранец имеет право работать. Так, если документ был выдан в Подмосковье, иноземец не может трудится в Москве. И, наоборот, патент, выданный в Москве, не дает право работать за ее пределами.

На заметку! Работодатель должен предотвратить двойное налогообложение, так как есть вероятность высчитать НДФЛ два раза — во время начисления дохода работодателем и при оплате авансовых платежей по патенту. Наниматель обязан помочь иностранному сотруднику снизить налог. Для этого достаточно отразить эту информацию в справке 2-НДФЛ.

Также можно сделать возврат излишне уплаченного иностранцем подоходного налога. В этом сотруднику также может помочь работодатель. Сумма, которую планируется вернуть, не должна превышать размер авансового платежа за месяц. Также сумма к возврату зависит от размера дохода работника.

На заметку! Поскольку размеры ежемесячных авансовых платежей во всех регионах разные, то и суммы к возврату тоже будут разными.

В какую категорию входят иностранные граждане

К иностранным гражданам правила определения статуса равнозначные общим. Иными словами, в зависимости от того, кем конкретно признается иностранец по работе и порядку уплаты налогов.

Для него также можно определить статус от одного до шести. По чаще всего, иностранные лица, работающие на территории РФ, получают пропуск за патентом.

Как правило, они имеют без виз. Рабочий патент нужен для работы в стране за наймом, для предпринимательства, открытия своего бизнеса и т.д.

Резидент

К этой категории относятся подавляющее большинство российских работников. Поэтому в разделе 2,3 декларации 2-НДФЛ бухгалтеры чаще всего ставят код №1.

Налоговый резидент — физлицо, которое живет в государстве не менее ста восьмидесяти трех суток в течение предыдущих двенадцати месяцев, идущих друг за другом. В эти 183 суток также входят даты приезда и выезда.

Кто является Налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья. В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов.

Если физлицо проживало не в России, но за границей проходило лечение или получало образование, срок его отсутствия не будет засчитываться в 183 суток.

Для резидентов ставка подоходного налога составляет 13%

Видео — Подтверждение статуса налогового резидента РФ

Важен ли факт резидентства работника на конец года для ставки налога?

Согласитесь странный вопрос, ведь только что, проанализировав нормы НК РФ и Договора, мы пришли к выводу что в целях исчисления НДФЛ статус налогового резидента РФ для таких работников не имеет значения. Не тут то было, Минфин России в мае 2021 г. выпустил в свет Письмо, в котором разъясняет, что по итогам налогового периода, бухгалтер компании должен определить окончательный налоговый статус физического лица в зависимости от времени его нахождения в Российской Федерации в данном налоговом периоде.

Определяем суть неочевидных статусов в положении № 107н

Например, не вполне очевидно, какие организации должны ставить статус 14, обозначая свою принадлежность к налогоплательщикам, которые производят выплаты физлицам.

Традиционно статус 14 указывался ИП, нанимающими сотрудников и выплачивающими им зарплату, либо при перечислениях в рамках гражданско-правовых договоров (в то время как юрлица должны приводить статус 01). Однако Минфин России в письме от 06.03.2014 № 02-08-12/9890 рекомендовал ИП использовать код 08, указав, что статус 14 должен использоваться физлицами, не зарегистрированными как ИП.

Таким образом, ИП и юрлицам статус 14 задействовать не рекомендуется в принципе.

Еще один примечательный статус — 18. В приказе № 107н говорится, что он должен фиксироваться плательщиком таможенных пошлин, не являющимся декларантом. Но у многих возникает вопрос: как такое возможно? Кто может иметь соответствующие обязательства и не декларировать ввоз и вывоз товаров?

Например, это могут быть лица, которые получили разрешение на переработку продукции вне таможенной территории (п. 3 ст. 85 Таможенного кодекса Таможенного союза). Другой возможный субъект уплаты таможенных пошлин, не являющийся декларантом, — владелец торговой точки, занимающийся беспошлинной торговлей (п. 5 ст. 36 ТК ТС).

Другие примечательные статусы — 21 и 22, которые должны указываться фирмами, входящими в консолидированную группу налогоплательщиков (или КГН). Что это за организации?

КГН — это добровольное объединение фирм, являющихся субъектами уплаты налога на прибыль и заключивших соответствующий договор (п. 1 ст. 25.1, п. 1 ст. 25.3 НК РФ). Подобные структуры создаются с целью:

- уменьшения величины налога на прибыль;

- снижения интенсивности налогового контроля.

Основные условия работы компаний в форме КГН:

- доля участия одной фирмы в уставном капитале другой — 90% и более;

- в год КГН уплачивает налогов и акцизов на сумму 10 млрд руб. и выше;

- в год КГН имеет суммарную величину выручки 100 млрд руб. и выше;

- по состоянию на 31 декабря КГН имеет активов на сумму 300 млрд руб. и выше.

Договор о создании КГН должен заключаться на срок не менее чем 2 года. Также он подлежит регистрации в ФНС России (п. 6 ст. 25.1 НК РФ).

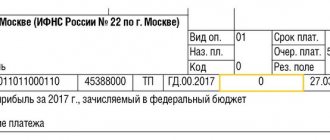

Какой указывать статус плательщика в платежном поручении в 2021 году

Статус плательщика прописывается в поле 101 платежки, обозначая самого плательщика и вид платежа. Эта графа может быть заполнена числовым кодом или оставаться пустой. Последний вариант характерен для перевода средств в пользу обычных контрагентов. Указание статуса обязательно только при проведении расчетов с бюджетом. Это позволяет казначейству быстро и правильно отправлять и разносить платежи.

Основным документом, регламентирующим порядок заполнения платежек, является Приказ Минфина от 12.11.2013 г. под № 107н. Варианты актуальных цифровых обозначений, указываемых в поле 101, прописаны в приложении № 5 Приказа № 107н:

- Код 01 – статус плательщика в платежном поручении в 2021 году, обозначающий налогоплательщика (в т.ч. плательщика страхвзносов) – юрлицо.

- Числовая комбинация 02 означает, что деньги переводятся в бюджет налоговым агентом.

- Шифр 03 используют почтовые организации федерального уровня подчинения для перечислений от имени физических лиц (исключение составляют уплачиваемые таможенные сборы).

- Налоговые органы обозначаются кодом 04.

- Код 05 предназначен для платежей от ФССП – Службы судебных приставов.

- Если юридическое лицо, выступает в качестве участника внешнеэкономических операций, применяется шифр 06.

- Для таможенных органов внедрен код 07.

- Для обозначения плательщиков, которые перечисляют средства в пользу бюджета, но назначение их платежа не связано с уплатой налогов, страхвзносов или сборов, находящихся в ведении ФНС, используется код 08. Этот статус плательщика в платежном поручении в 2021 году может использоваться как юрлицами и ИП, так и лицами, занимающимися частной практикой, при уплате взносов на «травматизм» в ФСС.

- При погашении обязательств по налогам, страхвзносам и сборам, которые находятся в ведении налоговиков, в платежке указывают статус налогоплательщика: 09, если речь идет об ИП;

- 10, если в роли плательщика выступает нотариус;

- 11, когда деньги перечисляются от имени адвоката, открывшего адвокатский кабинет;

- 12 – шифр обозначает плательщика-главу КФХ;

- 13, если платеж вносится физическим лицом.

- Код 15 введен для обозначения кредитных организаций и почтовых учреждений. Шифр применяется в случаях, когда платежка на перевод от физлиц оформляется одной суммой с приложенным реестром.

- Для физических лиц, участвующих во внешнеэкономических операциях, предусмотрена комбинация 16, а если лицо имеет статус ИП, то используется код 17.

- При оплате таможенных сборов и отсутствии обязательств по декларированию ценностей проставляется код 18.

- Если организациями и их филиалами деньги направляются в бюджет в погашение долга физического лица на основании исполнительного документа, применяется код 19. Эта комбинация может использоваться при условии, что переводимые деньги были удержаны из зарплаты должника.

- Кодом 20 обозначается кредитная структура, перечисляющая средства по отдельному платежу, полученному от физического лица.

- Шифр 21 введен для ответственных участников консолидированных групп плательщиков налогов, а 22 код обозначает простых участников таких групп.

- ФСС переводит средства, идентифицируя статус плательщика в платежном поручении в 2021 году кодом 23.

- Если платеж реализуется от имени физического лица в пользу ФСС, проставляется шифр 24.

- Код 25 используют банки-гаранты при возврате НДС и уплате акцизов.

- Шифром 26 обозначаются учредители компании-должника, которые осуществляют платеж для покрытия кредиторских обязательств по реестру требований при банкротстве.

- По платежам, которые в результате их незачисления получателю подлежат возврату в бюджет, банковские организации проставляют статус 27.

- Последний вариант кодовой комбинации – 28. Он предназначен для идентификации получателей международных почтовых отправлений.

Что будет, если самозанятый уже не самозанятый

Увы, но может произойти неприятная ситуация, когда к моменту перечисления денег (или уже после этого) заказчик узнает, что исполнитель либо сам отказался от статуса самозанятого, либо его регистрация была аннулирована по ряду причин.

В случае с исполнителем-ИП потеря им статуса плательщика НПД не принесет головной боли заказчику, потому что свои налоги ИП в любом случае платит сам.

А вот с обычным физлицом все гораздо сложнее.

Во-первых, при перечислении вознаграждения надо будет удержать НДФЛ. А если перечисление уже состоялось, то о неудержании НДФЛ нужно будет известить налоговую инспекцию.

Во-вторых, на сумму вознаграждения надо будет начислить взносы.

В-третьих, данный исполнитель, случись такая неприятная ситуация, будет фигурировать во всех персонифицированных зарплатных отчетах — РСВ, СЗВ-М, СЗВ-СТАЖ, 2-НДФЛ. Чтобы составить эти отчеты, бухгалтеру должен быть известен СНИЛС этого гражданина, а ведь его могли и не запросить, будучи уверенными, что исполнитель — самозанятый и отчитываться по нему не надо.

В общем, мороки много и лучше в такие неприятные ситуации не попадать.

Участники программы по возвращению соотечественников

Код 4 в разделе «Статус налогоплательщика» применяется, если сотрудник является участником программы по возвращению соотечественников из стран СНГ на родину, в Россию. Для этой категории иностранцев и их семей предусмотрены различные социальные льготы, в том числе сокращенный процент подоходного налога.

Правила расчета НДФЛ для переселенцев:

- Заработная плата, оплата услуг, премии и прочие заработки, полученные в результате рабочей деятельности облагаются налогом 13%. Процент не должен быть больше, даже если служащий — нерезидент страны. Применять льготу можно лишь после того, как иностранец предъявит документ, доказывающий факт участия в данной государственной программе. При приеме на работу бухгалтеру нужно оставить себе копию документа и регулярно проверять срок его действия. Свидетельство выдается переселенцу на три года.

- Размер ставки, применяемой к остальным нетрудовым доходам, зависит от того, стал ли переселенец резидентом. Если да, процент равен 13%; если нет — 30%. К категории нетрудовых заработков относятся подарки, мат.помощь, доход со сдачи имущества в аренду.

- Вычеты стандартной группы можно применять только, если переселенец уже стал резидентом.

На заметку! Участник программы имеет право трудоустроиться на территории Российской Федерации без разрешения на работу.

Иностранцы, работающие по патенту

Если сотрудник-иностранец является гражданином безвизовой страны, он должен оформить патент. Этот документ дает право работать на территории Российской Федерации. Трудовой патент необходим как для работы по найму, так и для осуществления индивидуальной предпринимательской деятельности, открытия фирмы.

Патент не нужно получать гражданам Казахстана, Кыргызстана, Армении и Белоруссии. Эти страны — не только безвизовые, но и входят в единый с Россией таможенный союз. По международному соглашению патенты и разрешения на работу для уроженцев этих четырех государств не нужны.

Гражданам остальных безвизовых стран — Узбекистана, Украины, Абхазии, Азербайджана — патент получать необходимо.

В патенте указана территория, на которой иностранец имеет право работать. Так, если документ был выдан в Подмосковье, иноземец не может трудится в Москве. И, наоборот, патент, выданный в Москве, не дает право работать за ее пределами.

На заметку! Работодатель должен предотвратить двойное налогообложение, так как есть вероятность высчитать НДФЛ два раза — во время начисления дохода работодателем и при оплате авансовых платежей по патенту. Наниматель обязан помочь иностранному сотруднику снизить налог. Для этого достаточно отразить эту информацию в справке 2-НДФЛ.

Также можно сделать возврат излишне уплаченного иностранцем подоходного налога. В этом сотруднику также может помочь работодатель. Сумма, которую планируется вернуть, не должна превышать размер авансового платежа за месяц. Также сумма к возврату зависит от размера дохода работника.

На заметку! Поскольку размеры ежемесячных авансовых платежей во всех регионах разные, то и суммы к возврату тоже будут разными.

Как сделать возврат налога

Возвращение налога иностранному сотруднику начинается с того, что работодатель отправляет в Федеральную налоговую службу заявление. Также в налоговую инспекцию должна быть предоставлена справка, заполненная в форме 3-НДФЛ. При себе нужно иметь копии чеков об оплате авансовых платежей. Направить документы необходимо в то отделение, в котором наниматель состоит на учете.

Ответ от Федеральной налоговой службы придет не позже 10 дней после сдачи документов

Работник сначала работал на основе разрешения, а потом уволился и в том же году был снова принят, но уже на основании патента

В этом случае работодатель обязан пересчитать налог. Это необходимо отразить в декларации 2-НДФЛ так:

- Сдавать надо только одну справку 2-НДФЛ.

- В строке «Статус налогоплательщика» нужно проставить код №6, как для работника, который работает по патенту.

- Налоговая ставка должна составлять 13%.

При работе на основе разрешения с сотрудника снимают налог 30%. При переходе на патент ставка меняется на 13%. НДФЛ должен быть пересчитан за весь текущий год, а излишне уплаченный налог должен быть возвращен иностранцу.

Не имеет значения в каком месяце пришло уведомление из фискального органа. Работодатель может уменьшить налог за весь год, в котором поступило разрешение. Так, если уведомление с налоговой пришло в апреле, а действие патента начинается с февраля, пересчитать НДФЛ можно за весь временной промежуток с февраля по апрель.

Что делать, если в прошедшем году не сделан возврат налога?

Часто возникает ситуация, когда в прошедшем году не был оформлен возврат чрезмерно уплаченных НДФЛ для служащего, оформленного по патенту. В этом случае вернуть налог уже не получиться. В законодательстве не предусмотрена возможность возвращения НДФЛ иностранцем в прошедшем году.

Срок действия патента затрагивает два периода (года)

Многие заполняющие декларацию не знают как возвращать деньги, если срок действия патента приходится на два периода. Возврат налога возможен только после получения из фискальной инспекции «разрешительного» уведомления. Производить возврат можно только в том году, в котором пришло это уведомление. Например, патент затрагивает и 2021, и 2021 год. Если уведомление поступило в 2018 году, то возвращать можно только налог, который был излишне уплачен в 2021 году.

Пример. В российскую компанию был принят иностранный сотрудник, имеющий патент. Срок действия документа с 1.11.2017 по 1.03.2018 год. Новый работник предоставил чеки об уплате ежемесячных авансов на сумму 20000 рублей.

В 2021 году работодателю из ИФНС пришло уведомление о необходимости учесть авансовые платежи при начислении НДФЛ. Поскольку разрешение от фискального органа поступило в 2021 году, то учитывать нужно только ту часть платежей, которые входят в этот временной промежуток. Значит, из общей суммы, уплаченной в счет авансовых платежей, нужно вычесть то, что приходится на 2017 год.

В рассматриваемом нами периоде 120 календарных дней.

20 000 / 120 = 166,7 рубля

В 2021 году патент действовал 61 день, поэтому 166,7 * 61 = 10 168,7 рублей

В 2021 году было оплачено 20 000 – 10 168,7 = 9 831,3 рубля

Таким образом, наниматель может уменьшить подоходный налог иностранного сотрудника на 9 831,3 рубль.

Как скачать справку в личном кабинете налогоплательщика?

Чтобы скачать справку 2-НДФЛ, необходимо зайти во вкладку «Мои налоги» и выбрать «Сведения о доходах».

В появившемся окне будет представлена история справок 2-НДФЛ. Вам нужно выбрать год и налогового агента.

Выгружается zip-архив, содержащий файлы форматов XML, p7s и PDF.

Электронная подпись в справке 2-НДФЛ формата PDF встроена непосредственно в документ, а для справки в формате XML она представляет собой отдельный файл формата p7s.

Выгруженную справку в формате PDF можно прикрепить к декларации 3-НДФЛ. Однако учтите, если вы отправляете декларацию также через личный кабинет, то прикрепить zip-архив, справку в форме XML или p7s вы не сможете. В данном случае — только в формате PDF. Однако, как показывает практика, прикреплённого PDF с отметками ФНС достаточно.

Если справка вам необходима, чтобы оформить кредит или ипотеку, то обычно требуется 2-НДФЛ за последние шесть месяцев (либо за фактически отработанное время, но не менее трёх месяцев). Но в ЛКН справку можно скачать минимум за предыдущий год.

Например, вы в августе 2021 года оформляете ипотеку. Банк просит предоставить справку 2-НДФЛ за последние шесть месяцев. В ЛКН данной справки не будет, так как она появится там не раньше июня 2020 года. А значит, в этом случае вам необходимо обратиться к своему работодателю, который может сформировать справку не только за полный календарный год, но и за фактически отработанные месяцы, даже если год ещё не закончен.

Более того, хоть срок действия справки 2-НДФЛ не установлен, так как это отчёт об уже фактически полученных доходах за свершившейся период, большинство банков ограничивает срок её действия до 30 дней. А в выгруженных справках из ЛКН проставлена дата, когда 2-НДФЛ была подана в инспекцию налоговым агентом. То есть в большинстве случаев справка 2-НДФЛ, выгруженная из ЛКН, для банков не подойдёт.

НДФЛ для иностранцев из стран Содружества Независимых Государств (СНГ)

Для граждан некоторых соседних государств существуют особые условия налогообложения, которые касаются и НДФЛ.

НДФЛ для украинцев, которые получают выплаты в России

Россия и Украина подписали Соглашение о недопущении двойного налогообложения. Согласно этому документу, украинец, трудящийся в России, платит подоходный налог в РФ. Но, если он отработал в РФ меньше 183 суток, то налог придется платить в Украине.

Сотрудник-украинец должен предоставить документ, подтверждающий факт постоянного проживания в этой стране. Документ должен быть выдан фискальной службой Украины. Это может быть либо подтверждение, что сотрудник — украинский резидент, либо документы о доходе и уплате налогов в украинский бюджет.

Подтверждение нужно предоставить:

- работодателю;

- фискальному отделению, в котором компания-наниматель стоит на учете.

Подоходный налог для граждан Белоруси

Если между российской фирмой и уроженцем Белоруси подписан контракт, предполагающий проживание сотрудника на российской территории более 183 суток, величина подоходного налога составляет 13%. Это правило действует с первого дня, как сотрудник приступил к своим трудовым обязанностям.

Но, если трудовое соглашение было расторгнуто менее, чем через 183 суток, размер налога подлежит перерасчету в большую сторону — по 30%. Работодатель в этой ситуации не обязан высчитывать недостающий налог с доходов своего бывшего сотрудника. Эта обязанность возлагается на самого работника—белоруса.

Подоходный налог для граждан Республики Казахстан

Российская и Казахстанская стороны подписали конвенцию, исключающую удвоенное налогообложение.

В конвенции предусмотрено несколько ситуаций, когда физлицо обязано платить налог только в Республике Казахстан:

- Оплата за труд выплачивается не учреждением, которое расположено на территории РФ.

- Работодатель — нерезидент России.

- Получатель дохода живет в РФ меньше 183 суток.

Таким образом, если казахстанец трудится и проживает в России меньше 183 суток в году или оплату выдает налоговый нерезидент России, платить налоги он обязан в Казахстане. Но для этого работник должен предоставить документы, подтверждающие, что он — налоговый резидент Республики Казахстан.

На заметку! Налоговая ставка на доходы казахстанцев, в том числе нерезидентов, составляет 13%.

Ставка подоходного налога для граждан Армении

Не имеет значения является ли гражданин Армении резидентом или нерезидентом РФ. Если он — резидент Армении, его доходы, полученные на территории РФ, будут облагаться налогом по ставке 13%.

Ставка подоходного налога для граждан Кыргызстана

В 2015 году Кыргызстан присоединился к Экономическому союзу Евразии. Вследствие этого киргизы могут работать в России, не имея патента.

Срок пребывания работника из Кыргызстана на территории РФ равен сроку действия трудового контракта, заключенного с российским работодателем. Если договор расторгнут, иностранец обязан покинуть страну в течение 90 суток. Но можно заключить новый договор, не выезжая из РФ. Подписать следующий контракт необходимо в течение 15 суток.

На заметку! Граждане Кыргызстана могут не подтверждать в РФ документы об образовании, которые были выданы уполномоченными киргизскими органами.

Для граждан Кыргызстана применяется общий порядок налогообложения. Ставка налога на доходы киргизов, которые трудятся на территории Российской Федерации, составляет 13%.

Действующие правила заполнения справки

Справка 2-НДФЛ заполняется по разделам и за пунктами в установленной поочередности. В справке содержится до 5-ти разделов, в каждом из которых есть строки заполнения.

Рассмотрим правила заполнения по порядку:

| Раздел | Строка | Обозначение |

| 1 | — | Отображает данные касательно самого налогового агента, в том числе сведения о его работодателе, ИНН, КПП и т.д |

| 2 | 2.3 | Содержит статус налогоплательщика |

| 2 | 2.4 | Отображается дата рождения налогоплательщика (арабскими цифрами) |

| 2 | 2.5 | Гражданство согласно ОКСМ. Для РФ это значение «643». Если в списке вашей страны нет, тогда вписывается та страна, которая выдала регистрационный документ |

| 2 | 2.6 | Отмечается специальный код, который отображает вид регистрационного документа |

| 2 | 2.7 | Серия и номер регистрационного документа (к примеру, гражданский паспорт РФ) |

| 2 | 2.8 | Адрес проживания или регистрации налогоплательщика, с точным отображением данных (индекс, город, улица и т.д.) |

| 3 | — | Содержит согласно сведением по уровню доходов налогоплательщику. Информация отображается помесячно. Необходимо также указывать наличие вычетов из этих доходов, с отображением по кодам |

| 4 | — | Определяется вид вычета по категории, которые бывают имущественными, стандартными, социальными, инвестиционными |

| 5 | — | Содержит общие величины в зависимости от уровня дохода гражданина, его в налоговой базе, удерживаемыми налогами |

Готовый документ должен быть подписан ответственным лицом или уполномоченным от имени работодателя, с последующей расшифровкой инициалом и подписью.

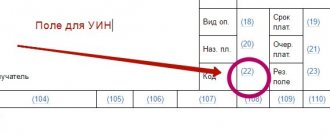

Что за код такой

Большинство работников финансовой сферы могут с легкостью ответить на вопрос: что такое статус плательщика — 101 поле в платежке. Это специальный код, который позволяет идентифицировать организацию-плательщика. Иными словами, данный шифр определяет статус лица, осуществляющего тот или иной платеж.

Если указать неверное значение в поле 101, то платежный документ, скорее всего, вернут отправителю с указанием на допущенную ошибку. Однако если платеж «уйдет», то он будет «затерян» среди бюджетных платежей. Выяснение, возврат или уточнение ошибочного транша займет немало времени.

Документы, подтверждающие резидентство

Согласно законодательству, налоговый агент сам ведет учет данных о своих сотрудниках и самостоятельно определяет его статус. И исходя из этого рассчитывает сумму налога. Резидентство сотрудника может быть подтверждено следующими документами: