Оформление данного документа потребуется в случаях, когда возникает необходимость подписания трудового соглашения между компанией, организацией с одной стороны и физическим лицом — с другой.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Существуют общие правила и порядок внесения сведений. Если речь идет о наемном работнике, не имеющим российского гражданства, алгоритм заполнения бланка имеет определенную специфику, рассмотреть которую целесообразно более детально.

Какие бывают статусы и коды

С 2021 года выделяют шесть статусов налогоплательщиков, каждому из которых присваивается код.

Таблица 1. Коды, присваиваемые в зависимости от статуса налогоплательщика

| Код | Статус |

| Код 1 | Ставится в случае, если физическое лицо является резидентом страны. |

| Код 2 | Физлицо резидентом не является. |

| Код 3 | Специалист высокой квалификации, также резидентом не является. |

| Код 4 | Участник государственной программы по возвращению на родину соотечественников. Нерезидент России. |

| Код 5 | Беженец-нерезидент. |

| Код 6 | Гражданин другой страны, работающий на территории Российской Федерации на основании патента. |

На заметку! От кода статуса сотрудника, зависит какой процент будет высчитан с его дохода.

Чтобы определить, какой код должен стоять в 2-НДФЛ и по какой ставке высчитывать налоги, следуйте данному алгоритму:

- Проверьте, если у иностранного сотрудника особый статус.

- Узнайте, является ли он резидентом или нет.

- Выясните, какой именно доход необходимо выплатить иностранцу.

Подробнее о каждом из налоговых статусов читайте далее.

Справка для визы

Помощь в оформлении характеристики с работы и справки о доходах Нужно оформить справку о доходах, оформить быстро и качественно документы для получения кредита или трудоустройства?

Воспользуйтесь эксклюзивной услугой, которую предоставляет наша компания. Каждый клиент получает грамотную консультацию наших специалистов, лояльное отношение на всех этапах сотрудничества.

Ответственный и индивидуальный подход, высокий профессионализм – главные критерии работы, благодаря которым привлекаем новых клиентов и получаем положительные отзывы. Предоставляем гарантию на все выданные документы и полную конфиденциальность. Оформление документов на кредит и трудовой договор Потребительский кредит и ипотека оформляются на основании пакета документов, перечень документов для этих целей может быть разным в зависимости от банка или другого финансового учреждения.

Имеет значение также и программа кредитного продукта.

В поле «Адрес места жительства в Российской Федерации» укажите полный адрес постоянного местожительства сотрудника.

Возьмите его из паспорта или из другого документа, подтверждающего такой адрес.

При заполнении поля «Код региона» используйте справочник «Коды регионов». Он является приложением 6 к приказу ФНС России от 17 ноября 2010 г. № ММВ-7-3/611. Если какой-либо элемент адреса отсутствует, например район, то отведенное для этого элемента поле не заполняйте. В отношении нерезидентов и иностранных граждан можно не указывать адрес местожительства в России.

В таком случае необходимо заполнить поле «Адрес в стране проживания».

Раздел 3 Таблицу раздела 3 заполняйте помесячно. В заголовке укажите налоговую ставку, по которой облагаются доходы, отраженные в этом разделе*.

В поле «Статус налогоплательщика» укажите 1, если сотрудник является налоговым резидентом. Если он нерезидент, укажите 2.

Резидент

К этой категории относятся подавляющее большинство российских работников. Поэтому в разделе 2,3 декларации 2-НДФЛ бухгалтеры чаще всего ставят код №1.

Налоговый резидент — физлицо, которое живет в государстве не менее ста восьмидесяти трех суток в течение предыдущих двенадцати месяцев, идущих друг за другом. В эти 183 суток также входят даты приезда и выезда.

Кто является Налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья. В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов.

Если физлицо проживало не в России, но за границей проходило лечение или получало образование, срок его отсутствия не будет засчитываться в 183 суток.

Для резидентов ставка подоходного налога составляет 13%

Видео — Подтверждение статуса налогового резидента РФ

SpravkaNew

Подборка наиболее важных документов по запросу Код страны Украина (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Если период нахождения в России менее 183 дней, он не является налоговым резидентом, ставка 30 %.

Нормативные акты: Код страны Украина Статьи, комментарии, ответы на вопросы: Код страны Украина «Комментарий к Федеральному закону от 05.04.2013 N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд»(постатейный)(под ред. Р.Ю. Закирова)(Подготовлен для системы КонсультантПлюс, 2015) 1) наименование юридического лица (полное и сокращенное), фирменное наименование, место нахождения указываются в строгом соответствии с учредительными документами юридического лица и данными, указанными в ЕГРЮЛ.

Фамилия, имя, отчество, ИНН физического лица указываются в соответствии с паспортными данными физического лица и данными, указанными в ЕГРИП. Что касается лица иностранного государства,

Нерезидент

Если иностранный сотрудник находится на территории страны меньше 183 суток, он считается нерезидентом. Статус «нерезидента РФ» имеет несколько особенностей:

- Платить налог и сдавать декларацию в фискальный орган нерезидент обязан, только если он получил доход от источника, который расположен на российской территории.

- Нерезидент не может получить налоговый вычет.

- Если в результате изменения статуса с нерезидента на резидента был излишне уплачен налог, вернуть деньги можно только в налоговой (не через работодателя) по окончании календарного года.

Статус резидента или нерезидента не зависит от гражданства. Резидентом может быть не только гражданин России, но и гражданин другого государства или лицо без гражданства. Нерезидентом может быть:

- россиянин, проживающий за рубежом;

- иностранец, приехавший менее полугода назад.

Для чего нужна?

Данная справка нужна как исполнительным государственным органам, так и самому работнику.

В первом случае – это пополнение информационной базы о доходном налогообложении, удержанном с трудящегося за конкретный отрезок времени.

Потребность физического лица на порядок выше, без документа не обойтись, если потребуется:

- подтвердить свою кредитную платежеспособность;

- для получения ежегодного налогового вычета;

- для участия в судебных процессах, подаче исковых заявлений, арбитражных спорах и разбирательствах;

- при смене места работы;

- при оформлении вида на жительство и получении иностранцем российского паспорта в качестве резидента.

Документы, подтверждающие резидентство

Согласно законодательству, налоговый агент сам ведет учет данных о своих сотрудниках и самостоятельно определяет его статус. И исходя из этого рассчитывает сумму налога. Резидентство сотрудника может быть подтверждено следующими документами:

- паспорт, в котором есть информация о дате пересечения российской границы;

- виза, содержащая соответствующие потметки;

- авиабилеты, железнодорожные билеты;

- бумаги о регистрации иноземцев, временно живущих в РФ;

- контракт с работодателем, гражданско-правовой контракт;

- табель, в котором велся учет трудового времени.

Авиабилет может подтвердить ваше резиденство

Классификация информации о населении

При поступлении на работу на всех новых сотрудников кадровые служащие заводят личные карточки. В них присутствуют и такие сведения:

- Семейное положение.

- Наличие или отсутствие образования.

- Знание языков других стран.

- Гражданство и т. д.

Для их заполнения потребуется ОКИН — еще один классификатор, применяемый в России для систематизации сведений о населении.

Являетесь вы лицом без гражданства или же приняли его в одной из стран мира, на вас обязательно должны завести этот документ.

Ныне действующий ОКИН был утвержден в 2015 году. Вступив в силу, он упразднил свой ранее действующий аналог. Применяемый для карточек Т-2 классификатор представляет собой набор цифирных блоков, которые могут быть использованы в различных документах. Информация, собираемая для учета населения, систематизируется и изучается с помощью ОКИН. Преимущество классификатора в том, что он состоит из фасетов, которые можно применять независимо друг от друга. Предлагаем Вам ознакомиться с видео, где подробно описано , как правильно заполнить справку 2-НДФЛ. Система учета населения продолжает совершенствоваться и приводится в соответствии с мировыми стандартами. Налогоплательщики должны быть в курсе всех происходящих изменений.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

Для заполнения некоторых документов как россиянам, так и гражданам других стран необходимо знать коды гражданства, чтобы вписывать их в соответствующие графы. Неправильное заполнение официальных бумаг влечет за собой штрафные санкции. Физическое лицо, будь то иностранец или гражданин России, являясь налогоплательщиком, обязано знать все необходимые коды для справки 2-НДФЛ.

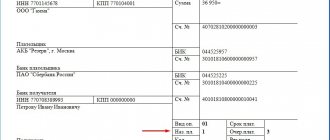

Образец справки 2-НДФЛ Всю необходимую информацию для оформления налоговых документов можно найти в специальном общероссийском классификаторе, включающем идентификационные наборы символов для всех государств мира (сокращенное название ОКСМ).

Высококвалифицированные иностранные специалисты

Высококвалифицированным специалистом считается иностранец, имеющий в какой-то сфере деятельности выдающиеся навыки, знания, опыт. У такого сотрудника должен быть подписан трудовой контракт с компанией из России. Оплата за труд ценного иностранного сотрудника должна быть не менее двух миллионов рублей в год. Но для преподавателей и научных сотрудников минимальная заработная плата может быть меньше — от одного миллиона рублей.

На заметку! Доход высококвалифицированного иностранного специалиста облагается налогом 13%, даже если он является нерезидентом РФ.

Оценивать уровень компетентности и квалификации должен наниматель. Доказательством высокого уровня знаний и опыта могут служить:

- диплом;

- сертификаты об образовании;

- комментарии предыдущих работодателей о служащем;

- награды;

- информация из специализированных организаций.

Статус специалиста высокой квалификации присуждается иностранному служащему с момента выдачи разрешения на работу. В документе должна присутствовать соответствующая пометка.

Тринадцатипроцентную ставку для этой категории работников можно использовать, даже если трудовой контракт заключен на небольшой срок. Если договор составлен на срок менее 1 года, размер оплаты труда за период работы должен быть минимум два миллиона рублей.

По сокращенной ставке проходят только те доходы ценного специалиста, которые относятся к трудовым выплатам. Например, оклад, производственные премии, оплата за услуги.

Все доходы, которые выходят за рамки трудовых взаимоотношений, облагаются налогом 30%, даже если перечисление денег осуществляет тот же работодатель

На заметку! Если специалист покинул страну и выплаты должны быть сделаны за пределы Российской Федерации, то к доходу все равно применяется ставка 13%. При последних выплатах после увольнения иностранного сотрудника величина налога также остается неизменной.

Ндфл граждан украины с рвп 2021

Прием на работу граждан Таджикистана в 2021 году. Определив статус, резидентство и вид выплачиваемого дохода, смотрим, какую ставку НДФЛ нужно применить. Налоговый статус налогоплательщика резидент или нерезидент.

Работать на территории России по патенту могут иностранные граждане, временно Когда выплаты в пользу иностранцев не облагаются взносами в 2021 году.

Однако в отношении определенных иностранцев-заемщиков актуальными остаются особые правила, которые распространяются на Возврат НДФЛ иностранцам, работающим по патентам в 2021 году и двойное налогообложение НДФЛ.

Для иностранных граждан, в течении календарного года сменивших статус с нерезидента на статус резидента РФ предусмотрена система перерасчета НДФЛ. Страховые взносы за иностранцев на патенте в 2020 году.

Правила трудоустройства иностранных граждан с РВП в 2021 году. На данный момент кредит иностранным гражданам с РВП не предоставляется в этой организации, так же как кредитные карты.

И получается, что иностранный гражданин платит налог НДФЛ дважды.

Ндфл гражданина украины с рвп

Добрый день! В нашу фирму хочет устроиться гражданка Украины, имеет регистрацию в г. Волгограде по месту прибывания и РВП (разрешение на временное проживание) , гражданства нет. В каком размере удерживать НДФЛ из её з/платы и положет ли ей вычет на 1 ребенка до 18 лет? (есть сын -14 лет). Проживает в г.Волгограде с июля 2014 г. Является ли резидентом?

Юлия, здравствуйте. Резидентом РФ является любой физическое лицо, независимо от того, является ли оно гражданином России или другой страны, которое пребывает на территории РФ более 183 дней в течение одного календарного года. Наличие или отсутствие РВП на налог никак не влияет — важен срок фактического пребывания в РФ .

Больше 184 дней — 13%, меньше — 30%. Резидент имеет право на льготы, нерезидент –нет.

Заполнение справки 2-НДФЛ для иностранца

- официальная заработная плата;

- дополнительные доходы – от авторства, новаторства, публикаций;

- любые виды деятельности, подлежащие оплате;

- финансовые вклады с указанием валютного эквивалента;

- акционные прибыли;

- страховые начисления;

- выкупы;

- доходы от аренды;

- прибыль от реализации товара или продукции;

- декретные, пенсионные, отпускные и больничные начисления.

Документ отражает сведения, как о наемном сотруднике, так и о нанимателе. В рамках нормативно-правовых и законодательных актов все мигранты, работающие на предприятиях страны, должны иметь специальный разрешительный патент.

Как принять на работу гражданина Украины с РВП в 2021 году

Если человек проживал на востоке Украины во время развязки военного конфликта, он может получить статус беженца в России.

Для таких граждан порядок устройства на работу упрощен, государство сделало этот процесс максимально простым.

Для беженцев и их семей, по новому закону, действующему с 2020 года, процесс приема осуществляется так же, как и для людей с российским гражданством, но документом удостоверяющим личность будет свидетельство о предоставлении убежища

- Проконтролировать постановку гражданина Украины на миграционный учет в органах ФМС. Закон позволяет гражданам Украины становиться на учет позже, чем остальным – им для этого дается 90 дней. Но, лучше провести эту процедуру раньше, чтобы быстрее решить вопрос с работой. Для постановления на учет, работодатель должен обратиться в органы ФМС по месту фактического пребывания мигранта. В органы нужно отнести внутренний паспорт работника, миграционную карту с отметкой, доверенность на выполнение действий для компании-работодателя. Если работник будет жить в комнате или квартире, выделенной фирмой, нужно также принести документы на право владения юридическим лицом предоставленным помещением.

- Второй этап – оформление разрешения для мигранта на работу. Это можно сделать через время, уже после постановки мигранта на учет. Обращаться снова нужно в территориальные органы ФМС по месту жительства гражданина Украины. Потребуются такие документы: украинский паспорт, миграционная карта с отметкой о постановке на учет, заявление для оформления разрешения и квитанция об оплате госпошлины. Выдача разрешения на жительство и работу в России платная, поэтому, придется заплатить пошлину в размере 1600 рублей. В случае, когда документы подает работодатель, срок подготовки разрешения на проживание существенно сокращен. Весь процесс займет около десяти дней. Если же документы подает сам иностранный гражданин, придется ждать несколько месяцев.

- После выдачи РВП, иностранец может быть официально трудоустроен. Но, перед этим, он должен пройти полное медицинское обслуживание, чтобы убедиться, что состояние здоровья человека позволяет ему работать, а также, что он не несет опасности другим людям. Работодатель самостоятельно отправляет работника на обследование, сделать это нужно сразу после выдачи разрешения. В течение месяца после оформления РВП, справку о здоровье нужно предоставить в миграционную службу, иначе решение их будет аннулировано.

- Завершающий этап – заключение трудового договора. Процедура эта стандартная, ее проходят не только мигранты, но и жители России при устройстве на работу. Она ничем не отличается от порядка устройства россиянина в компанию. Если украинец устраивается на работу в России впервые, его компания должна передать информацию о человеке в Пенсионный фонд, оформить для него страховку, если это предусмотрено политикой фирмы.

Ндфл с иностранцев с рвп в 2020

Образец заполнения заявления на РВП 2021 года в Москве По какой ставке удерживать НДФЛ с доходов гражданина Украины с РВП? len-a (автор вопроса) 0 баллов 9 января 2021 в 16:32 19.11. Рассмотрим, как считать налог с доходов иностранцев на патенте в сложных случаях.

Ндфл с украинцев в 2021 году имеющих вид на жительство В случае если период проживания в РФ уже составил 3 года, понадобится документ, который сможет подтвердить наличие жилья.

Каждый год он сам ходит в УФМС и подает данные по занятости и 2-НДФЛ.

В случаях, когда период действия патента относится к разным календарным годам, например, документ действует с июня 2021 по май 2020, НДФЛ уменьшается в соответствии с размером взносов, сделанных за тот или иной год.

Земельный налог, как и имущественный, является региональным, то есть ставки по нему устанавливают местные органы самоуправления (но в утвержденных пределах). Земельный налог (ЗН) рассчитывается по следующей формуле: Начислением земельного и имущественного налогов занимается ФНС, после чего собственник получает уведомление о необходимости уплаты налога с указанием его суммы.

- 1000 рублей, если налог был оплачен;

- 5 % от суммы налога за каждый просроченный месяц, если платеж не был совершен.

Заполнить декларацию удобно через личный кабинет на сайте ФНС — lk2.service.nalog.ru/lk/

- Группе (наземный, воздушный, водный транспорт);

- Срока пользования;

- Налоговой базы, которая зависит от мощности двигателя, вместимости;

- Типа транспорта (легковой, грузовой, мотоцикл и так далее).

Какие налоги наисляются при рвп в россии для граждан украины в 2020

Источник: https://pravitzakon.ru/migratsiya/ndfl-grazhdan-ukrainy-s-rvp-2019

Участники программы по возвращению соотечественников

Код 4 в разделе «Статус налогоплательщика» применяется, если сотрудник является участником программы по возвращению соотечественников из стран СНГ на родину, в Россию. Для этой категории иностранцев и их семей предусмотрены различные социальные льготы, в том числе сокращенный процент подоходного налога.

Правила расчета НДФЛ для переселенцев:

- Заработная плата, оплата услуг, премии и прочие заработки, полученные в результате рабочей деятельности облагаются налогом 13%. Процент не должен быть больше, даже если служащий — нерезидент страны. Применять льготу можно лишь после того, как иностранец предъявит документ, доказывающий факт участия в данной государственной программе. При приеме на работу бухгалтеру нужно оставить себе копию документа и регулярно проверять срок его действия. Свидетельство выдается переселенцу на три года.

- Размер ставки, применяемой к остальным нетрудовым доходам, зависит от того, стал ли переселенец резидентом. Если да, процент равен 13%; если нет — 30%. К категории нетрудовых заработков относятся подарки, мат.помощь, доход со сдачи имущества в аренду.

- Вычеты стандартной группы можно применять только, если переселенец уже стал резидентом.

На заметку! Участник программы имеет право трудоустроиться на территории Российской Федерации без разрешения на работу.

Ндфл гражданина украины в 2021 с рвп

Ежегодное подтверждение можно проходить традиционным способом: лично явиться в отделение УВМ МВД. Однако это не всегда удобно. Поскольку из-за большой загрузки в таких органах чаще всего большие очереди. Намного комфортнее выполнить процедуру, нанеся визит в МФЦ.

Согласно российским законам, разрешение на временное проживание выдается приезжим на три года. Если человек решил обосноваться в России на более длительный срок, для него актуален вопрос, реально ли продлить РВП. В первую очередь необходимо разграничить два схожих понятия. Поскольку многие путают подтверждение и продление РВП. Это принципиально разные термины.

Рвп для граждан украины — порядок получения в 2021 году

После приёма документов рассмотрение заявления региональным УВМ происходит в период от 2 до 6 месяцев. О принятом решении о выдаче РВП гражданину Украины, либо — отказе в выдаче заявитель уведомляется миграционной службой, ранее принявшей документы на рассмотрение.

Печать РВП можно ставить только в заграничный паспорт украинца , поскольку законодательством Украины не допускается , т.е.

запрещено проставлять любые отметки, штампы, либо — печати во внутренних документах.

В противном случае, наличие не предусмотренных отметок либо печатей другого государства в общегражданском паспорте украинца является незаконным, а документ — испорченным и подлежит замене.

Прием на работу украинского граждана с РВП в 2021 году

Крайне важно, чтобы информация во всех документах совпадала. В противном случае к работодателю будут применяться штрафные санкции. Помимо этого, в соглашение нужно вносить информацию о РВП: серию, срок действия и т. д.

Что касается срока действия самого договора, то он может быть ограничен только в случае трудоустройства на сезонные работы. Во всех остальных случаях срок действия отсутствует.

Увольнение гражданина Украины с РВП должно осуществляться по его желанию или перед истечением срока действия разрешения на временное проживание или вида на жительство.

- удостоверение личности (разрешение на временное проживание, вид на жительство, паспорт и т.д.);

- миграционная карта или патент;

- трудовая книжка;

- страховой полис государственного пенсионного страхования (если иностранец трудоустраивается первый раз в России, то его должен оформить работодатель);

- полис медицинского страхования в России (если у компании есть отдельный договор с конкретным медицинским учреждением о предоставлении услуг ее работникам, то полис не нужен);

- аттестат, диплом о получении образования, сертификат об окончании курсов и любые другие документы, которые могут подтвердить наличие у гражданина Украины необходимых для работы знаний.

Страховые взносы с иностранцев в 2021 — 2021 годах

Иностранцы могут находиться в РФ в статусе проживающих (временно или постоянно) или временно пребывающих. Для первой группы начисление страховых взносов будет производиться в таком же порядке, как и для граждан РФ.

То есть по общеустановленным, дополнительным или пониженным тарифам, если иностранец оформлен по договору (трудовому или ГПХ).

Исключение составят специалисты высокой квалификации, с дохода которых не придется делать отчисления на ОМС.

- постоянное проживание, для которого необходимо оформление вида на жительство;

- временное проживание, при котором оформляется документ, разрешающий проживание;

- временное пребывание, когда лицо въезжает в РФ по визе или без ее оформления с получением миграционной карты и оформлением документа, дающего право на работу.

Прием на работу граждан Украины в 2021 году: пошаговая инструкция

Сроки действия патентов бывают разные: не меньше месяца, но не больше года. Если патент просрочен, украинцу нельзя работать до тех пор, пока ему не продлят документы. Поэтому очень важно контролировать своего сотрудника в этом вопросе и тщательно следить за тем, чтобы человек не выходил на работу с просроченным патентом. Вы ведь не хотите попасть под административную ответственность?

Прием на работу граждан Украины в 2021 году зависит от того, в каком статусе находится в стране будущий работник. Мы поможем разобраться в особенностях приема украинцев с разными статусами, трудового договора с украинцем, заполненную форму уведомления УФМС.

Подтверждение РВП: как проводится и какие документы нужны в 2020 году

Чтобы подать РВП уведомление в отведенный законом срок, надо внимательно и своевременно заняться подготовкой документов. Первое, что следует заполнить — это бланк подтверждения.

Образец документа можно скачать в сети.

Наличие наглядного примера перед глазами позволит грамотно и обоснованно составить документ, указать все необходимые данные и важные сведения, избежать распространенных ошибок и неточностей.

Чтобы разобраться в деталях и особенностях процедуры, понять, как и когда подается уведомление о проживании по РВП, необходимо внимательно изучить миграционное законодательство РФ, вникнуть в его азы и основные положения.

Зная основы, можно легко понять, что разрешение на временное проживание предоставляется на ограниченный срок, равный три года.

Статус не подлежит замене, пролонгации или перерегистрации, в связи с чем, и требуется уведомление по РВП.

Налог с иностранного гражданина с рвп

Они приобретают специальный документ – патент, представляющий собой уплату подоходного налога авансом. Это дает им право устраиваться по найму к физическим лицам и в компании на территории определенного региона России. В случае наличия патента НДФЛ с иностранцев в 2021 году уплачивается по ставке 13%.

от осуществления трудовой деятельности участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Российскую Федерацию, в отношении которых налоговая ставка устанавливается в размере 13 процентов; от осуществления трудовой деятельности иностранными гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории Российской Федерации в соответствии с Федеральным законом «О беженцах», в отношении которых налоговая ставка устанавливается в размере 13 процентов.

Рекомендуем прочесть: Окоф Сервер 2020

Справка 3-НДФЛ для иностранных граждан

2) Доход, полученый вследствие сделки от продажи имущества. Личная недвижимость, земля, дом или квартира стоимостью до 1 млн. руб. не подпадает под налогообложение. Также от уплаты налога освобождается доход с любого продаваемого личного имущества, которое не было в собственности иностранного гражданина более трех лет, и стоимость которого не более 250 тыс. руб.

Следует отдельно рассмотреть, какой доход может продемонстрировать мигрант, которые не имеет официального разрешения на работу и трудоустройства.

Если срок его фактического пребывания на территории Российской Федерации за один календарный год превысил 183 дня, он приобретает статус резидента страны, а следовательно, зарегистрированным физическим лицом, и законодательство РФ в полной мере на него распространяется. И он должен исполнять пункты касательно валютного кредитования и налогов, а также Налоговый Кодекс РФ.

Гражданин молдавии с рвп ндфл

Таким образом, доходы граждан Украины за выполнение трудовых функций в РФ, получаемые ими от российской организации, подлежат налогообложению в соответствии с нормами главы 23 НК РФ. Трудовая деятельность иностранных граждан в рф и порядок налогообложения ндфл их заработной платы Согласно п.

1 статьи 2 Закона выделяют: временно пребывающих; временно проживающих; постоянно проживающих иностранных граждан.

Законно находящийся в РФ иностранный гражданин – лицо, имеющее действительные вид на жительство, либо разрешение на временное проживание, либо визу, либо иные предусмотренные федеральным законом или международным договором РФ документы, подтверждающие право иностранного гражданина на пребывание (проживание).

- Особенности налогообложения и оформления иностранных граждан

- Прием на работу иностранцев

- Трудоустройство иностранных работников

- Памятка работодателям: как считать НДФЛ с доходов иностранных граждан, имеющих патент

- Может ли иностранный гражданин открыть ИП в России

Что даёт разрешение на временное проживание

Правительство России не каждому иностранному приезжему даёт право на получение такого разрешения. У приезжего должны быть веские аргументы для его оформления.

Кроме того, регламентируется количество разрешений на постоянное или временное пребывание в каждом отдельном регионе государства по льготной программе и обычным способом.

Поэтому есть определённые критерии для иностранных граждан, которые могут претендовать на получение документа временного жителя в 2021 году.

Заявление и весь необходимый перечень бумаг, справок и копий, а также оплаченные квитанции за оформление подаются иностранным гражданином, его опекуном, а также лицами, не имеющими гражданства, в отделение УФМС России в том регионе, где они проживают или собираются проживать. Также предусмотрено обращение в представительство России на территории государства, где проживает иностранный гражданин.

Как платить налоги с зарплаты в 2021 году: изменения НДФЛ в 2020 году и разница подоходного налога для иностранных граждан и граждан РФ

- Доходы иностранных граждан, являющихся нерезидентами: специалистов высокой квалификации, людей, трудящихся по патенту, граждан ЕАЭС.

- Проценты по облигациям с ипотечным покрытием, эмитированным до первого января 2007 года

15% ставка НДФЛ 2020

, по ней облагаются:

- Доходы, которые получили учредители доверительного управления ипотечным покрытием. Получать такие доходы требуется на основе ипотечных сертификатов участия, которые выданы управляющим ипотечным покрытием до первого января 2007 года.

- Дивиденды, полученные от русских компаний гражданами, не являющимися налоговыми резидентами России

15% ставка НДФЛ 2020

, по ней облагаются:

Как получить РВП для гражданина Украины в упрощенном порядке в 2020 году

РВП для граждан Украины в 2021 году в упрощенном порядке не оформляется. Это связано с тем, что никакого упрощенного порядка получения РВП законом не предусмотрено.

Единственное, на что могут рассчитывать граждане Украины – получить РВП без учета квоты (некоторые называют такой порядок получения разрешения упрощенным, хотя это не совсем верно с точки зрения законодательства).

По сути для жителей Украины процедура получения разрешения на временное проживание аналогична порядку получения РВП другими иностранцами, имеющими безвизовый въезд в РФ. Далее мы подробно рассмотрим процедуру получения РВП для украинцев вне квоты.

- находящиеся в браке должны предоставить свидетельство о браке и паспорт супруга – гражданина РФ. У супруга, являющегося гражданином РФ, в паспорте должен быть штамп о постоянной регистрации. Срок нахождения в браке на момент обращения не имеет никакого значения;

- дети граждан РФ и лиц, оформляющих РВП, дополнительно предоставляют свидетельство о рождении;

- лица, проходящие военную службу в армии России, добавляют к общему списку контракт о прохождении службы;

- рожденные в РСФСР или РФ подают также свидетельство о рождении или паспорт СССР образца 1974 года;

- нетрудоспособные граждане, имеющие дееспособных детей граждан России предъявляют документы, доказывающие неспособность трудиться (например, пенсионное удостоверение, справку об инвалидности). Дополнительно требуется предоставить паспорт ребенка и его свидетельство о рождении;

- дети нетрудоспособных граждан РФ, являющиеся гражданами Украины, предоставляют паспорт родителей и документы о нетрудоспособности;

- инвесторы предоставляют письмо от руководителя организации, в которую были произведены инвестиции;

- родители совершеннолетних детей (граждан РФ), которые являются недееспособными или ограничены в дееспособности дополнительно к общему списку документов предоставляют свидетельство о рождении и паспорт детей, а также решение суда о признании детей недееспособными, либо ограниченно дееспособными;

- участники государственной программы предоставляют свидетельство.

08 Фев 2021 juristsib 322

Источник: https://sibyurist.ru/vozniknovanie-prava-sobstvennosti/ndfl-grazhdanina-ukrainy-v-2019-s-rvp

Беженец

С октября 2014 года все доходы, которые выплачиваются беженцам и получившим временное жилье в РФ, проходят по сокращенной ставке подоходного налога — 13%.

Код 5 в разделе «Статус налогоплательщика» ставится, только если сотрудник — нерезидент страны. Для нерезидентов тринадцатипроцентным налогом облагаются только доходы, которые были получены в результате трудовой деятельности. Все иные выплаты (подарки, мат.помощь) подлежат налогообложению по общему для всех нерезидентов проценту — 30%.

На заметку! Беженец не может рассчитывать на вычеты стандартной группы, до того как он получит статус российского налогового резидента.

Чтобы получить вычет на детей, беженец должен легализовать документы (свидетельство о рождении или усыновлении) на территории нашего государства. Сделать это можно в консульских отделениях республики, которая выдала документ.

Если страна, в которой был получено свидетельство, участница Гаагской конвенции, достаточно заверить документ апостилем

Вестник мигранта

Перед многими иностранцами, имеющих РВП или ВНЖ, но работающими в России нелегально (или «неофициально»), при ежегодном подтверждении доходов неизбежно возникает вопрос: Хм, официальный ответ на этот вопрос такой: никак.

Если человек официально не работает, то как он может получить справку об официальных доходах?

Правильно, никак. Но многих иностранцев это не останавливает, поэтому они обращаются за помощью к неким ловким людям, которые за деньги могут без проблем представить справку 2-НДФЛ с любыми суммами и за любой период. Но если хочется сэкономить, справку 2-НДФЛ можно изготовить самому.

Что такое справка 2-НДФЛ?Справка 2-НДФЛ — это документ о доходе, заработной плате и удержанных налогах. Выдается работодателем за определенный период (обычно за год). Сначала надо самой справки.

Дальше эту справку надо заполнить, в этом тоже нет ничего сложного, образец заполнения вместе с бланком 2-НДФЛ можно .

Иностранцы, работающие по патенту

Если сотрудник-иностранец является гражданином безвизовой страны, он должен оформить патент. Этот документ дает право работать на территории Российской Федерации. Трудовой патент необходим как для работы по найму, так и для осуществления индивидуальной предпринимательской деятельности, открытия фирмы.

Патент не нужно получать гражданам Казахстана, Кыргызстана, Армении и Белоруссии. Эти страны — не только безвизовые, но и входят в единый с Россией таможенный союз. По международному соглашению патенты и разрешения на работу для уроженцев этих четырех государств не нужны.

Гражданам остальных безвизовых стран — Узбекистана, Украины, Абхазии, Азербайджана — патент получать необходимо.

В патенте указана территория, на которой иностранец имеет право работать. Так, если документ был выдан в Подмосковье, иноземец не может трудится в Москве. И, наоборот, патент, выданный в Москве, не дает право работать за ее пределами.

На заметку! Работодатель должен предотвратить двойное налогообложение, так как есть вероятность высчитать НДФЛ два раза — во время начисления дохода работодателем и при оплате авансовых платежей по патенту. Наниматель обязан помочь иностранному сотруднику снизить налог. Для этого достаточно отразить эту информацию в справке 2-НДФЛ.

Также можно сделать возврат излишне уплаченного иностранцем подоходного налога. В этом сотруднику также может помочь работодатель. Сумма, которую планируется вернуть, не должна превышать размер авансового платежа за месяц. Также сумма к возврату зависит от размера дохода работника.

На заметку! Поскольку размеры ежемесячных авансовых платежей во всех регионах разные, то и суммы к возврату тоже будут разными.

Как сделать возврат налога

Возвращение налога иностранному сотруднику начинается с того, что работодатель отправляет в Федеральную налоговую службу заявление. Также в налоговую инспекцию должна быть предоставлена справка, заполненная в форме 3-НДФЛ. При себе нужно иметь копии чеков об оплате авансовых платежей. Направить документы необходимо в то отделение, в котором наниматель состоит на учете.

Ответ от Федеральной налоговой службы придет не позже 10 дней после сдачи документов

Работник сначала работал на основе разрешения, а потом уволился и в том же году был снова принят, но уже на основании патента

В этом случае работодатель обязан пересчитать налог. Это необходимо отразить в декларации 2-НДФЛ так:

- Сдавать надо только одну справку 2-НДФЛ.

- В строке «Статус налогоплательщика» нужно проставить код №6, как для работника, который работает по патенту.

- Налоговая ставка должна составлять 13%.

При работе на основе разрешения с сотрудника снимают налог 30%. При переходе на патент ставка меняется на 13%. НДФЛ должен быть пересчитан за весь текущий год, а излишне уплаченный налог должен быть возвращен иностранцу.

Не имеет значения в каком месяце пришло уведомление из фискального органа. Работодатель может уменьшить налог за весь год, в котором поступило разрешение. Так, если уведомление с налоговой пришло в апреле, а действие патента начинается с февраля, пересчитать НДФЛ можно за весь временной промежуток с февраля по апрель.

Что делать, если в прошедшем году не сделан возврат налога?

Часто возникает ситуация, когда в прошедшем году не был оформлен возврат чрезмерно уплаченных НДФЛ для служащего, оформленного по патенту. В этом случае вернуть налог уже не получиться. В законодательстве не предусмотрена возможность возвращения НДФЛ иностранцем в прошедшем году.

Срок действия патента затрагивает два периода (года)

Многие заполняющие декларацию не знают как возвращать деньги, если срок действия патента приходится на два периода. Возврат налога возможен только после получения из фискальной инспекции «разрешительного» уведомления. Производить возврат можно только в том году, в котором пришло это уведомление. Например, патент затрагивает и 2021, и 2021 год. Если уведомление поступило в 2018 году, то возвращать можно только налог, который был излишне уплачен в 2021 году.

Пример. В российскую компанию был принят иностранный сотрудник, имеющий патент. Срок действия документа с 1.11.2017 по 1.03.2018 год. Новый работник предоставил чеки об уплате ежемесячных авансов на сумму 20000 рублей.

В 2021 году работодателю из ИФНС пришло уведомление о необходимости учесть авансовые платежи при начислении НДФЛ. Поскольку разрешение от фискального органа поступило в 2021 году, то учитывать нужно только ту часть платежей, которые входят в этот временной промежуток. Значит, из общей суммы, уплаченной в счет авансовых платежей, нужно вычесть то, что приходится на 2017 год.

В рассматриваемом нами периоде 120 календарных дней.

20 000 / 120 = 166,7 рубля

В 2021 году патент действовал 61 день, поэтому 166,7 * 61 = 10 168,7 рублей

В 2021 году было оплачено 20 000 – 10 168,7 = 9 831,3 рубля

Таким образом, наниматель может уменьшить подоходный налог иностранного сотрудника на 9 831,3 рубль.

Общие сведения о справке 2-НДФЛ

Официальный документ, выдаваемый работнику и отражающий его доход за определенный период, носит название 2-НДФЛ. Он также включает данные о сумме налога, которую выплатил его получатель. Таким образом, в справке 2-НДФЛ иностранный работник должен увидеть:

- название и реквизиты предприятия, на котором он трудится, контактные данные работодателя;

- свои личные данные;

- сумму полученного (обычно за год) дохода, подлежащего обложению по 13%-й (базовой) или другой ставке;

- все примененные в отчетный период налоговые вычеты — на приобретение недвижимого имущества, по социальным программам, базовый. Обязательно указывают и их коды.

Обычно выдает справку специалист бухгалтерии в течение трех дней.

Статус налогоплательщика поменялся: что делать?

Статус сотрудника может поменяться в течение года. Поэтому окончательный статус присваивается по итогам отчетного года. Если статус изменился, меняется и ставка. Поэтому сумма подоходного дохода в этом случае должна быть пересчитана.

Например, сотрудник с января работал в российской компании в качестве нерезидента, а в мае стал резидентом. До мая с его доходов высчитывалось 30%, а после полугода пребывания в стране ставка поменялась на 13%. НДФЛ с января по май должен быть пересчитан. А то, что уплачено излишне необходимо вернуть иностранному сотруднику.

Для этого иностранцу необходимо заполнить бланк 3-НДФЛ и вместе с бумагами, подтверждающими его новый статус, отправиться в фискальную инспекцию.

На заметку! Бухгалтер обязан проверять статус налогоплательщика каждый раз, когда выплачиваются деньги. Это особенно важно, если иностранный сотрудник получает деньги регулярно.

Вестник мигранта

В мы писали в «Вестнике мигранта» о том, как правильно заполнить ежегодное уведомление о проживании по РВП.

Теперь поговорим о том, чем можно подтвердить доходы для уведомления. Для подтверждения уровня проживания нужно предоставить один из документов, перечисленных в Обратим внимание на пункт 5: Расчет среднемесячного дохода иностранного гражданина (среднемесячного среднедушевого дохода члена семьи иностранного гражданина) производится исходя из суммы доходов иностранного гражданина (сумм доходов членов семьи иностранного гражданина), полученных в течение очередного года с даты выдачи иностранному гражданину разрешения на временное проживание.

Это значит, что расчет среднемесячного дохода будет определен по формуле: сумма доходов за год / 12 Если говорить по-простому, инспектора интересует сумма, составляющая не менее 12 прожиточных минимумов, установленном в регионе проживания иностранца.

НДФЛ для иностранцев из стран Содружества Независимых Государств (СНГ)

Для граждан некоторых соседних государств существуют особые условия налогообложения, которые касаются и НДФЛ.

НДФЛ для украинцев, которые получают выплаты в России

Россия и Украина подписали Соглашение о недопущении двойного налогообложения. Согласно этому документу, украинец, трудящийся в России, платит подоходный налог в РФ. Но, если он отработал в РФ меньше 183 суток, то налог придется платить в Украине.

Сотрудник-украинец должен предоставить документ, подтверждающий факт постоянного проживания в этой стране. Документ должен быть выдан фискальной службой Украины. Это может быть либо подтверждение, что сотрудник — украинский резидент, либо документы о доходе и уплате налогов в украинский бюджет.

Подтверждение нужно предоставить:

- работодателю;

- фискальному отделению, в котором компания-наниматель стоит на учете.

Подоходный налог для граждан Белоруси

Если между российской фирмой и уроженцем Белоруси подписан контракт, предполагающий проживание сотрудника на российской территории более 183 суток, величина подоходного налога составляет 13%. Это правило действует с первого дня, как сотрудник приступил к своим трудовым обязанностям.

Но, если трудовое соглашение было расторгнуто менее, чем через 183 суток, размер налога подлежит перерасчету в большую сторону — по 30%. Работодатель в этой ситуации не обязан высчитывать недостающий налог с доходов своего бывшего сотрудника. Эта обязанность возлагается на самого работника—белоруса.

Подоходный налог для граждан Республики Казахстан

Российская и Казахстанская стороны подписали конвенцию, исключающую удвоенное налогообложение.

В конвенции предусмотрено несколько ситуаций, когда физлицо обязано платить налог только в Республике Казахстан:

- Оплата за труд выплачивается не учреждением, которое расположено на территории РФ.

- Работодатель — нерезидент России.

- Получатель дохода живет в РФ меньше 183 суток.

Таким образом, если казахстанец трудится и проживает в России меньше 183 суток в году или оплату выдает налоговый нерезидент России, платить налоги он обязан в Казахстане. Но для этого работник должен предоставить документы, подтверждающие, что он — налоговый резидент Республики Казахстан.

На заметку! Налоговая ставка на доходы казахстанцев, в том числе нерезидентов, составляет 13%.

Ставка подоходного налога для граждан Армении

Не имеет значения является ли гражданин Армении резидентом или нерезидентом РФ. Если он — резидент Армении, его доходы, полученные на территории РФ, будут облагаться налогом по ставке 13%.

Ставка подоходного налога для граждан Кыргызстана

В 2015 году Кыргызстан присоединился к Экономическому союзу Евразии. Вследствие этого киргизы могут работать в России, не имея патента.

Срок пребывания работника из Кыргызстана на территории РФ равен сроку действия трудового контракта, заключенного с российским работодателем. Если договор расторгнут, иностранец обязан покинуть страну в течение 90 суток. Но можно заключить новый договор, не выезжая из РФ. Подписать следующий контракт необходимо в течение 15 суток.

На заметку! Граждане Кыргызстана могут не подтверждать в РФ документы об образовании, которые были выданы уполномоченными киргизскими органами.

Для граждан Кыргызстана применяется общий порядок налогообложения. Ставка налога на доходы киргизов, которые трудятся на территории Российской Федерации, составляет 13%.

Поля справки 2-НДФЛ

Последние изменения закона скорректировали внешний вид справки, и теперь документ о доходе того или иного лица имеет достаточно много полей, требующих внимательного заполнения. Обычные правила не вполне подходят, когда нужно оформить 2-НДФЛ для иностранного гражданина. Поэтому ниже приведена инструкция по заполнению основных полей.

«Признак»

Здесь указывают «1», если вычисления проводились в обычном порядке. Когда «2» – в этой графе говорят о том, что НДФЛ не удалось удержать частично или полностью.

«Номер корректировки»

Номер проставляют нулевой – «00», если справка за период выдана впервые. Последующее наращивание номера соответствует корректирующим документам по порядку. Возможно составление и аннулирующей предыдущие справки. Ей присуждают номер «99».

Общие суммы дохода и налога

На основе итоговых данных формируется раздел 2 справки.

Внимание! Данный раздел заполняется отдельно для каждой налоговой ставки.

В поле «Общая сумма дохода»

автоматически рассчитывается величина дохода по итогам налогового периода. Для этого суммируются все доходы, отраженные в приложении. При этом налоговые вычеты не включаются.

В поле «Налоговая база»

автоматически рассчитывается величина налоговой базы, с которой исчислен налог. Для этого из показателя, отраженного в поле

«Общая сумма дохода»

вычитаются все налоговые вычеты, отраженные в разделе 3 и приложении к справке.

В поле «Сумма налога исчисленная»

автоматически рассчитывается сумма налога как произведение налоговой базы и ставки, указанной в заголовке раздела

«Доходы, облагаемые по ставке __%»

.

В поле «Сумма фиксированных авансовых платежей»

указывается величина авансовых платежей, на которую следует уменьшить налог.

В поле «Сумма налога удержанная»

указывается сумма налога, фактически удержанная с доходов физического лица.

В поле «Сумма налога перечисленная»

указывается общая сумма перечисленного за год налога.

В поле «Сумма налога, излишне удержанная налоговым агентом»

автоматически рассчитывается сумма налога, излишне удержанная и не возвращенная налоговым агентом, а также сумма переплаты по налогу, которая образовалась в связи с изменением налогового статуса физического лица.

В поле «Сумма налога, не удержанная налоговым агентом»

автоматически рассчитывается сумма налога, которую налоговый агент не удержал в налоговом периоде.

Внимание! При заполнении справки с признаком «2» или «4» раздел заполняется с учетом следующих особенностей:

- в поле «Общая сумма дохода»

автоматически рассчитывается общая сумма дохода, с которой не был удержан налог; - в поле «Налоговая база»

автоматически рассчитывается величина налоговой базы; - в поле «Сумма налога исчисленная»

автоматически рассчитывается сумма исчисленного, но не удержанного налога; - поля «Сумма налога удержанная»

,

«Сумма налога перечисленная»

и

«Сумма налога, излишне удержанная налоговым агентом»

не заполняются; - в поле «Сумма налога, не удержанная налоговым агентом»

автоматически рассчитывается сумма налога, которую налоговый агент не удержал в налоговом периоде.

Что важно указать

Разделы 3 и 4, куда вносятся доходы по видам и вычеты, следует заполнять с помощью кодов. Приказом НС от 22.11.16 г. были введены новые коды, которые следует применять уже при сдаче отчета по ф. 2-НДФЛ за 2021 г., или формировании справки работнику.

В приведенных ниже таблицах можно увидеть, как определяется:

- код доходов (КД);

- сумма доходов с учетом налога (СД с учетом НДФЛ);

- код вычета (КВ);

- сумма вычета (СВ).

Доходы, облагаемые по ставке 13 процентов

Зарплата:

| КД | 2000 |

| Номер месяца, в котором | Доход был начислен |

| СД с учетом НДФЛ | Общая сумма выплат с учетом надбавок и доплаты |

| КВ | – |

| СВ | – |

Выплаты по гражданско-правовым соглашениям:

| КД | 2010 |

| Номер месяца, в котором | Доход выплачен |

| СД с учетом НДФЛ | Вознаграждения |

| КВ | 403 |

| СВ | сумма расходов подтвержденная |

Вознаграждение, выплаченное руководству (директору, совету директоров):

| КД | 2001 |

| Номер месяца, в котором | доход выплачен |

| СД с учетом НДФЛ | вознаграждения |

| КВ | – |

| СВ | – |

Ежемесячные производственные премиальные, выплачиваемые вместе с зарплатой:

| КД | 2002 |

| Номер месяца, в котором | начислена премия |

| СД с учетом НДФЛ | начисленной премии |

| КВ | – |

| СВ | – |

Ежеквартальные и годовые производственные премии:

| КД | 2002 |

| Номер месяца, в котором | выплатили премию |

| СД с учетом НДФЛ | начисленной премии |

| КВ | – |

| СВ | – |

Непроизводственные премии и иные, выплачиваемые за счет прибыли:

| КД | 2003 |

| Номер месяца, в котором | выплатили премию |

| СД с учетом НДФЛ | начисленной премии |

| КВ | – |

| СВ | – |

Больничные:

| КД | 2300 |

| Номер месяца, в котором | выплатили пособие |

| СД с учетом НДФЛ | пособия |

| КВ | – |

| СВ | – |

Отпускные:

| КД | 2012 |

| Номер месяца, в котором | выплатили |

| СД с учетом НДФЛ | начисленных отпускных |

| КВ | – |

| СВ | – |

З/п в натуральной форме:

| КД | 2530 |

| Номер месяца, в котором | начислена |

| СД с учетом НДФЛ | рыночная стоимость переданного товара |

| КВ | – |

| СВ | – |

Доход в натуральной форме, когда работодатель за сотрудника производит оплату за товары, услуги, работы, имущественные права, др.:

| КД | 2510 |

| Номер месяца, в котором | произведена оплата |

| СД с учетом НДФЛ | стоимость оплаченных услуг, работ, товаров, др. |

| КВ | – |

| СВ | – |

Оплата полная или частичная в интересах работника за товар, услуги, работы:

| КД | 2520 |

| Номер месяца, в котором | были переданы товары или оказаны услуги (выполнены работы) |

| СД с учетом НДФЛ | стоимость оплаченных услуг, работ, товаров, др. |

| КВ | – |

| СВ | – |

Подарки:

| КД | 2720 |

| Номер месяца, в котором | выдали |

| СД с учетом НДФЛ | рыночная стоимость |

| КВ | 501 |

| СВ | справка должна содержать сумму вычета не более чем на 4 тыс. руб., на большую сумму вычеты не делаются |

Материальная помощь:

| КД | 2710 |

| Номер месяца, в котором | выплатили |

| СД с учетом НДФЛ | помощи |

| КВ | 503 |

| СВ | следует указывать на сумму не более 4 тыс. руб., на большую сумму вычеты не делаются |

Материальная помощь бывшим сотрудникам:

| КД | 2760 |

| Номер месяца, в котором | выплатили |

| СД с учетом НДФЛ | помощи |

| КВ | 503 |

| СВ | следует указывать на сумму не более 4 тыс. руб., на большую сумму вычеты не делаются |

Единоразовая помощь, выплачиваемая при рождении или усыновлении ребенка:

| КД | 2762 |

| Номер месяца, в котором | выплатили |

| СД с учетом НДФЛ | помощи |

| КВ | 508 |

| СВ | указывается в сумме 50 тыс. руб., если было выплачено столько или больше, когда меньше, то реальная сумма выплаты |

Выплата суточных командированным сверх нормы:

| КД | 4800 |

| Номер месяца, в котором | был сдан и утвержден авансовый отчет командированного |

| СД с учетом НДФЛ | сумма суточных, которая была выплачена сверх установленного лимита (700 руб. и 2,5 тыс. руб.) |

| КВ | – |

| СВ | – |

Компенсация за неотгулянный отпуск:

| КД | 4800 |

| Номер месяца, в котором | выплачена компенсация |

| СД с учетом НДФЛ | начисленная |

| КВ | – |

| СВ | – |

Выходное пособие:

| КД | 4800 |

| Номер месяца, в котором | выплачено |

| СД с учетом НДФЛ | указывается сумма, превышающая необлагаемую норму, если было выплачено меньше, то указывать не нужно |

| КВ | – |

| СВ | – |

Авторское вознаграждение:

| КД | 2201… 2209 |

| Номер месяца, в котором | выплачено |

| СД с учетом НДФЛ | вознаграждения |

| КВ | 404 и 405 |

| СВ | расходов, которые документально подтверждены (для кода 404), и те, что не имеют подтверждения (для кода 405) |

Проценты по кредитам:

| КД | 1011 |

| Номер месяца, в котором | проценты были выплачены или в счет них передано имущество |

| СД с учетом НДФЛ | начисленные |

| КВ | – |

| СВ | – |

Аренда ТС:

| КД | 2400 |

| Номер месяца, в котором | произведена оплата за аренду |

| СД с учетом НДФЛ | вознаграждения по договору |

| КВ | – |

| СВ | – |

Аренда иного имущества:

| КД | 1400 |

| Номер месяца, в котором | произведена оплата аренды |

| СД с учетом НДФЛ | вознаграждения по договору |

| КВ | – |

| СВ | – |

Выгода от приобретения товаров, работ, услуг:

| КД | 2630 |

| Номер месяца, в котором | проведены операции по ценам, которые ниже рыночных |

| СД с учетом НДФЛ | размер выгоды |

| КВ | – |

| СВ | – |

Выгода от приобретения ценных бумаг:

| КД | 2640 |

| Номер месяца, в котором | перешло право на собственность на бумаги |

| СД с учетом НДФЛ | сумма, превышающая рыночную стоимость |

| КВ | – |

| СВ | – |

Стипендия:

| КД | 4800 |

| Номер месяца, в котором | стипендия начислена |

| СД с учетом НДФЛ | стипендии |

| КВ | – |

| СВ | – |

Компенсацию за задержку з/п требуется указывать в ф. 2-НДФЛ на иностранного работника:

| КД | 4800 |

| Номер месяца, в котором | з/п была выплачена |

| СД с учетом НДФЛ | компенсации |

| КВ | – |

| СВ | – |

Дивиденды

Полученные от других компаний:

| КД | 1010 |

| Номер месяца, в котором | выплатили |

| СД с учетом НДФЛ | начисленных |

| КВ | 601 |

| СВ | вычисляется по специальной формуле |

Неполученные дивиденды:

| КД | 1010 |

| Номер месяца, в котором | выплатили |

| СД с учетом НДФЛ | начисленных |

| КВ | – |

| СВ | 0 |