Что считается чистой прибылью?

В российской действительности давно укоренилась мысль, что есть заработок «чистыми» и «грязными» деньгами. Например, последний – это официальный оклад, указанный в трудовом договоре, а первый – та сумма, которую сотрудник получает на руки в действительности (после уплаты налога на доходы физических лиц и других возможных взносов). Хотя и звучит несколько двусмысленно, но реальность отражает хорошо. Если провести аналогию с чистой прибылью, то суть абсолютно одинакова.

Чистая прибыль – один из главных показателей, информирующих об итогах работы компании. Ею называют денежные средства, остающиеся после вычитания из выручки от реализации и иных доходов всех расходов, включая налоговые сборы. Очевидно, что руководство любой фирмы стремится получить максимальную чистую прибыль. В этом заинтересованы не только собственники предприятия и управленцы высшего звена, но и все сотрудники, поскольку часто именно величина данного показателя оказывает наибольшее влияние на возможности премирования и поощрения персонала.

Важно: как правило, чистая прибыль идет на увеличение оборотных средств компании, формирование разнообразных фондов, производственные инвестиции и дивиденды. Ее объем напрямую зависит от валовой прибыли организации и налогового бремени.

Величина чистой прибыли, получаемой предприятием, влияет не только на благосостояние его владельцев, но и на следующие моменты:

- Привлечение новых инвесторов – без сомнения, деньги захотят вложить именно в ту компанию, которая по итогам отчетного периода показала хорошие результаты работы, а чистая прибыль в анализе эффективности деятельности является ключевым показателем.

- Вероятность получения кредита – сегодня суровая бизнес-реальность такова, что рыбку из пруда не вытащить не только без труда, но и без привлечения заемных средств, а кредит взять не так-то и просто, если чистая прибыль в бухгалтерских документах не радует своими объемами. Однако в обратном случае деньги дадут без проблем, да еще и на отличных условиях.

- Поддержание авторитета компании – репутация складывается из мелочей годами: создавая имя, вы трудитесь на перспективу… Потом обычно все происходит, как в анекдоте: «Первые два курса студент работает на зачетку, а остальные – она не него». Когда организация постоянно имеет хорошую чистую прибыль, это говорит о ее прочном и устойчивом положении на рынке, а с такими фирмами, как правило, и хотят сотрудничать на долгосрочной основе гипотетические партнеры.

- Расширение материально-технической базы – чтобы осваивать новые горизонты в бизнесе, необходимо вкладывать деньги в развитие компании, которое невозможно без совершенствования технологий, модернизации и покупки нового оборудования, освоения актуальных методов работы и т.д. А на все перечисленное нужны финансы, причем немаленькие. Где их взять? Конечно, из чистой прибыли.

Важно: если в результате расчетов значение показателя оказалось отрицательным числом, то организация в данном периоде столкнулась с убытком.

Пассивная часть баланса, влияющая на прибыль

«Пассив» — вторая часть баланса, влияющая на ЧП. Он состоит из трех основных частей. Однако большее влияние имеют разделы, связанные с обязательствами компании.

Прямое влияние со стороны пассивов имеет статья «Заемные средства». Так, начисление процентов увеличивается с дополнительными кредитами и займами.

Как известно, величина чистой прибыли напрямую зависит от размера выручки, которая отражена во второй форме. А по балансу она может быть косвенно определена, например, по изменениям дебиторской и кредиторской задолженности. При увеличении статьи актива и уменьшении статьи пассива происходит рост выручки. Стоит тщательно разбирать причины изменения статей баланса. Ведь оплата возникшей задолженности или авансов поставщикам не оказывает влияния на выручку.

Формула расчета чистой прибыли

Любая коммерческая компания, ведущая деятельность, встречается с ситуацией, когда необходимо произвести расчет чистой прибыли. Чтобы найти ее значение по завершении отчетного периода, следует воспользоваться специальными формулами.

Совет: чистая прибыль определяется исходя из информации, представленной в бухгалтерской отчетности предприятия – обычно достаточно иметь на руках Отчет о финансовых результатах.

Существует несколько формул, помогающих найти чистую прибыль, они имеют одинаковый экономический смысл, но отличаются по степени детализации. Приведем основные.

Чистая прибыль = Выручка – Себестоимость – Управленческие расходы – Коммерческие расходы + Прочие доходы – Прочие расходы – Налог на прибыль.

Если обратиться к Отчету о финансовых результатах, то легко заметить, что каждая строка в нем имеет свой уникальный код, поэтому формулу можно записать иначе:

Чистая прибыль = строка 2110 – строка 2120 – строка 2210 – строка 2220 + строка 2310 + строка 2320 – строка 2330 + строка 2340 – строка 2350 – строка 2410 +/– строка 2430 +/– строка 2450 +/– 2460.

Таким образом, чтобы найти величину чистой прибыли, нужно для начала произвести расчет валовой, представляющей собой разницу между выручкой и себестоимостью. Как правило, именно посчитать себестоимость реализованной продукции сложнее всего для экономистов компании, поскольку она определяется множеством составляющих. Однако даже неспециалист может справиться с расчетами, особенно если он ознакомится с необходимой информацией: освоив бухгалтерские проводки для начинающих, будет проще понять, как найти чистую прибыль.

Если представленную выше формулу максимально упростить, то получится следующее:

Чистая прибыль = Прибыль до налогообложения – Налог на прибыль.

Данный способ расчета обычно используется небольшими компаниями, которые имеют право по законодательству не применять в своей работе ПБУ 18/02 «Учет расчетов по налогу на прибыль».

Характеристика маржинальной и балансовой прибыли

Показатель маржинальной прибыли применяют при расчете чистой прибыли. Кроме того, значение представляет собой особую ценность для оценки деятельности малого бизнеса. Определяется маржинальная прибыль по формуле: Пм = В — Рп, где:

- В – сумма выручки;

- Рп – расходы переменного характера (возникающие непосредственно в процессе основного производства, если таковое имеется).

Заинтересованность в таком незамысловатом показателе обуславливается быстрым расчетом и выявлением наиболее прибыльного направления или группы товаров. В результате предприятие принимает дальнейший план действий, будь то ликвидация отдельных производств или повышение нормы прибыли.

Балансовая прибыль – показатель, рассчитывающийся практически в конце длинной цепочки вычислений. Ее составляет разница между суммой полной выручки (с учетом прочих доходов) и полной себестоимостью (всех расходов). В расчет не берут сумму налога на доход предприятия. Мелкий бизнес определяет балансовую доходность как сумму чистого дохода до уплаты налога на прибыль.

Пример расчета чистой прибыли

Конечно, расчет рассматриваемого показателя сделать несколько сложнее, чем выписать счет на оплату или товарную накладную, однако при наличии формулы, исходных данных и калькулятора процесс не займет и пары минут. Рассмотрим практический пример, цель которого – посчитать чистую прибыль компании.

Предположим, что ООО «Аленький цветочек» необходимо найти чистую прибыль за два отчетных периода. Исходные данные представлены в таблице:

| Наименование показателя | Сумма, рублей | |

| 1 квартал 2021 год | 2 квартал 2021 год | |

| Выручка | 298 000 | 355 000 |

| Себестоимость | 99 000 | 113 000 |

| Управленческие расходы | 49 000 | 57 000 |

| Коммерческие расходы | 38 000 | 41 000 |

| Прочие доходы | 6 000 | 8 000 |

| Прочие расходы | 11 000 | 15 000 |

| Налог на прибыль | 21 400 | 27 400 |

- Чистая прибыль (1 квартал) = 298 000 – 99 000 – 49 000 – 38 000 + 6 000 – 11 000 – 21 400 = 85 600 рублей.

- Чистая прибыль (2 квартал) = 355 000 – 113 000 – 57 000 – 41 000 + 8 000 – 15 000 – 27 400 = 109 600 рублей.

Совет: для производственных компаний объем чистой прибыли в большей степени определяется величиной себестоимости, а ее расчет сопряжен с рядом трудностей – важно не запутаться с налогом на добавленную стоимость. Вычесть НДС из суммы не составит труда, если держать в голове простые формулы. Также нужно следить, чтобы вся документация была в порядке, так как в противном случае не избежать проблем при составлении баланса и другой бухгалтерской отчетности. Бывают ситуации, когда контрагенты забывают прикладывать к поставляемой продукции необходимые бумаги, тогда разумно будет направить в адрес невнимательных партнеров письмо-просьбу о повторной отправке товарных накладных.

В чем разница между чистой и нераспределенной прибылью?

Отличие между чистой прибылью и нераспределенной заключается в том, что данные показатели отражаются в разных документах бухгалтерской отчетности и далеко не всегда имеют равное значение, несмотря на расхожее мнение касательно их эквивалентности.

Чистая прибыль записывается отдельной строкой в Отчете о финансовых результатах организации – ее фиксирует любая фирма в конце отчетного периода. Хотя, конечно, возможен вариант, когда не все сложилось удачно, то есть вместо прибыли есть убыток:

Чистая прибыль

Нераспределенная прибыль указывается в пассиве бухгалтерского баланса компании:

Нераспределенная прибыль

Чаще всего термин «чистая прибыль» используется, когда говорят о прибыли, полученной за отчетный период (календарный год). Нераспределенная прибыль включает в себя прибыль не только за отчетный год, но и за предыдущее время.

Приведем простой пример: в бухгалтерском балансе ООО «Василёк» на 1 января в графе нераспределенной прибыли значится 3 200 тысяч рублей. Чистая прибыль за текущий год составила 750 тысяч рублей. Тогда:

- Нераспределенная прибыль на начало отчетного периода = 3 200 тысяч рублей.

- Чистая прибыль за отчетный период = 750 тысяч рублей.

- Нераспределенная прибыль на конец отчетного периода = 3 950 тысяч рублей.

То есть нераспределенная прибыль или убыток – это результат деятельности компании за все время ее существования, а чистая прибыль рассчитывается для конкретного периода.

Как образуется прибыль?

Организация осуществляет реализацию товаров, услуг или работ. При этом установленная продажная стоимость выше фактической, в результате чего предприятие получает положительную разницу между ценами – доход.

В процессе реализации возможно развитие следующих сценариев:

- сумма выручки выше фактической себестоимости – формируется прибыль;

- сумма выручки равна себестоимости – прибыль не образуется, но и убыток тоже: выручки хватает на покрытие расходов;

- сумма затрат на реализацию и производство товара превышает сумму выручки – формируется убыток.

Целью каждого предприятия должно стать если и не получение максимальной прибыли, то хотя бы стремление к формированию необходимого для конкурентоспособной позиции чистого дохода.

Как ее вычислить? Варианты формул

Вычислить данный показатель можно по нескольким формулам. Смысл всех методов одинаков, и итоговая сумма не будет различаться, поэтому можно пользоваться любым из них.

Формула в развёрнутом виде

ЧП = ФП + ВП + ОП — Н, где

- ЧП — чистая прибыль;

- ФП — финансовая прибыль. Вычисляется методом вычитания из доходов от финансовой деятельности аналогичных расходов;

- ВП — валовая прибыль. Рассчитывается как выручка от продажи минус себестоимость продукции;

- ОП — операционная прибыль. Из доходов от прочих видов деятельности вычитаются расходы;

- Н — сумма налогов.

Пример расчёта. Например, ООО «Фирма» в 2015 году реализовала продукцию на сумму 600 тысяч рублей, себестоимость которой —400 тыс. руб. Также было сдано в аренду одно из помещений, выручка составила 100 тыс. руб. Доходы с финансовых вложений в другие предприятия — 70 тыс. руб. Остальные затраты — 100 тыс. руб.

- Рассчитаем валовую прибыль: 600 — 400 = 200.

- Финансовая прибыль: 70 тыс. руб.

- Операционная прибыль: 100 — 100 = 0 руб.

- Налог: (200 + 70)*20% = 54 тыс. руб.

- Чистая прибыль составит: 70 + 200 — 54 = 216 тыс. руб.

Упрощённая формула

ЧП = В + ПД — СП — УР — ПР — Н, где

- В — выручка;

- ПД — прочие доходы;

- СП — себестоимость продукции;

- УР — управленческие расходы, затраты на рекламу;

- ПР — расходы на прочие виды деятельности;

- Н — сумма уплаченных налогов.

Данные для расчёта по этому методу можно взять из отчёта о финансовых результатах фирмы за необходимый период.

Пример расчёта. Допустим, в отчётности магазина «Кораблики» указаны такие суммы:

| Показатель | Строка | 2015 год (тыс.руб.) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие затраты | 2210 | 15 |

| Управленческие затраты | 2220 | 20 |

| Прочий доход | 2340 | 2 |

| Прочий расход | 2350 | 1.5 |

| Налог на прибыль | 2410 | 11.1 |

- Чистая прибыль составит: 150 + 2 — 60 — 15 — 20 — 1,5 — 11,1 = 44,4 тыс. руб.

Формула в свёрнутом виде

ЧП = П — Н, где

- П — прибыль;

- Н — сумма налогов.

В данном варианте расчёта под прибылью понимается разница между общими доходами организации и затратами за отчётный период.

Пример расчёта. Пусть доход ООО «Организация» в отчётном году составил 500 тыс. руб. Себестоимость — 300 тыс. руб. Был реализован станок за 20 тыс. руб. Остальные затраты — 100 тыс. руб.

- Сначала нужно подсчитать все доходы: 500 + 20 = 520 тыс. руб.

- Далее определяем расходы: 300 + 100 = 400 тыс. руб.

- Определяем итоговую прибыль: 520 — 400 = 120 тыс. руб.

- Начисляем налог на прибыль: 120*20% = 24 тыс. руб. в бюджет.

- Размер чистой прибыли: ЧП = П — Н = 120 — 24 = 96 тыс. руб.

Формула расчёта по балансу

Стр. 2400 = стр. 2300 — стр. 2410, где

- стр. 2400 — чистая прибыль;

- стр. 2300 — прибыль до налогообложения;

- стр. 2410 — сумма налога на прибыль.

Данные для этого способа вычисления нужно взять из отчёта о финансовых результатах.

Пример расчёта. Допустим, бухгалтерская отчётность ООО «Предприятие» содержит такие данные:

| Показатель | Строка | 2015 год (тыс. руб.) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие затраты | 2210 | 15 |

| Управленческие затраты | 2220 | 20 |

| Прочий доход | 2340 | 2 |

| Прочий расход | 2350 | 1.5 |

| Балансовая прибыль | 2300 | 55.5 |

| Налог на прибыль | 2410 | 11.1 |

Чистая прибыль составит:

- (150 — (60 + 15 + 20) + 2 — 1,5) — 11,1 = 44,4 тыс. руб.

- 55,5 — 11,1 = 44,4 тыс. руб.

Подробнее о том, как можно рассчитать данный показатель, смотрите на следующем видео:

Если вас интересует, как рассчитать производительность труда, прочтите эту статью.

Информация о том, что такое рентабельность, приведена .

Для чего используется показатель

Величина чистой прибыли наиболее достоверно характеризует эффективность работы предприятия. Увеличение этой суммы по сравнению с прошлым периодом говорит о качественной работе фирмы, уменьшение — о неправильной политике управленческого персонала.

Показатель используется многими внутренними и внешними пользователями информации об организации:

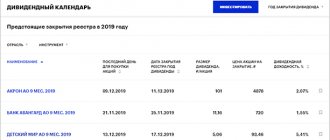

- Собственник и акционеры. С помощью этих данных владелец компании оценивает результат деятельности предприятия, эффективность выбранной системы управления. Также эта сумма используется для расчёта дивидендов, привлечения частных лиц в качестве вкладчиков в уставный капитал.

- Директор. Он оценивает финансовую устойчивость фирмы, правильность управленческих решений, а также разрабатывает новые стратегии развития. Показатель напрямую влияет на рентабельность, именно поэтому анализ остатка свободных средств важен для топ-менеджеров.

- Поставщики. Для них особенно важно, чтобы организация смогла расплатиться за сырьё, и показатель используется для оценки стабильности фирмы. Если денег у нее мало, то некоторые поставщики могут отказаться от заключения договора, так как не будут уверены в оплате услуг и материалов.

- Инвесторы. На основании показателя они рассматривают возможность финансовых вложений. Чем выше сумма свободного дохода, тем привлекательнее предприятие для вкладчиков. В первую очередь они планируют получить дополнительный доход от акций.

- Кредиторы. Заёмщики определяют платёжеспособность фирмы. Деньги имеют самую большую ликвидность, то есть способность быть быстро проданными. Чем больше их остаётся у организации в свободном распоряжении, тем быстрее она может расплатиться с долгами. Соответственно, больше шанс получить в банке кредит.

К активам или пассивам относят оставшиеся нераспределенные средства?

Нужно понимать, что:

- актив организации – контролируемый от прошлых событий ресурс, от которого ожидается поступление в будущем экономических выгод;

- пассив включает в себя обязательства организации, источники вложений из собственных, привлеченных, заемных средств.

По факту претендовать на нераспределенные средства от дохода имеют право собственники. Они могут:

- получить причитающиеся дивиденды;

- инвестировать дальнейшее налаживание, расширение производства.

Потому в утвержденной форме, данной в приложении 1 (Приказ Минфина № 66н, действующая редакция от 19.04. 2019), которая заполняется при составлении отчетов, нераспределенная прибыль (непокрытый убыток) включены в Раздел «Пассивы».

Нераспределенная прибыль в балансе отображается в разделе “Капитал и резервы”

По решению собственников, принятому общим собранием, оставшиеся нераспределенными денежные средства могут пустить:

- на финансирование и расширение бизнеса;

- для погашения взятых на производственные нужды кредитов.

В этой же строке бухгалтерского баланса указывают непокрытый убыток. Это минусовая разница между вложенными затратами и полученными доходами. Происходит, когда резервных средств не хватает перекрыть понесенные расходы.

Общий итог по разделу подводят после вычета убытков.

При выявлении убытков следует проанализировать причины, приведшие к такому результату. Это могут быть:

- последствия падения конкурентоспособности выпускаемой продукции;

- вливание медленно окупаемых значительных инвестиций;

- необоснованные превышения затрат по сравнению с получаемыми доходами;

- выявленные расчетные ошибки за прошлый период деятельности;

- изменение учетной политики;

- другие действия или бездействия управленческого аппарата.

Формула расчета чистой прибыли предприятия

Для расчета чистой прибыли необходимо сделать разницу между всеми издержками и налогами предприятия. Формула имеет единый экономический смысл, но может быть по-разному отражена:

Чистая прибыль = Выручка – Себестоимость товаров – Управленческие и коммерческие расходы – прочие расходы – налоги;

Чистая прибыль = Финансовая прибыль + Валовая прибыль + Операционная прибыль – Сумма налогов;

Чистая прибыль = Прибыль до налогообложения – Налоги;

Net Income = Total Revenue – Total Expenses.

Чистую прибыль еще называют «the bottom line» (нижняя строка), потому что отражается в балансе последней строчкой. В балансе до 2011 года чистая прибыль отражалась в строке 190 Формы №2 (Отчет о прибылях и убытках), после 2011 года показатель чистой прибыли отражается в строке 2400.

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Формула расчета чистой прибыли по балансу

Распишем более подробно формулу расчета чистой прибыли через строки баланса.

Чистая прибыль (стр. 2400) = Выручка (стр.2110) – Себестоимость продаж (стр.2120) – Коммерческие расходы (стр.2210) –Управленческие расходы (стр.2220) – Доходы от участия в других организациях (стр.2310) – Проценты к получению (стр.2320) – Проценты к уплате (стр.2330) – Прочие доходы (стр.2340) – Прочие расходы (стр.2350) – Текущий налог на прибыль (стр.2410)

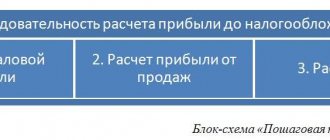

На рисунке ниже представлена часть баланса предприятия ОАО «Сургутнефтехим» и его отчетность за 5 лет. Как видно из баланса в Excel, для того чтобы получить чистую прибыль необходимо сначала рассчитать: валовую прибыль (маржинальную прибыль), прибыль от продаж и прибыль до налогообложения.

Пример внебалансового учета

Рассмотрим задачу практически. Условие и расчет ЧП указаны в таблице.

Информация о компании за определенный период

| Статья | Сумма, млн руб. |

| Начальная нераспределенная прибыль | 50 |

| Конечная нераспределенная прибыль | 17 |

| Распределение дивидендов | 8 |

| Наращивание резервного фонда | 4 |

| Итого чистая прибыль | 17 — 50 + 8 + 4 = — 21 |

Сначала нашли дельту нераспределенной прибыли. Затем просуммировали дивиденды и возросшее значение фонда резервов. По итогу проводимых вычислений был выявлен убыток у компании за исследуемый период в размере 21 млн рублей. Формула расчета чистой прибыли выглядит наиболее полным образом, когда идет подсчет при помощи других форм отчетностей.

Цели и направления использования показателя чистой прибыли

Размер чистой прибыли характеризует эффективность деятельности всей компании/предприятия и используется в различных целях различными внешними и внутренними стейкхолдерами (лицами, пользователями).

| Пользователь/стейкхолдер | Цель и направления использования |

| Инвесторы | Цель: оценка инвестиционной привлекательностиОценка размера и динамики изменения чистой прибыли предприятия для анализа ее инвестиционной привлекательности. Чем больше предприятие может генерировать чистой прибыли на конец отчетного периода, тем выше ее рентабельность. |

| Кредиторы | Цель: оценка кредитоспособностиОценка размера и динамики изменения чистой прибыли для анализа платежеспособности и кредитоспособности предприятия. Деньги являются самым быстроликвидным видом актива, и чем больше у предприятия остается денежных средств после выплаты всех налоговых вычетов, тем выше ее способность рассчитать по своим обязательствам в краткосрочном и долгосрочном периоде. |

| Собственник/Акционеры | Цель: оценка эффективности деятельности в целомАнализ чистой прибыли является интегральным показателем деятельности предприятия/организации и характеризует эффективность всех управленческих решений за отчетный период. Чем больше размер чистой прибыли, тем результативнее было управление организацией. Рост размера чистой прибыли увеличивает размер дивидендных выплат и позволяет привлечь дополнительных покупателей/держателей акций. |

| Поставщики | Цель: оценка устойчивости функционированияЧистая прибыль предприятия служит показателем его устойчивости развития. Чем больше чистая прибыль на отчетный период, тем выше способность вовремя расплатиться с поставщиками и подрядчиками за сырье и материалы. |

| Топ менеджеры | Цель: оценка устойчивости финансового развитияРазмер чистой прибыли и динамика ее изменения служит ориентиром для разработки стратегий и планов по ее увеличению на оперативном уровне. Планирование отчислений в резервные фонды, фонды заработной платы и производственные фонды. |

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Активный модуль баланса, влияющий на прибыль

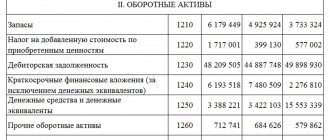

Именно вторая форма предназначена для калькуляции чистой прибыли. Однако на ее величину прямо влияют многие показатели самого баланса. Для начала рассмотрим раздел «актив баланса» и его влияние на ЧП.

Раздел «Актив» может влиять как прямо, так и косвенно. Амортизация включена в расходы предприятия, в то время как внеоборотные активы должны амортизироваться. При отсутствии учета купленного и выбывшего оборудования дельта их цен приравнивается к совокупной амортизации.

Уменьшение раздела, связанного с материалами, косвенно характеризует рост затрат. За данный период произошел учет большего списания, нежели закупки товаров и материалов.

Методы анализа чистой прибыли предприятия

Рассмотрим различные методы анализа чистой прибыли предприятия. Цель проведения данного анализа заключается в определении факторов, причинно-следственных связей между показателями, которые влияют на формирование чистой прибыли как итогового показатели эффективности деятельности предприятия.

Можно выделить следующие методы анализа, которые наиболее часто применяются на практике:

- Факторный анализ;

- Статистический анализ.

Данные виды анализ противоположны по своей сути. Так факторный анализ делает акцент на определение значимых факторов, которые влияют на формирование чистой прибыли предприятия. Статистический анализ делает акцент на использование методов прогнозирования временных рядов и основывается на анализе характера изменения чистой прибыли по годам (или другим отчетным периодам).

Факторный анализ чистой прибыли предприятия

Основные факторы формирования чистой прибыли представлены в формуле, описанной ранее. Для оценки влияния факторов необходимо оценить их относительное изменение за 2013-2014 год и абсолютное. Это позволит сделать следующие выводы о том:

- Как изменились факторы в течение года?;

- Какой фактор оказал максимальное изменение на чистую прибыль?

В финансовом анализе данные подходы носят название «Горизонтальный» и «Вертикальный анализ» соответственно. Ниже показаны факторы формирующие размер чистой прибыли и их относительное и абсолютное изменение в течение года. Анализ сделан для предприятия ОАО «Сургутнефтехим».

Как мы видим в течение 2013-2014 года максимально изменились прочие расходы и прочие доходы. На рисунке ниже показано изменение факторов, формирующих чистую прибыль за 2013-2014 год у ОАО «Сургутнефтехим».

Рассмотрим второй метод оценки и анализа чистой прибыли предприятия.

Статистический метод анализа чистой прибыли предприятия

Для оценки будущего размера чистой прибыли могут быть использованы различные методы прогнозирования: линейной, экспоненциальной, логарифмической регрессии, нейронные сети и др. На рисунке ниже представлен прогноз чистой прибыли на основе анализ изменения показателя за 10 лет. Прогнозирование проводилось с помощью линейной регрессии, которая показала понижающий тренд в 2011 год. Точность прогнозирования экономических процессов с помощью линейных моделей имеет крайне низкую степень достоверности, поэтому использование линейной регрессии может служить больше как ориентиром направления изменения прибыли.

Сравнение чистой прибыли с другими показателями эффективности предприятия

Помимо оценки и расчета чистой прибыли предприятия, полезно проводить сопоставительный анализ с другими интегральными показателями, характеризующими эффективность и результативность деятельности предприятия. К таким показателям можно отнести: выручка от продаж (за минусом НДС) и чистые активы. Чистые активы показывают финансовую устойчивость предприятия и его платежеспособность, выручка отражает его производственно-реализационную результативность. На рисунке ниже представлен график крупного российского предприятия ОАО «АЛРОСА» и соотношение его важнейших трех показателей. Как видно, наблюдается тесная взаимосвязь между ними, к тому же можно отметить, положительную динамику роста чистых активов предприятия, это говорит о том, что денежные средства направляются на расширение производственных мощностей, что в будущем должно увеличить размер получаемой чистой прибыли.

Основные виды прибыли в экономике

Поняв, что прибыль – разница между общими доходами и расходами предприятия в денежном выражении, рассмотрим структуру прибыли с точки зрения экономики. Основные виды прибыли:

- от реализации;

- валовая;

- чистая;

- балансовая;

- маржинальная.

Существует еще более 15 показателей прибыли предприятия, позволяющих изучать ситуацию более подробно. Мы остановимся на тех, которые используются при составлении финансовой отчетности и характеризуют деятельность любого предприятия.

Связан ли кредитный рейтинг предприятия и размер чистой прибыли?

В своем исследовании я проанализировал взаимосвязь между размером чистой прибыли для предприятия ОАО «Роснефть» и кредитного рейтинга международного агентства Standard&Poor’s. Наблюдается тесная взаимосвязь и корреляция, показанная на рисунке ниже – это доказывает важность такого показателя как чистая прибыль как критерий инвестиционной привлекательности не только на национальном пространстве, но и на международной арене.

Резюме

Чистая прибыль является важнейшим показателем результативности и эффективности деятельности предприятия. Чистую прибыль отражает инвестиционную привлекательность для инвесторов, платежеспособность для кредиторов, устойчивое развитие для поставщиков и партнеров, эффективность/результативность деятельности для акционеров и собственников. Для анализа чистой прибыли используют два метода: факторный и статистический. На основе факторного метода анализа оценивается абсолютное и относительное влияние различных показателей на формирование чистой прибыли. Статистический метод базируется на прогнозировании временных рядов изменения чистой прибыли. Проведенное исследование тесноты связи кредитного рейтинга международного рейтингового агентства Standard&Poor’s доказывает значимость показателя чистой прибыли в оценке предприятия на международной финансовой арене.

к.э.н. Жданов Иван Юрьевич