На основании счета-фактуры компания обладает возможностью получения вычетов по НДС. При этом требуется соблюсти несколько условий, при которых получение вычета по налогу считается законным. Таких условий три:

- Приобретение товаров (услуг) осуществляется в целях ведения производства или последующей перепродажи.

- Все приобретаемые товары должны в обязательном порядке отражаться на балансе предприятия.

- Счет-фактура оформлен должным образом и имеется в наличии на предприятии (электронный или бумажный формат).

Несмотря на то, что программа 1С значительно упрощает работу с налогами, определенные процедуры пользователю необходимо соблюдать.

Учет входящего НДС в программе 1С возможен двумя способами:

- В процессе оформления поступления товаров;

- Через документ «Формирование записей книги покупок».

Как же быть, если счет-фактура по каким-либо причинам не попадает в книгу покупок.

Как правильно учесть НДС в книге покупок

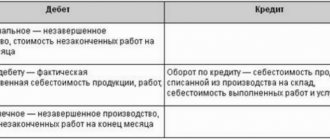

На рис.1 и рис.2 приведен пример оформления документа поступления и полученного по нему счета-фактуры. Оформленный таким способом счет-фактура попадет в книгу покупок.

Рис.1

Рис.2

Обратите внимание на регистрацию счета-фактуры непосредственно из документа поступления (рис.1). Счет-фактура создается автоматически прямо из документа «Поступление товаров, услуг», если заполнены его дата и номер (нужные поля находятся внизу документа «Поступление…» ). Казалось бы, что проще?

Счет-фактура полученный на аванс

В книгу покупок должны попадать и записи по возмещению НДС по выданным авансам. Запись в книгу покупок попадет только тогда, когда выданный аванс покупателю был зачтен полностью или частично и сформирована проводка Дт 68.02 КТ 76.АВ.

Рис.15 Счета-фактуры полученные на аванс

Важным моментом создания данного документа является то, что при выборе документа-основания система обращается к модулю выписок банка и дает выбрать только реально осуществленные платежи в пользу установленного контрагента. Таким образом, создается не только визуальный контроль со стороны бухгалтера, но и дополнительный контроль системы.

Ошибки при учете входящего НДС в 1С

Однако и тут возникают ошибки. Например, часто документы вводятся задним числом, и даты документа поступления и счета-фактуры могут не совпадать. Несоответствие дат может привести к ошибкам в книге покупок. Если установлен флажок «Отразить вычет НДС в книге покупок датой получения», то счет-фактура должен попасть в книгу покупок в том периоде, к какому относится его дата. Соответственно, если по ошибке даты отличаются, то счет-фактуру в книге покупок можем не увидеть.

Бывают случаи, когда даты действительно не совпадают. Например, когда товар и документы на него поступают в разное время; или когда поступает оборудование. Вспомним второй пункт из трех необходимых условий: «Приобретенные товары должны быть оприходованы, т.е. стоять на балансе фирмы».

Часто бывает, что поступление основных средств или оборудования и принятие этих объектов к учету относится к разным отчетным периодам. В этом случае оформляется документ «Формирование записей книги покупок» (рис.8). Флажок «Отразить вычет НДС в книге покупок датой получения» должен быть снят (см.рис.3, рис.4, рис.5). НДС примется к вычету только после принятия оборудования к учету (рис.6,рис.7). Если нет проводки Дт01 — Кт08, то и счета-фактуры в книге покупок нет.

Рис.3

Рис.4

Рис.5

Рис.6

Рис.7

Рис.8

Еще одна ошибка связана с флажком «НДС включать в стоимость» (рис.9). Этот флажок используется при раздельном учете НДС, когда материалы заведомо будут использоваться при производстве продукции, реализуемой без НДС. Чтобы принять НДС к вычету по поступившим материалам, необходимо данный флажок выключить.

Рис.9

Регистрация счет-фактуры полученного

Вторым способом добавления записи в книгу покупок является регистрация счет-фактуры полученного. Для этого перейдем в меню «Покупки», раздел «Счета-фактуры полученные».

Рис.10 Регистрация счет-фактуры полученного

В открывшемся журнале полученных счетов-фактур можно увидеть первую запись приобретения, сформированную в предыдущем примере на основании накладной.

Рис.11 Первая запись приобретения

При переходе по кнопке «Создать» раскрывается список доступных к созданию документов.

Рис.12 Список доступных к созданию документов

Выбираем счет-фактура на поступление.

Рассмотрим на примере, в котором 02.03.2018 года организация приобрела товары у того же контрагента — ООО «.

Заполняем поля номер и дату документа, контрагент. Одним из преимуществ продуктов 1С является возможность прикрепления электронных копий документов оснований. Данная функция реализуется в закладке «Присоединенные файлы», которая позволяет при необходимости оперативно сличить оригиналы документов с созданными в системе, без обращения к архивам документов.

Рис.13 Присоединенные файлы

В поле Документ-основания переходим по кнопке «Выбор». Во всплывающем окне программа выдает выбор из двух документов. Это товарная накладная или отражение НДС к вычету. Второй документ относится к предыдущей операции, поэтому выбираем документ-основание товарную накладную. Следует обратить внимание, что если мы не сформировали счет-фактуру на этапе проведения накладной (первый пример), система позволяет выбрать оба документа-основания на этапе формирования самостоятельного счета-фактуры.

Рис.14 Документ-основания

Также требует особого внимания заполнение поля «Получение», так как именно данная дата является основанием для включения суммы налогового вычета по НДС по данной счет-фактуре в налоговом периоде.

Первичные документы

Поступление товаров

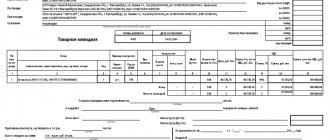

Для начала отразим поставку ста досок по цене 75 рублей документом «Поступление (акты, накладные)». Общая стоимость будет составлять 7500 рублей. НДС в нашей ситуации будет составлять 18%.

По регистру БУ и НУ документ создал два движения: 7500 и 1350 рублей (по НДС).

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

Счет-фактура полученный

Теперь мы должны зарегистрировать полученный от поставщика счет-фактуру. Сделать это можно непосредственно из карточки документа, введя номер и дату счет-фактуры.

Счет-фактура создался и заполнился полностью в автоматическом режиме.

Обратите внимание, что у нас автоматически установился флаг в пункте «Отразить вычет НДС в книге покупок датой получения». Если он не установлен, то отражение в книге покупок будет не датой счет-фактуры, а датой документа поступления.

Документ создал по одному движению сразу в четырех регистрах. В книгу покупок заносятся суммы именно из регистра накопления «НДС покупки». Так же данная счет-фактура отразилась в журнале учета. В регистре «НДС предъявленный» учтена расходная часть по совершенной покупке.

Корректировка поступления

Предположим, что изначально мы хотели купить 100 досок по цене 75 рублей, но впоследствии оказалось, что цена за единицу товара увеличилась на 50 копеек. В связи с этим ООО «Рога» предоставили нам корректировочный счет-фактуру.

Отразить эти изменения в 1С 8.3 можно непосредственно из документа поступления. Выберите пункт «Корректировочный счет-фактура» из меню «Создать на основании».

В созданном автоматически документе перейдем на закладку «Товары» и изменим в строке «после изменения» цену за одну доску с 75 рублей на 75,5 рублей.

Данный документ вычислил разницу в размере 50 рублей, а так же НДС от этой суммы и отразил его в регистре «НДС предъявленный».

Корректировочный счет-фактура полученный

Так же как и при обычном поступлении для корректировочного, тоже нужно указывать счет-фактуру. Сделать это можно аналогичным описанному ранее способу, введя в документ корректировки ее дату и номер. После этого нажмите на кнопку «Зарегистрировать».

Поступление основных средств

Отразим в программе 1С:Бухгалтерия 3.0 покупку токарного станка стоимостью 350 000 рублей в качестве основного средства.

Обратите внимание, что получить вычет по НДС за основное средство нельзя получить, пока вы не примите его к учету. Поступим проще и создадим не поступление основных средств, а поступление оборудования. Документ с данным видом операции позволяет сразу же принять к учету наш станок.

В этом документе сразу указываются данные для принятия к учету, в том числе и по амортизации.

Если перейти в 1С к проводкам поступления основных средств, вы увидите движения по поступлению и по принятию к учету в бухгалтерском регистре, а так же «НДС предъявленный».

Счет-фактура полученный

Счет-фактура регистрируется точно таким же способом, как и при поступлении товаров и услуг. В ней у нас отразилась общая сумма в размере 413 000 рублей, в том числе НДС 63 000 рублей.

При проведении данный счет-фактура отразился в соответствующем журнале учета.

Разбираемся со счетами-фактурами на аванс в «1С:Бухгалтерия» 8.3

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, – наша сегодняшняя статья.

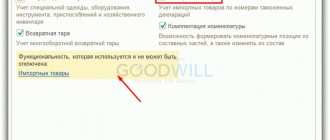

Делаем первоначальные настройки программы 1С 8.3

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён в пятидневный срок;

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

Наше право – выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- процентную ставку НДС;

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Посмотреть, как убрать из «Формирования записей книги покупок» суммы, принятые к учёту в прошлых периодах, можно здесь.

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 – смело задавайте их нам на выделенную Линию консультаций 1С. Эксперты работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

Понравилась статья – жмите лайк внизу и делитесь с друзьями!

Итоги

Данные из книги покупок и продаж входят в состав декларации по НДС. Если эти данные попали в декларацию в искаженном или неполном виде или вообще не были представлены, декларацию необходимо исправить. Для этого нужно представить уточненную декларацию по НДС, в которой должны быть все разделы из первоначальной декларации. При заполнении разделов, содержащих данные из книги покупок и продаж, можно использовать два способа, упомянутых нами в этой статье; при этом особое внимание следует обратить на поле 001 «Признак актуальности ранее представленных сведений».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.