Уже целый год организации и предприниматели перечисляют страховые взносы в ИФНС на новые КБК. Напомним, что с 2021 года контролировать платежи на обязательное пенсионное, медицинское и социальное страхование вместо внебюджетных Фондов стала Налоговая служба. (Только взносы «на травматизм» остались в ведении Соцстраха.) В связи этим Минфин России Приказом от 07.12.2016 г. № 230н обновил КБК для уплаты страховых взносов, которые останутся актуальными и в 2021 году.

КБК НДФЛ

По КБК для уплаты в будущем году НДФЛ изменений не было. При перечислении подоходного налога необходимо учитывать статус плательщика, а также, за кого налог уплачивается. Так, КБК на 2018 год будут различными для налоговых агентов, выплативших какие-либо доходы физлицам, и перечисляющих НДФЛ за них, и для ИП, уплачивающих налог за себя.

КБК НДФЛ 2021 за физических лиц при перечислении налога организациями, или ИП – налоговыми агентами:

| Код | Расшифровка |

| 182 1 0100 110 | НДФЛ с доходов, выплаченных налоговым агентом, в том числе это и КБК дивидендов в 2021 году, НДФЛ по которым перечисляет налоговый агент |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | НДФЛ с доходов, полученных ИП, частными нотариусами, и др. частнопрактикующими лицами (ст. 227 НК РФ) |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | НДФЛ с доходов, полученных гражданами не от налоговых агентов, а также, от продажи имущества, выигрышей и т.п. (ст. 228 НК РФ) |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | фиксированные авансовые платежи с доходов нерезидентов, работающих у граждан на основании патента (ст. 227.1 НК РФ) |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | НДФЛ с прибыли контролируемой иностранной компании, полученной контролирующими лицами |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

Кто платит, кто не платит и особенности уплаты водного налога

Все водоемы принадлежат государству. На праве собственности оно может передать только водный объект небольшого размера, не имеющий влияния на общую водяную систему страны. Так, нельзя продать кому-либо реку или море (можно лишь получить разрешение на их использование), а вот пруд или карьер с водой вполне можно купить.

Водный налог – федерального значения, является прямым.

С 2005 года он заменил собой налог «На пользование водными объектами», который утратил силу. Теперь уплата за использование водоемов на договорной основе отнесена к неналоговым платежам. А водный налог должны платить те физлица и юрлица, которые по лицензии занимаются:

- забором воды из водоемов (учитывается объем);

- лесосплавом (налог зависит от объема древесины и расстояния, на которое она сплавляется);

- гидроэнергетикой (рассчитывается объем полученной электроэнергии);

- эксплуатацией акватории (используемая площадь).

За пользование какими водоемами берется налог?

Водные запасы страны и их ресурсы, используемые предпринимателями подлежат налогообложению за производимую с ними деятельность. К таким водоемам закон относит:

- моря и их части (проливы, бухты, лиманы);

- реки;

- озера;

- болота;

- родники;

- ледники;

- гейзеры.

Кому не надо беспокоиться

Не относятся к базе плательщиков водного налога предприниматели, чья деятельность:

- неотъемлема от водной стихии (рыболовство, судоходство, разведение рыбы, орошение. Купание, катание на водном транспорте и т.п.);

- подпадает под другой налог (например, использование полезных ископаемых);

- имеет отношение к водоохране;

- может претендовать на льготы (оборонные нужды, отдых детей, инвалидов и др.).

Если вода берется для полива, тушения пожара или ликвидации других стиийных бедствий, конечно, о налоге речь не пойдет.

Обратите внимание: льгот по водному налогу нет.

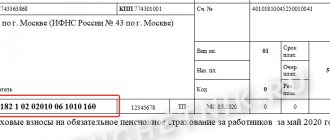

КБК 2021 – страховые взносы

Взносы на «пенсионное», медицинское и социальное страхование с 1 января 2021 г. перечисляются в ФНС, а не в ПФР и ФСС, как это было ранее. Тогда же по страхвзносам были обновлены КБК, за исключением кода по страхвзносам на «травматизм», который по-прежнему перечисляется в Фонд соцстрахования.

Для КБК на 2021 год изменения в части страховых взносов, уплачиваемых в ИФНС и в ФСС, не принимались.

КБК для перечисления страховых взносов за работников одинаковы, как для организаций, так и для ИП. А вот при уплате фиксированных «пенсионных» и медицинских взносов «за себя», ИП должен использовать отдельные коды.

Приведем коды КБК 2021 с расшифровкой:

| Код | Расшифровка |

КБК для взносов ПФР | |

| 182 1 0200 160 | Страхвзносы в ПФР на выплату страховой пенсии, за периоды, истекшие до 01 января 2021 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страхвзносы в ПФР на выплату страховой пенсии, за периоды, начиная с 01 января 2021 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 182 1 0200 160 | Страхвзносы в ПФР на выплату накопительной пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | Взносы, уплачиваемые организациями угольной промышленности в ПФР на выплату доплаты к пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (независимо от результатов спецоценки условий труда (список 1) |

| 182 1 0220 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (зависящему от результатов спецоценки условий труда (список 1) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п.п. 2-18 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (независимо от результатов спецоценки условий труда (список 2) |

| 182 1 0220 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п.п. 2-18 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (зависящему от результатов спецоценки условий труда (список 2) |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

КБК для взносов ОМС | |

| 182 1 0211 160 | Страхвзносы на ОМС, зачисляемые в бюджет ФФОМС за периоды, истекшие до 01 января 2021 года |

| 182 1 0211 160 | пени |

| 182 1 0211 160 | штрафы |

| 182 1 0213 160 | Страхвзносы на ОМС, зачисляемые в бюджет ФФОМС за периоды, начиная с 01 января 2021 года |

| 182 1 0213 160 | пени |

| 182 1 0213 160 | проценты |

| 182 1 0213 160 | штрафы |

КБК для взносов на соцстрахование | |

| 182 1 0200 160 | Страхвзносы на случай временной нетрудоспособности и в связи с материнством за периоды, истекшие до 01 января 2017 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы на случай временной нетрудоспособности и в связи с материнством за периоды, начиная с 01 января 2017 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 393 1 0200 160 | Страхвзносы на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний (на «травматизм») |

| 393 1 0200 160 | пени |

| 393 1 0200 160 | штрафы |

КБК ИП фиксированный платеж в 2021 году | |

| 182 1 0200 160 | Фиксированные взносы ИП на выплату страховой пенсии (с дохода, не превышающего 300 тыс.руб.) за периоды, истекшие до 01 января 2021 года |

| 182 1 0200 160 | Фиксированные взносы ИП на выплату страховой пенсии (1% с дохода, полученного сверх 300 тыс.руб.) за периоды, истекшие до 01 января 2021 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Фиксированные взносы ИП на выплату страховой пенсии, за периоды, начиная с 01 января 2021 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 182 1 0200 160 | Фиксированные взносы ИП на выплату накопительной пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0211 160 | Фиксированные взносы на ОМС за периоды, истекшие до 01 января 2021 года |

| 182 1 0211 160 | пени |

| 182 1 0211 160 | штрафы |

| 182 1 0213 160 | Фиксированные взносы на ОМС за периоды, начиная с 01 января 2021 года |

| 182 1 0213 160 | пени |

| 182 1 0213 160 | штрафы |

Сколько знаков в КБК и что они означают?

На основании Приказа Минфина №65н, код бюджетной классификации состоит из 20 цифр. Условно их можно разделить на несколько групп, состоящих из 1-5 знаков:

| Цифры | Что означают |

| 1-3 | Код, указывающий адресата, для которого предназначены денежные поступления (территориальные ИФНС, ПФР или ФСС). Например, для оплаты КБК по НДФЛ в 2021 году ставится цифра «182», для взносов в Пенсионный фонд – «392». |

| 4 | Показывают группу денежных поступлений. |

| 5-6 | Отражает код налога. Например, для страховых взносов указывается значение «02», акцизы и страховые взносы характеризуются номером «03», оплата госпошлины – «08». |

| 7-11 | Элементы, раскрывающие статью и подстатью дохода. |

| 12 и 13 | Отражают уровень бюджета, в который планируется поступление денежных средств. Федеральный имеет код «01», региональный «02». Муниципальным учреждениям отведены числа «03», «04» или «05». Остальные цифры характеризуют бюджетные и страховые фонды. |

| 14-17 | Указывают причину выполнения финансовой операции:

|

| 18-20 | Отражает категорию дохода, получаемого государственным ведомством. Например, денежные средства, предназначенные для оплаты налога, отражаются кодом «110», а безвозмездные поступления – «150» |

Пример. в 2021 году делает взносы на страхование от несчастных случаев и профессиональных заболеваний, которые могут произойти при выполнении трудовых обязанностей. В зависимости от ситуации, указываемый в платежном документе КБК может отличаться:

- 393 1 0200 160 – при своевременном перечислении денежных средств;

- 393 1 0200 160 – в случае оплаты пени;

- 393 1 0200 160 – оплата штрафа по обязательному платежу.

Налог на прибыль — КБК 2021

Список КБК на 2021 г. пополнился кодами для плательщиков налога на прибыль, получающих доход в виде процентов по рублевым облигациям российских организаций (приказ Минфина РФ от 09.06.2017 № 87н).

Приведем основные КБК налога на прибыль:

| Код | Расшифровка |

| 182 1 0100 110 | Налог на прибыль (кроме консолидированных групп налогоплательщиков), зачисляемый в федеральный бюджет |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль (кроме консолидированных групп налогоплательщиков), зачисляемый в бюджеты субъектов РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в федеральный бюджет |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в бюджеты субъектов РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с дивидендов от российских организаций, полученных российскими организациями |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с дивидендов от российских организаций, полученных иностранными организациями |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с дивидендов от иностранных организаций, полученных российскими организациями |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с доходов в виде прибыли контролируемых иностранных компаний |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | Штрафы |

| 182 1 0100 110 | Налог на прибыль с процентов, полученных по облигациям российских организаций |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

КБК для УСН в 2021 году

Для «упрощенцев» КБК отличаются в зависимости от применяемого объекта налогообложения: «доходы» или «доходы минус расходы». С 2017 г. минимальный «упрощенный» налог перечисляется на тот же КБК, что и единый налог при «доходно-расходной» УСН. Этот порядок будет действовать и в 2021 г.

| Код | Расшифровка |

КБК УСН «доходы» 2018 | |

| 182 1 0500 110 | Единый налог при УСН «доходы» (6%) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

КБК УСН «доходы минус расходы» 2018 | |

| 182 1 0500 110 | Единый налог при УСН «доходы за минусом расходов» (15%) (в том числе перечисляйте на данный КБК УСН-минимальный налог в 2018 г.) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Минимальный налог при УСН (только за налоговые периоды, истекшие до 1 января 2021 года) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

Штрафы и обязательные платежи

Более того, есть специальные коды бюджетных классификаций для взыскания штрафов за нарушение и обязательных платежей. И они определены для отдельных случаев, а также для разных видов платежей.

Доходы от оказания платных услуг

- КБК для оплаты за предоставленную информацию, содержащуюся в Едином государственном реестре налогоплательщиков — 182 1 13 01010 01 6000 130.

- КБК для перевода платежей за информацию, содержащуюся в Едином государственном реестре налогоплательщиков через, которая была предоставлена в МФЦ — 182 1 1300 130.

- КБК для платы за сведения и документацию, которые содержатся в Едином государственном реестре юридических и физических лиц — 182 1 1300 130.

- КБК для проведения оплаты за сведения и документацию, которые содержатся в Едином государственном реестре юридических и физических лиц, которые были предоставлены в МФЦ — 182 1 13 01020 01 8000 130.

- Коды бюджетной классификации для оплаты информации о дисквалифицированных лицах из соответствующего реестра — 182 1 13 01190 01 6000 130.

- Коды бюджетной классификации для оплаты информации о дисквалифицированных лицах из соответствующего реестра, которая была предоставлена через многофункциональный центр — 182 1 13 01190 01 8000 130.

Государственная пошлина

- КБК для оплаты государственной пошлины по тем делам, рассмотрение которых походит в арбитражных судах — 182 1 08 01000 01 1000 110.

- Коды бюджетной классификации для оплаты государственной пошлины за регистрацию индивидуального предпринимателя или юридического лица — 182 1 0800 110.

- Коды бюджетной классификации для оплаты государственной пошлины за регистрацию индивидуального предпринимателя или юридического лица, когда это происходит через многофункциональный центр — 182 1 0800 110.

- КБК для оплаты пошлины за использования слова «Россия» и словосочетания «Российская Федерация» в наименовании организации, а также любых производных слов и словосочетаний — 182 1 08 07030 01 1000 110.

Платежи за пользование природными ресурсами

- Коды бюджетной классификации для уплаты платежа за выбросы и воздушное загрязнение от стационарных объектов — 048 1 12 01010 01 6000 120.

- Коды бюджетной классификации для уплаты платежа за выбросы и воздушное загрязнение от стационарных объектов в казенных учреждений — 048 1 1200 120.

- КБК для платы платежа за выбросы и воздушное загрязнение от передвижных объектов — 048 1 1200 120.

- КБК для платы платежа за выбросы и воздушное загрязнение от передвижных объектов в казенных учреждениях — 048 1 12 01020 01 7000 120.

- Коды бюджетной классификации для оплаты платежей за загрязнения водных объектов — 048 1 1200 120.

- Коды бюджетной классификации для оплаты платежей за загрязнения водных объектов от казенных учреждений — 048 1 1200 120.

Штрафы и санкции

- Коды бюджетных классификаций для оплаты взысканий за нарушение законодательства о налогообложении — 182 1 1600 140.

- КБК для оплаты взысканий за нарушение законов, которые регулируют применение контрольно-кассовой техники при денежных расчетах или расчетах с использованием карт — 182 1 16 06000 01 6000 140.

- Коды бюджетной классификации для проведения платежей по взысканиям за нарушение административного уровня в области налогообложения — 182 1 1600 140.

- КБК для оплаты взысканий за нарушения в порядке работы с наличностью, кассовых операций или невыполнение прочих схожих обязанностей — 182 1 1600 140.

Также многие необходимы коды бюджетных классификаций для особенных или неосвещенных случаев можно спокойно найти в интернете. Там есть как обычные случаи с налоговыми платежами, так и разнообразные штрафные ситуации. Более того можно даже найти КБК для всех дополнительных тарифов, так как их достаточно много.

Подводя итог, можно точно говорить о том, что теперь коды бюджетной классификации станут чуть понятнее, так как мы рассмотрели и раскрыли достаточно многое. Так, получается, что даже при своей, казалось бы, сложности, даже с КБК можно справиться, если двигаться в правильном направлении и соблюдать все необходимые правила.

КБК ЕНВД 2021

Значения КБК ЕНВД-2018 для ИП и организаций одинаковы. Изменений по ним в будущем году не ожидается.

| Код | Расшифровка |

| 182 1 0500 110 | Единый налог на вмененный доход для отдельных видов деятельности |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

КБК: патентная система налогообложения 2021

Для уплаты «патентного» налога предприниматель должен применять КБК, соответствующие виду бюджета: городских округов, муниципальных районов, или городов федерального значения.

| Код | Расшифровка |

| 182 1 0500 110 | «Патентный» налог, зачисляемый в бюджеты городских округов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | «Патентный» налог, зачисляемый в бюджеты муниципальных районов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | «Патентный» налог, зачисляемый в бюджеты городов федерального значения Москвы и Санкт-Петербурга |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

КБК по НДС 2021

Значения КБК НДС-2018 для юридических лиц и индивидуальных предпринимателей одинаковы, но зависят от вида облагаемых операций – ввоз товара из-за рубежа, или реализация на территории России.

Перечисленные КБК НДС – налоговый агент в 2021 году применяет наравне с плательщиками НДС.

| Код | Расшифровка |

| 182 1 0300 110 | НДС на товары (работы, услуги), реализуемые на территории РФ |

| 182 1 0300 110 | пени по НДС |

| 182 1 0300 110 | КБК — штрафы НДС-2018 для юридических лиц и ИП |

| 182 1 0400 110 | НДС на товары, ввозимые на территорию России (из республик Беларусь и Казахстан) |

| 182 1 0400 110 | КБК пени по НДС-2018 |

| 182 1 0400 110 | штрафы |

КБК по дополнительным тарифам в ПФР

Также существуют некоторые дополнительные тарифы в Пенсионном Фонде России, которые зависят от специальной оценки условий труда. Разница не велика, но всё же есть.

Тариф, зависящий от СОУТ

Коды бюджетной классификации для первого работника:

- взносы по коду — 182 1 0220 160

- пени по коду — 182 1 0200 160

- штрафы по коду — 182 1 0200 160

Коды бюджетной классификации для второго работника:

- взносы по коду — 182 1 0220 160

- пени по коду — 182 1 0200 160

- штрафы по коду — 182 1 0200 160

И так далее для всех последующих работников. Меняться будет только одиннадцатая цифра в комбинации.

Тариф, не зависящий от СОУТ

Коды бюджетной классификации для первого работника:

- взносы по коду — 182 1 0210 160

- пени по коду — 182 1 0200 160

- штрафы по коду — 182 1 0200 160

Коды бюджетной классификации для второго работника:

- взносы по коду — 182 1 0210 160

- пени по коду — 182 1 0200 160

- штрафы по коду — 182 1 0200 160

И так далее для всех последующих работников. Здесь меняться тоже будет только одиннадцатая цифра в комбинации.

КБК имущество-2018 для юридических лиц

Без изменений в 2021 г. остаются КБК для налога на имущество организаций.

| Код | Расшифровка |

| 182 1 0600 110 | Налог по имуществу, не входящему в Единую систему газоснабжения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Налог по имуществу, входящему в Единую систему газоснабжения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

КБК земельный налог-2018 для юридических лиц

Коды для земельного налога юрлиц, как и прежде, зависят от места расположения их земельного участка. Таким же образом распределяются коды штрафов и КБК пени по земельному налогу.

| Код | Расшифровка |

| 182 1 0600 110 | Земельный налог с организаций, чей участок расположен в границах внутригородских муниципальных образований городов федерального значения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, участок которых расположен в границах городских округов |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих участком в границах городских округов с внутригородским делением |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих участком в границах внутригородских районов |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих участком, расположенным в границах межселенных территорий |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих участком, расположенным в границах сельских поселений |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, обладающих участком, расположенным в границах городских поселений |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

Ставки и штраф за неуплату налога на имущество

По сбору на недвижимую собственность для физ- и юрлиц в законодательстве существует две отдельные главы. Пошлина на имущество граждан регламентируется главой 32 ФЗ № 117, а для компаний — главой 30 ФЗ № 117:

- Сбор для компаний. Согласно ст. 380 гл. 30 НК РФ, имущественный налог для предприятий подсчитывается по максимальному тарифу — 2,2%. Для отдельных регионов муниципальные власти вправе корректировать цифру, но не более максимального размера. Также для организаций предусмотрены льготы вплоть до ставки 0%. Но законодательство РФ предупреждает, что с 1 января 2035 года нулевой тариф будет исключен и предприятия будут уплачивать пошлину по тарифу, установленному на тот момент.

- Сбор для граждан. Согласно ст. 406 гл. 32 НК РФ, сумма пошлины подсчитывается исходя из кадастровой или инвентаризационной цены имущества. В п. 4 ст. 406 тариф сбора варьируется от 0,1% при стоимости до 300 000 рублей до 2% при цене, равной более 500 000 рублей. Так же, как и для расчета пошлины для предприятий, для граждан муниципальные власти вправе установить дифференцированные тарифы, которые зависят от кадастровой цены, коэффициента-дефлятора, действующего на момент подсчета, места расположения объекта обложения сбором.

Для обоих типов плательщиков отчетный промежуток равен календарному году, а авансовые платежи вносятся ежемесячно. Пропущенные платежи и несвоевременное внесение налоговых средств наказывается по одной статье для обоих субъектов по уплате налога на собственность. Согласно ст. 122 НК РФ ФЗ № 146 от 31.07.1998 (ред. 27.12.2018), штраф за:

- ненамеренную неуплату — 20% от налоговой суммы;

- намеренную неуплату — 40% от суммы сбора.

Транспортный налог – КБК 2021 для организаций

В отличие от физлиц, организации исчисляют и уплачивают транспортный налог самостоятельно, поэтому важно указать в платежном поручении правильный КБК. Для данного налога этот код всего один, также отдельные КБК предназначены для уплаты пени и штрафов.

| Код | Расшифровка |

| 182 1 0600 110 | Транспортный налог с организаций |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

КБК торговый сбор 2021

Торговый сбор пока действует только в одном регионе – в г. Москве (Закон г.Москвы от 17.12.2014 № 62), и уплачивается всеми плательщиками с использованием единого КБК.

| Код | Расшифровка |

| 182 1 0500 110 | Торговый сбор, уплачиваемый на территориях городов федерального значения |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Торговый сбор, уплачиваемый на территориях городов федерального значения (прочие поступления) |

| 182 1 0500 110 | Проценты, начисленные на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата |

Новые КБК на 2021 год

Курортный сбор

В 2021 г. курортным сбором будут облагаться туристы в курортных зонах Крыма, Алтайского, Краснодарского и Ставропольского краев (Закон от 29.07.2017 № 214-ФЗ). Взимание сбора начнется с 01.05.2018 г., новый КБК для его перечисления уже утвержден Минфином РФ (письмо Минфина от 06.09.2017 № 02-05-11/57536).

| Код | Расшифровка |

| 182 1 1500 140 | Плата за пользование курортной инфраструктурой |

КБК акцизы 2018

Коды по акцизам дополнены тремя новыми видами: на российские электронные сигареты, никотиносодержащие жидкости и табак, нагреваемый при использовании (приказ Минфина РФ от 06.06.2017 № 84н):

| Код | Расшифровка |

| 182 1 0300 110 | Акцизы на электронные сигареты, произведенные в РФ |

| 182 1 0300 110 | Акцизы на никотиносодержащие жидкости, произведенные в РФ |

| 182 1 0300 110 | Акцизы на табак и табачные изделия, нагреваемые при потреблении, произведенные в РФ |

Новые КБК: Утилизационный сбор

Сам КБК утилизационного сбора остался прежним, но добавлены новые коды по пеням за его несвоевременную уплату:

| Код | Расшифровка |

| 153 1 1200 120 | Утилизационный сбор |

| 153 1 1210 120 | Пени за просрочку уплаты за колесный транспорт и прицепы, ввозимые в РФ (кроме ввозимых из Республики Беларусь) |

| 153 1 1210 120 | Пени за просрочку уплаты за колесный транспорт и прицепы, ввозимые в РФ из Республики Беларусь |

Таблицы КБК с 2021 года для оплаты за пользование природными ресурсами и недрами

Каждое предприятие, которое использует природные недра, должно оплачивать определенные взносы в бюджет.

| Платежи за пользование недрами | КБК основного платежа | КБК штрафа | КБК пени |

| Регулярные платежи за пользование недрами на территории РФ (ренталс) | 182 1 1200 120 | 182 1 1200 120 | — |

| Платежи за пользование недрами на континентальном шельфе, в исключительной экономической зоне РФ или на территории под юрисдикцией РФ (ренталс) | 182 1 1200 120 | 182 1 1200 120 | — |

| Регулярные (роялти) платежи при выполнении соглашений о разделе продукции (природного горячего газа) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Регулярные платежи (роялти) при выполнении соглашений о разделе продукции – углеводородного сырья (кроме горючего природного газа) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Регулярные платежи (роялти) за добычу полезных ископаемых на континентальном шельфе или исключительной экономической зоне РФ или за ее пределами при выполнении соглашений о разделе продукции | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Разовые платежи за пользование недрами | 049 1 1200 120 | — | — |

За пользование природными ресурсами платежи перечисляют по другим КБК.

| Платежи за пользование природными ресурсами | КБК при оплате взноса, если администратором платежа является не федеральное казенное учреждение | КБК при оплате взноса, если администратором платежа является федеральное казенное учреждение |

| За выбросы в атмосферу стационарными объектами | 048 1 12 01010 01 6000 120 | 048 1 1200 120 |

| За выбросы в атмосферу передвижными объектами | 048 1 12 01020 01 6000 120 | 048 1 1200 120 |

| За выбросы в водные объекты | 048 1 1200 120 | 048 1 1200 120 |

| За размещение отходов производства и потребления | 048 1 12 01040 01 6000 120 | 048 1 1200 120 |

| За другие виды негативного воздействия на окружающую среду | 048 1 12 01050 01 6000 120 | 048 1 1200 120 |

| За пользование водными биологическими ресурсами по межправительственным соглашениям | 076 1 12 03000 01 6000 120 | 076 1 1200 120 |

| За пользование объектами в федеральной собственности | 052 1 12 05010 01 6000 120 | 052 1 1200 120 |

| За предоставление рыбопромыслового участка от победителя конкурса на право заключения такого договора | 076 1 12 06010 01 6000 120 | 076 1 1200 120 |

| За предоставление в пользование рыбоводного участка от победителя торгов (аукционов, конкурсов) на право заключения такого договора | 076 1 1200 120 | 076 1 1200 120 |

| За предоставления права на заключение договора о закреплении долей квот добычи или вылова водных биологических ресурсов или договора пользования водными биологическими ресурсами в федеральной собственности | 076 1 1200 120 | 076 1 1200 120 |