Коэффициент-дефлятор на имущество при налогообложении объектов недвижимости, принадлежащих физическим лицам, применяется до 2020 года. Значение коэффициентного показателя ежегодно пересматривается и утверждается на общегосударственном уровне приказами Минэкономразвития. Эти коэффициенты нужны для корректировки инвентаризационной стоимости имущественных активов на текущий уровень инфляции.

Указанный способ расчета налоговой базы характерен только для метода начисления налога по инвентаризационной стоимости. Эта методика считается неактуальной ввиду необъективности получаемых итогов расчетов, но в 2021 г. она еще может применяться там, где расчет из кадастровой стоимости пока не введен. В связи с необходимостью унификации подходов к налогообложению недвижимости, в качестве ориентира при начислении налога на имущество с 2021 года повсеместно будет использоваться только кадастровая оценка.

Объекты налогообложения.

Налогом на имущество физических лиц облагаются расположенные в пределах муниципального образования (города федерального значения) находящиеся в собственности следующие объекты:

- жилые дома;

- комнаты и квартиры;

- объекты незавершенного строительства;

- единые недвижимые комплексы;

- гаражи и машино-места;

- иные здания, сооружения и помещения.

К жилым домам также относятся объекты, расположенные на земельных участках для ведения личного подсобного, дачного хозяйства, садоводства, огородничества, индивидуального жилищного строительства.

В тоже время не облагается налогом имущество в составе общего имущества многоквартирного дома.

Налоговая база налога на имущество.

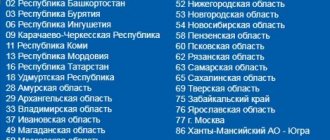

Налоговая база определяется исходя из кадастровой стоимости объектов в тех субъектах РФ, где установлена единая дата начала применения такого порядка. Переход всех субъектов по определению налоговой базы на основании кадастровой стоимости объектов налогообложения состоится до начала 2020 года.

В тех субъектах РФ, где еще не осуществлен переход, налоговая база определяется в отношении каждого объекта, как его инвентаризационная стоимость. Ее исчисление ведется с учетом коэффициента-дефлятора на основании представленных в налоговые органы данных об инвентаризационной стоимости.

Инвентаризационная стоимость объектов налогообложения с 1 января 2020 года не учитывается.

Правила применения кадастровой стоимости установлены с 2021 года и заключаются в следующем:

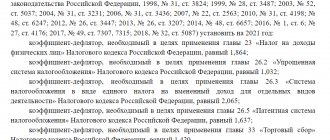

Коэффициент-дефлятор для применения НДФЛ — 1,813

Граждане иностранных государств, прибывшие в Россию в безвизовом порядке, перед устройством на работу приобретают патент (для граждан стран ЕАЭС ни разрешение, ни патент не требуются). За период действия патента иностранец уплачивает так называемый фиксированный авансовый платеж по НДФЛ — 1200 рублей в месяц. Эта сумма увеличивается на региональный коэффициент, если он установлен в регионе и на коэффициент-дефлятор, установленный на конкретный год.

Вся сумма фиксированного платежа вносится до начала действия патента, иначе его просто не выдадут.

Когда иностранный гражданин, работающий по патенту, получает заработную плату, работодатель исчисляет НДФЛ по ставке 13% и уменьшает его на сумму уплаченного фиксированного платежа. За счет увеличения дефлятора в 2021 году размер фиксированного платежа будет больше, а значит, и сумма НДФЛ, которая в итоге поступит в бюджет (от иностранца и от работодателя), тоже вырастет, поясняет Наталья Бокова эксперт по налогообложению «СКБ Контур».

Процентные ставки налога на имущество.

Налоговые ставки устанавливаются законами муниципальных образований и зависят от местного порядка определения налоговой базы, однако не могут превышать следующие значения:

| Ставка | Объект налогообложения |

| 0,1% | жилой дом или его часть, квартира или ее часть, комната; проектируемый жилой дом, строительство которого еще не завершено; единый недвижимый комплекс в составе хотя бы одного жилого дома; гараж и машино-место; строение или сооружение хозяйственного типа площадью до 50 кв. метров, расположенное на земельном участке для ведения личного подсобного, дачного хозяйства, садоводства, огородничества или индивидуального жилищного строительства; |

| 2% | Объект налогообложения из перечня а. 2 п. 10 и п. 7 статьи 378.2 Налогового Кодекса РФ, а также объект, кадастровая стоимость которого более 300 000 000 рублей |

| 0,5% | Иные объекты налогообложения |

Если представительными органами муниципальных образований не определены налоговые ставки, то применяются налоговые ставки, указанные в Налоговом Кодексе РФ.

В субъектах РФ, где еще учитывается инвентаризационная стоимость, ставки определяются в соответствии с таблицей:

| Итоговая стоимость | Процентная ставка |

| Не более 300 000 рублей | Не более 0,1% |

| От 300 000 до 500 000 рублей | 0,1% — 0,3% |

| Более 500 000 рублей | 0,3% – 2,0% |

Где итоговая стоимость объектов налогообложения вычисляется по формуле:

Итоговая стоимость = Коэффициент дефлятор * Суммарная инвентаризационная стоимость объектов

Нагляднее в таблице

Увеличение коэффициента нагляднее всего видно в таблице при сравнении его с предыдущим значением:

| Платеж в бюджет | На что повлияет | Показатель 2019 | Показатель 2020 |

| НДФЛ | Фиксированные авансовые платежи по НДФЛ за иностранцев, которые работают по патенту | 1,729 | 1,813 |

| ЕНВД | Коэффициент К1, который влияет на налоговую базу по ЕНВД | 1,915 | 2,005 |

| Налог при ПСН | Максимальный размер потенциально возможного к получению годового дохода | 1,518 | 1,592 |

| Торговый сбор | Размер ставки для розничных рынков | 1,317 | 1,382 |

Далее приведем небольшие комментарии.

Как рассчитывается налог на имущество?

В зависимости от муниципального образования и порядка определения налоговой базы начисление налога на недвижимость может осуществляться двумя способами.

1 Способ. Если налоговая база определяется от кадастровой стоимости.

В этом случае сумма налога вычисляется по формуле:

Сумма налога = (Кадастровая стоимость – Налоговый вычет) * Размер доли * Налоговая ставка

В свою очередь, кадастровая стоимость определена в государственном кадастре недвижимости. Эти данные обновляются ежегодно 1 января. Актуальную информацию можно получить на сайте Росреестра.

При расчете налога плательщик вправе уменьшить кадастровую стоимость на сумму налогового вычета. Его размер определяется в соответствии со списком:

| Объект | Налоговый вычет |

| Комната | На стоимость 10 кв. метров комнаты |

| Квартира | На стоимость 20 кв. метров данной квартиры |

| Жилой дом | На стоимость 50 кв. метров этого дома |

| Единый комплекс в составе хотя бы одного жилого дома | На 1 000 000 рублей |

Представительные органы субъектов РФ могут увеличивать размер налогового вычета. Если вычет равен или превышает кадастровую стоимость, то она приравнивается к нулю.

Размер доли вычисляется пропорционально доле участников в праве собственности на этот объект.

Например, гражданин Иванов И.И. владеет 50% квартиры общей площадью 100 кв. метров. Кадастровая стоимость квартиры составляет 5 000 000 рублей. А в муниципальном образовании, в котором находится квартира, налоговые ставки и вычеты не переопределены. Тогда:

Налоговый вычет = 5 000 000 / 100 * 20 = 1 000 000 рублей

А общая сумма налога будет равна:

(5 000 000 – 1 000 000) * 50% * 0,1% = 2 000 рублей

2 Способ. Если налоговая база определяется от инвентаризационной стоимости.

В этом случае сумма налога вычисляется по формуле:

Сумма налога = Инвентаризационная стоимость * Размер доли * Налоговая ставка

Здесь инвентаризационная стоимость определяется на основании представленных данных в налоговые органы до 1 марта 2013 года.

Например, гражданин Иванов И.И. проживает в другом регионе, где налогообложение недвижимости происходит на основании инвентаризационной стоимости. В его случае она составляет 500 000 рублей. Тогда сумма налога равна:

500 000 * 50% * 0,1% = 250 рублей

Применение понижающих коэффициентов.

Как видно из двух примеров выше, при владении одним и тем же объемом недвижимости, но при разном расчете налогооблагаемой базы, сумма итогового налога может значительно отличаться.

Однако, чтобы не допустить резкого увеличения налоговой нагрузки, приняты смягчающие меры. Если налог от кадастровой стоимости получается выше, чем от инвентаризационной, то применяются понижающие коэффициенты.

Так, в течение первых 4 лет после введения в муниципальном образовании правил по кадастровой стоимости сумма налога рассчитывается по формуле:

Сумма налога = (Сумма налога по кадастровой стоимости – Сумма налога по инвентаризационной стоимости) * Понижающий коэффициент + Сумма налога по инвентаризационной стоимости

Размер понижающего коэффициента в этом случае зависит от года:

- В первый год – 0,2

- Во второй год – 0,4

- В третий год – 0,6

- В четвертый год – 0,8

- С пятого года рассчет на основании кадастровой стоимости

Индексы-дефляторы Минэкономразвития, применяемые к сметной стоимости.

Прогнозные индексы дефляторы Минэкономразвития до 2030 года, как упоминалось выше, являются итогом аналитического сведения множества показателей и данных. Конечно, имеет большое значение принять во внимание тот факт, что прогноз несет в себе долю погрешностей, особенно, если они составляются на продолжительное время. Таким образом, очевидно, что применять индекс-дефлятор в смете на объект, строительство которого предполагается в течение нескольких лет, довольно рискованно. Однако все же это экономически обоснованно и является своеобразной возможностью исключить возможные убытки, связанные с повышением уровня цен на ресурсы в течение строительства объекта.

Кроме того, ввод индексов-дефляторов в сметные формы на выполнение строительно-монтажных работ на объекте должно быть оговорено контрактом, так как выполнение работ по мере строительства объекта и сдача КС-2, КС-3 также будет производиться с учетом индекса цен и индекса-дефлятора.

Как оплатить налог на имущество?

Налог на имущество рассчитывается налоговой службой и направляется по месту жительства физического лица в виде налогового уведомления. В нем отражена информация о сумме налога, и сроках его уплаты.

Как правило, налоговые уведомления направляются гражданам РФ с апреля по ноябрь, но не позднее тридцати дней до даты оплаты.

Срок уплаты налога на имущество установлен до 1 декабря года, следующего за истекшим налоговым периодом.

Если сроки оплаты налога на имущество будут нарушены, то к нарушителю могут быть применены взыскания и ограничительные меры. Например:

- Начисление пени на сумму недоимки за каждый календарный день просрочки в размере 1/300 от действующей ставки рефинансирования ЦБ РФ.

- Удержание задолженности из заработной платы через работодателя.

- Ограничение на выезд из страны.

За неуплату налогов мера наказания в виде штрафов к физическим лицам не применяется.

Порой налоговые уведомления не доходят до адресата. Однако, это не означает, что налог не начислен и лицо освобождено от уплаты. В таком случае, лучше самостоятельно уточнить информацию по начисленным налогам и возможным задолженностям лично или через онлайн-сервисы.

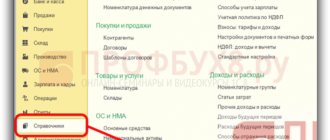

Как применять индекс-дефлятор?

Примером того, как применять индекс-дефлятор, может послужить иллюстрация на рисунке 2. Следует отметить, что данный расчет является условным, созданным в целях моделирования ситуации применения индексов дефляторов в строительстве и наглядной демонстрацией того, что это такое — индекс-дефлятор, и как использовать индекс-дефлятор в локальных сметах, сметах по форме №4, актах КС-2 и прочих документах. То есть конкретные цифры и значения, необходимые для расчета стоимости строительства определенного объекта, должны быть отражены в проектной документации на данный объект, контракте на его строительство и прочих документах, регламентирующих порядок строительства.

Итак, как видно на рисунке 2, допустим, что условно составлена сметная документация на многоквартирный кирпичный жилой дом, в котором применена монтажная расценка в смете на дефлектор, а также расценка в смете на демонтаж дефлекторов. Но смета составлена в сметных нормативных базах ГЭСН ресурсным методом в ценах 1 квартала 2019 года (т.е., индекс-дефлятор 2019), а строительство и сдача объекта в эксплуатацию начнут производиться лишь в 3 квартале 2020 года (дефляторы 2021 в смете). В данном случае значение индекса условно и используется для демонстрации принципа применения таких индексов. Реальные же цифры и значения дефляторов, как упоминалось выше, следует уточнять в соответствующих региональных документах. Таким образом, на иллюстрации видно, как применять индексы-дефляторы, чтобы вносить изменения в сметную стоимость. Также следует отметить, что существует возможность применения дефляторов по статьям затрат таким, как дефлятор по заработной плате, дефлятор по материалам и т.д.

Рисунок 2. Пример применения индекса-дефлятора